【関連記事】二世帯住宅で相続税圧縮のはずが目論見が外れ…「小規模宅地等の特例」のメリットと注意点

規模宅地等の特例は申告期限までに適用することが原則

相続税の小規模宅地等の特例は、自宅や事業用地として使っていた宅地の相続税評価額を大幅に減額する制度です。適用するためには、原則として相続税の申告期限(被相続人の死亡から10ヵ月後)までに遺産分割を済ませて税務署に申告書を提出することが必要です。

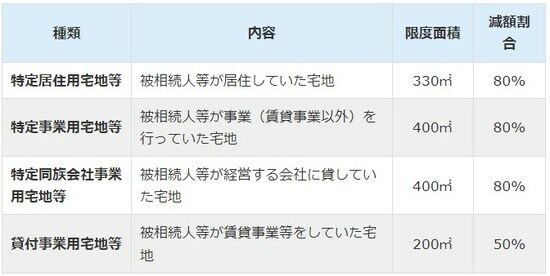

特例が適用できる宅地の限度面積と評価額の減額割合は、宅地の種類ごとに[図表1]のとおり定められています。

申告期限までに遺産分割ができずに仮申告をしていたら

何らかの事情で申告期限までに遺産分割ができない場合でも、税務署に届け出れば後で小規模宅地等の特例を適用することができます。

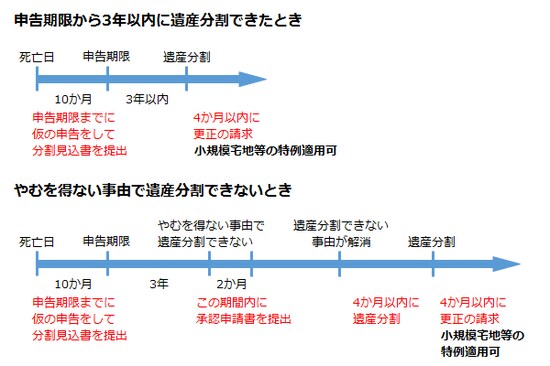

後で小規模宅地等の特例を適用するためには、民法で定める法定相続分で遺産分割をしたことにして、申告期限までに相続税の仮の申告を行います。あわせて「申告期限後3年以内の分割見込書」(分割見込書)を税務署に提出します。

仮の申告では小規模宅地等の特例は適用できませんが、分割見込書を出しておくと、3年以内に遺産分割ができれば更正の請求で小規模宅地等の特例が適用できます。更正の請求の期限は、遺産分割ができた日の翌日から4ヵ月以内です。

遺産分割をめぐって訴訟などが起こされている場合や、遺言で一定期間の遺産分割が禁止されているような場合では、期限をさらに延長することができます。

申告期限から3年を経過した日の翌日から2ヵ月以内に、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を提出します。税務署の承認が得られれば、遺産分割できない事由が解消してから4ヵ月以内に遺産分割を行い、その翌日から4ヵ月以内に更正の請求をすれば小規模宅地等の特例が適用できます。

特例を適用もより有利な組み合わせが見つかった場合

自宅と事業所、あるいは自宅と賃貸物件など、小規模宅地等の特例を適用できる宅地が複数ある場合は、評価額が高い宅地に適用すると節税効果が大きくなります。特例を適用できる限度面積は[図表3]のように定められていて、この範囲内でそれぞれの宅地の適用面積を決めることになります。

一度宅地の組み合わせを決めて相続税の申告をしたものの、後日、評価額を見直してさらに有利な組み合わせが見つかる場合があります。しかし、更正の請求で一度適用した宅地の組み合わせを変更することは原則として認められません。