「アクティブファンド特集」を見る

中国人民銀行:金融政策報告書で通常の金融政策からの変化を示唆か?

中国人民銀行(中央銀行)は、2021年11月19日に最新の四半期金融政策報告書(報告書)を発表しました。

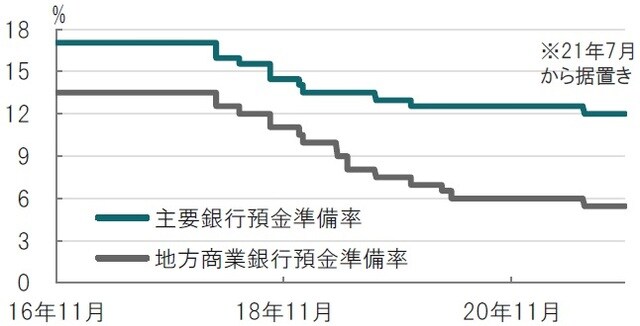

人民銀は今回の報告書では「通常の金融政策を堅持する」といった表現を削除しました。中国の景気回復に減速感が漂う中であっても人民銀は預金準備率を維持、明確な金融緩和姿勢を示しませんでした(図表1参照)。今後の人民銀の対応に注目が集まりそうです。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

どこに注目すべきか:金融政策報告書、預金準備率、生産者物価

中国景気は21年後半から減速感が強まっています。これに対し中国で主要な金融政策の1つである預金準備率は7月から据置かれています。人民銀は通常の金融政策の実施や全面的な刺激策を控え、的を絞った対応策を維持することなどを方針としてきたからです。ただ、このまま、従来通りの政策を維持するかは不透明で、何らかの見直しの動きも考えられそうです。

まず、中国の経済成長率を確認します。21年を通した成長率は8%程度が予想されています。中国政府が示した21年の成長目標6%を上回る数字です。しかし成長率の中身を見ると、1-3月期の前年比18.3%に押し上げられた結果と見られます。市場では10-12月期の成長率は3%台と、中国としては低い成長率を予想しています。

また、22年の成長率予想を見ると、大幅な回復を市場は見込んでいない状況です。不動産をはじめとした規制強化、ゼロ・コロナ政策(新型コロナウイルスの感染拡大に対応する厳格な経済封鎖)など今年の中国の成長率の下押し要因の影響は当面残ると見られます。加えて、仕入れ価格を概ね代替する生産者物価が高水準な一方で、販売価格を代替する消費者物価指数は低水準であるため企業利益の縮小が懸念されます。先日、人民銀の貨幣政策委員会の劉世錦委員はこの状況が続けば中国経済が準スタグフレーション局面に入る可能性があると警告しています。

次に人民銀の主な政策を振り返ると、まず、中国では主要な金融政策である預金準備率は今年7月15日(公表は9日)の引き下げから据置かれています。7月の預金準備率引き下げは0.5%で、引き下げ後の中国金融機関の加重平均による預金準備率は8.9%となりました。主要銀行には引き下げ余地が残りますが、中小企業への融資を優先する銀行の預金準備率は相対的に既に低く、今後の引き下げ余地が若干少ない点に注意は必要です。

こうした中、四半期金融政策報告書(7-9月期)では、マネーサプライの適切な管理(水準を抑えるという意味と思われる)や、景気刺激策を控えると言った表現も削除されており何らかの金融政策を検討している可能性がありそうです。

その候補としては預金準備率の引き下げが考えられます。

なお、為替については足元、人民元高傾向となっています(図表2参照)。ただ輸入物価の上昇につながる極端な人民元安にはマイナス要因も多いことから、人民元安誘導ではなく金融緩和による自然な人民元安にとどめると思われます。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

最後に、人民銀は量的金融緩和には消極的であると見られます。人民銀の総裁、並びに副総裁が行った最近の講演で量的金融緩和は市場機能の回復など限られた状況において使用する最終手段であって、通常の金融政策として活用することに消極的であると表明しています。

中国の景気減速が進むにつれて、何らかの金融政策を活用する兆しが増えはじめたたように思われます。

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『中国に金融政策を活用する兆し』を参照)。

(2021年11月24日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~