[関連記事]母から相続した不動産を兄妹で共有するも意見が対立…税理士による解決方法

高齢化で「空き家になった実家」の売却相談が増加

「親が老人ホームに入居して実家が空き家になっているのですが、売却するのに税金上有利なのは生前でしょうか? 相続発生後でしょうか?」

最近このような税務相談を立て続けに受けました。

総務省の調査によれば高齢化の進展に伴って、施設への入所世帯数は年々増加しているので、おそらく同様の疑問を持たれている方は他にも多くいるでしょう。

そこで生前と相続発生後とでどちらが有利なのかを検討するにあたり、想定される税金の特例について説明していきます。

譲渡所得がある場合に税金は発生する

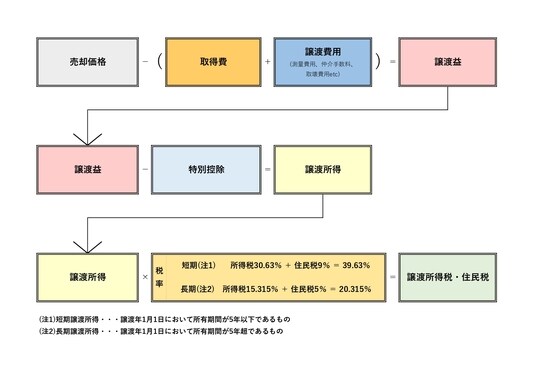

不動産を売却すれば必ず税金がかかるのではなく、譲渡所得が発生した場合にのみ税金がかかります。譲渡所得及びそれに係る税金の計算方法は[図表1]の通りです。

取得費は購入にかかった費用ですが、土地については購入額がそのまま取得費になり、建物については購入額から一定の減価償却費を控除して計算します。

税金がかかるかどうかは、まずこの取得費がいくらになるかが大きな要因になりますが、取得費がわからない場合は基本的に売買価格×5%で計算(概算取得費と言います)することになりますので、実際の購入額が5%相当額より大きい場合には、購入額のわかる書類が残っているかどうかが重要となります(バブルの時期に購入したような物件であればなおさらです)。

想定される税金の特例について~生前売却~

譲渡益から3,000万円を控除することができるものです([図表1]2段目)。譲渡所得が3,000万円減ることになるので、長期譲渡所得の場合は、最大で3,000万円×20.315%≒610万円税金が安くなるということです。

気を付けたいのは、老人ホームに入居した日から3年を経過する日の属する年の12月31日までに売却をしないと適用がない、という要件があることです(その2「居住用財産を譲渡した場合の軽減税率」についても同様)。

譲渡年1月1日おいて所有期間が10年超の物件を売却した場合に、譲渡所得6,000万円以下の部分について、税率が[所得税10.21%+住民税4%=14.21%]になる特例です。

通常の長期譲渡所得の税率である[所得税15.315%+5%=20.315%]に比べて6.105%少なくなりますので、最大で6,000万円×6.105%≒366万税金が安くなるということです。

想定される税金の特例について~相続発生後売却~

被相続人(亡くなった人)が一人で住んでいた(介護のために老人ホームに入居していた場合を含む)土地建物を相続した場合に、下記のような要件を満たすと、上記その1と同様に譲渡益から3,000万円を控除することができるものです。

①譲渡する建物は昭和56年5月31日以前に建築されたものであること

②譲渡する建物は区分所有建物(マンションなど)でないこと

③売却価格が1億円以下であること 等

この特例は、その物件を相続した相続人それぞれの譲渡所得から3,000万円の特別控除をすることができますので、相続人が2人であれば最大で6,000万円×20.315%≒1,219万円税金が安くなるということです。

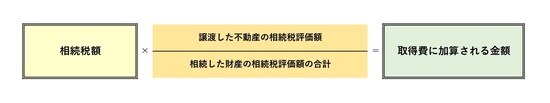

相続した不動産を、相続発生日から3年10ヶ月以内に売却した場合には、[図表2]の方法で計算した金額が取得費に加算されるというものです。

なお、その3の「相続空家を譲渡した場合の3,000万円特別控除」とは併用できず選択適用となります。

被相続人(亡くなった人)が一人で住んでいた(介護のために老人ホームに入居していた場合を含む)土地を持家に住んでいない一定の親族が相続した場合に、土地の相続税評価額が330㎡を限度に8割減額されるというものです。

相続財産が1億円の不動産のみで相続人が1人だった場合に、同特例の適用がない場合には相続税が1,220万円かかるところ、適用がある場合には相続税が0円になるため適用の有無で天地の差が生じ得るものです。