有利判定を事例に当てはめて考察

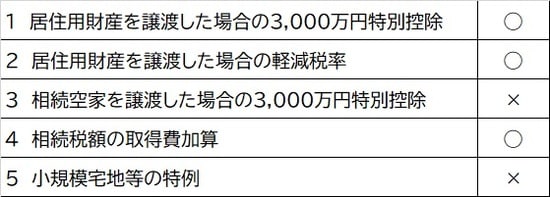

[図表3]のような前提をおいてケースごとの税金を比較してみます。

入居時にあった金融資産2,000万円と年金で施設利用料を含めた生活費をまかない、相続発生日にあった財産は、不動産売却代金手取額のみ(生前売却の場合)または不動産のみ(相続発生後売却の場合)であったとする。

【ケース2】

・相続人は子供2人で、それぞれ持家に住んでいる

・建物は昭和55年建築

・相続人が1/2ずつ共有取得して売却(相続発生後売却の場合)

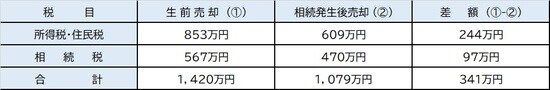

税金を比較した結果、相続発生後に売却するほうが有利

まとめ

生前売却か相続発生後売却のどちらが有利であるかは、あくまでケースバイケースです。

複数の税金を意識しつつ、老人ホームに入居した親の財産内容(種類や金額など)、家族構成、家族の生活状況その他の事情を総合的に考慮して検証しなくてはならなりませんし、今回は記載を省略しましたが、各規定の細かい要件も踏まえて適用の有無を慎重に確認することが必要です。

そのため、専門家への相談は必須となると考えられますが、「老人ホームに入居してから3年を経過する日の属する年の12月31日までに売却」という要件もありますので、早めの検討・相談が望ましいと言えるでしょう。

税理士法人ブライト相続

山田 浩史

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】