「アクティブファンド特集」を見る

英中銀:利上げを巡り、市場予想は拮抗したが投票は7対2で据置き

英国イングランド銀行(中央銀行)は2021年11月4日の金融政策委員会の結果を発表しました。注目されていた政策金利を過去最低の年0.1%に据置くも、近い将来の引き締め転換を事実上予告しました。政策金利の現状維持は金融政策委員会で、投票権をもつ9人中、ベイリー総裁を含む7人の賛成多数で決定され、ラムスデン副総裁とソーンダース政策委員は反対し、0.15%の利上げを求めました。

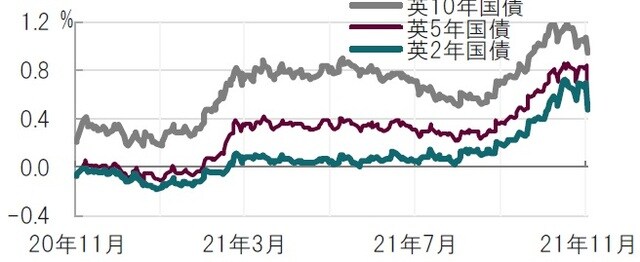

なお、市場では過半が据置きを予想していましたが、ほぼ拮抗する人数が利上げを予想していました。英中銀の据置きを受け、政策金利の動向を反映する短期国債を中心に利回りは大幅に低下しました(図表1参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

どこに注目すべきか:英中銀、インフレ率、一時的、市場との対話

市場予想の半数近くが利上げを見込む中、英国の中央銀行であるイングランド銀行は据置きを決定しました。この英中銀の決定を受け、近隣のユーロ圏だけでなく米国なども含めた幅広い国債市場で小幅ながら利回りの低下が見られました。英中銀が事前に利上げの可能性があることを示唆していただけに、利上げのハードルの高さが改めて意識されたのかもしれません。

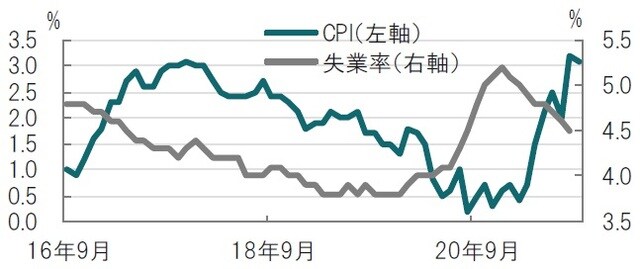

まず、市場が利上げを予想した主な背景を振り返ります。最初は英国のインフレ懸念です(図表2参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

英国の9月の消費者物価指数(CPI)は前年同月比で3.1%と、英中銀のインフレ目標である2%を上回ります。加えて、来年春には(利上げなど何もしなければ)CPIは約5%に上昇すると英中銀は述べています。

なお、英中銀のインフレ予想を見ると、インフレ率が2%前後に戻るのは2024年が想定されています。

次に、ノルウェーやニュージーランドなど、英国とある程度類似性(スモールオープンエコノミー)が見られる国々が利上げを既に開始していることも、市場が利上げを想定させやすい要因となった可能性が考えられます。

さらに、今回の金融政策委員会前のベイリー総裁らのコメントなども市場予想を利上げに傾かせた背景と見られます。例えば、英国債利回りが足元で最も高いのは10月20日前後です。この時期、今回利上げを支持したソーンダース政策委員と共に、ベイリー総裁も「行動する必要」を示唆していたからです。

もっとも、時期尚早の利上げに反対の見方も多く見られました。英国の景気回復は道半ばで、例えば失業率一つとってもコロナ禍前の水準とは開きがあります。また、英国は新型コロナウイルスの新規感染者数が再び高水準となっています。英国の景気動向は利上げをするにしても、慎重さが求められる面があると思われます。

英中銀のマン委員や、テンレイロ委員は明確に今回の利上げに否定的でした。例えばテンレイロ委員は、一時的なインフレ上昇への対応で政策金利を引き上げることは「自滅」となる恐れがあると指摘しています。この様な背景もあって、英国の利上げ予想は今回拮抗していました。

なお、英中銀の政策のスタンスを述べると、利上げの選択肢を放棄したわけではありません。英中銀は報告の中で、金利が据置かれた場合のインフレ率は3年後でも約2.6%と試算しています。一方、利上げを想定したメインシナリオの方ではインフレ率が24年後半に2%前後に低下するとしており、利上げの必要性が示唆されています。

今回、利上げに反対したベイリー総裁は会見で市場の利上げ期待は、インフレ率を想定より引き下げるとして行き過ぎと指摘しています。確かに、市場に徐々に利上げ期待を織り込ませるのは困難な仕事ですが、今回、市場が早期の利上げを予想した背景には、ベイリー総裁と市場との対話にも少なからず原因があるように思われます。

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『英国中銀、市場は織り込みすぎと言うけれど』を参照)。

(2021年11月5日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座