「アクティブファンド特集」を見る

11月FOMC:11月のテーパリングは十分に織り込まれており、市場の混乱は回避

米連邦準備制度理事会(FRB)は2021年11月3日に米連邦公開市場委員会(FOMC)の結果を公表し、大方の市場予想通り量的金融緩和の縮小(テーパリング)を11月から始めると公表しました。

FRBは20年3月に量的緩和を再開してから足元まで、米国債を月800億ドル、住宅ローン担保証券(MBS)を同400億ドル購入してきました。FRBは毎月計150億ドル(米国債を100億ドル、MBSを50億ドル)減額し、11月から国債を少なくとも月700億ドル、MBSを月350億ドルへと購入ペースを減速するとしています。

どこに注目すべきか:FOMC、テーパリング、一時的と想定される

今回のFOMCで資産購入ペースの減速(テーパリング)が表明されました。市場予想に沿う内容でサプライズはありませんでした。一方、利上げ時期については、微妙に表現を変えながらも、基本的には忍耐強くインフレが落ち着くのを待つ姿勢が示されました。ただ、インフレ動向次第では前倒しの可能性を示唆するなど、利上げ時期については不確実性が残りました。

まず、金融政策を声明文で再確認すると、テーパリングは11月から開始し、11月後半に国債100億ドルとMBSを50億ドル分縮小するとした上で、12月についても、国債の保有を少なくとも月に600億ドル、MBSの保有を少なくとも月300億ドルそれぞれ増やすと数字を明記して、国債購入は12月も100億ドル、MBSは50億ドル、購入額を減額することを示唆しました。

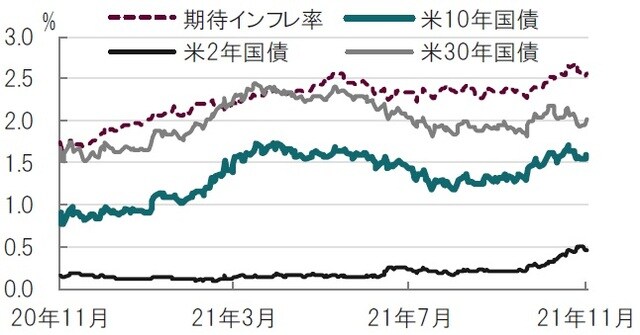

金融政策を声明文で説明するときは簡潔に述べられることが多いですが、毎月の購入額を具体的に示すことで、(誤った)憶測を防ぐことに注意を払っているようにも見受けられます。改めて、FRBが2013年のテーパータントラム(バーナンキFRB議長〔当時〕がテーパリング開始の意向を表明したことで金利が急上昇した)は想定通りに回避されました。テーパリング終了時期は、調整がなければ、来年中頃と見られるのも市場予想通りで、FOMC後の米国債市場の反応も小幅にとどまりました(図表1参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

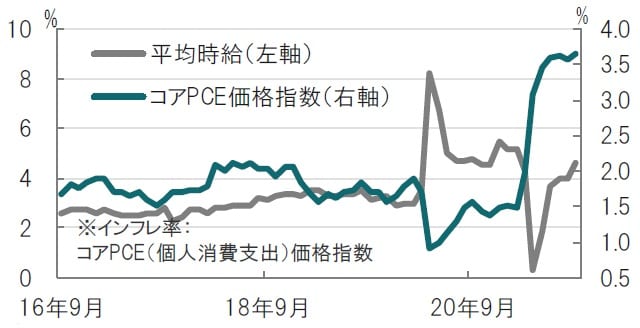

一方で、不確実性が残るのが利上げの時期です。不確実性を生み出す要因のひとつが「一時的」と表現してきたインフレ率が徐々に長期化していることです(図表2参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

そこで今回の声明文では一時的と「想定される」要因と表現を変更しました。これは忍耐強くインフレが落ち着くのを待つ姿勢を正当化するための調整と見られます。パウエル議長の会見から判断すると、一時的には時間的な捉え方(例えば数ヵ月といった意味)と、インフレ率が上昇してもいつかは下がるという捉え方があると見られます。今回の表現の変更は時間的な柔軟性の高い後者の解釈を前面に押し出すことを意図していると見られます。もっとも、数ヵ月で終わると思っていたインフレが思ったより長期化したのでこれを正当化したというのが、本音なのかもしれませんが。

なお、パウエル議長はインフレが落ち着く時期を来年の4-6月期または7-9月期と述べています。インフレを想定する期間も前回のFOMCに比べ徐々に長期化させているようにも思えます。市場はインフレ懸念を深読みし、22年末迄に2回程度の利上げを想定しています。一方、9月のFOMCでは22年末までの利上げを予想したFOMC参加者としない参加者が共に9人で拮抗していました。FRBは今後、利上げ時期を巡る市場と当局の想定の違いを埋め合わせる必要があります。混乱なくテーパリング開始を述べたことを賞賛される暇もなくFRBは次の課題に取り組むことが求められそうです。

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『FOMC、正常化に向けた正式発表と今後の課題』を参照)。

(2021年11月4日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」