【関連記事】遺産分割方法がまずかった「相続税ゼロ円」に潜む予期せぬ罠

配偶者居住権を利用した場合の評価

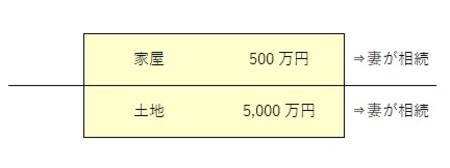

事例1:「配偶者居住権」を利用しなかった場合と利用した場合

・ 夫に相続があったケース

・ 相続人は妻と子の2名

・ 家屋の評価額 500万円

・ 土地の評価額 5,000万円

・ 家屋の構造 木造

・ 新築からの経過年数 10年

・ 設定時の妻の満年齢 70歳

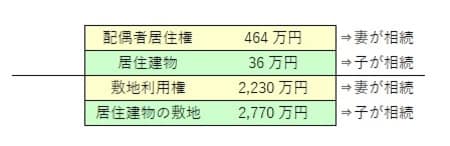

配偶者居住権を利用すると、家屋は「配偶者居住権」と「居住建物」の2つ、土地は「敷地利用権」と「居住建物の敷地」の2つに分かれ、それぞれを評価することになります。

利用した場合もしなかった場合もその評価額の合計は5,500万円で同じですが、利用した場合には、配偶者が相続する黄色の部分(464万円+2,230万円=2,694万円)と子が相続する緑の部分(36万円+2,770万円=2,806万円)に分かれます。

事例2:妻が高齢だとどうなるか?

・ 夫に相続があったケース

・ 家屋の評価額 500万円

・ 土地の評価額 5,000万円

・ 家屋の構造 木造

・ 新築からの経過年数 10年

・ 設定時の妻の満年齢 80歳

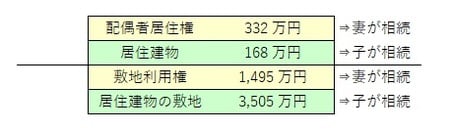

事例2は事例1の妻の年齢を70歳から80歳に変更しています。合計金額が5,500万円である点は事例1と同じですが、妻が相続する黄色の部分の金額を比較すると次のような違いが生じています。

・ 配偶者居住権 464万円⇒332万円(△132万円)

・ 敷地利用権 2,230万円⇒1,495万円(△867万円)

妻の年齢が若い方が、妻の取得する部分の金額が大きくなります。また、妻の年齢は「配偶者居住権」と「居住建物の敷地」の両方の金額に影響を及ぼし、事例では土地の方が、その影響が大きいことが分かります。

事例3: 築年数の経過による影響は

・ 夫に相続があったケース

・ 家屋の評価額 500万円

・ 土地の評価額 5,000万円

・ 家屋の構造 木造

・ 新築からの経過年数 20年

・ 設定時の妻の満年齢 80歳

事例3は事例2をベースに新築からの経過年数を20年に変更しています(比較のため、家屋の評価額は500万円のままです)。合計金額が5,500万円である点は同じですが、妻の相続する黄色の部分を比較すると下記のとおりです。

・ 配偶者居住権 332万円⇒473万円(+141万円)

・ 敷地利用権 1,495万円⇒1,495万円(増減なし)

新築からの経過年数が長くなると、「配偶者居住権」の金額は高くなりますが、「敷地利用権」の金額には全く影響がありません。一般的に、家屋の評価額が大きくなることは少ないこともあり、築年数の影響についてはあまり気にしなくて良い要素だと思います。