「相続税についてのお尋ね」の具体的な書き方

「相続税についてのお尋ね」の封筒の中には「相続税の申告要否検討表」という用紙が入っているので、必要事項を記載して税務署に返送します。

申告要否検討表は、自分で書いても税理士に作成を依頼しても構いません。遺産の内容が把握できていない場合や、遺産の種類が多い場合は税理士の助言を受けることをおすすめします。

それでは、申告要否検討表の具体的な書き方を説明していきましょう。かっこ内の数字は、申告要否検討表の項目の番号を表します。

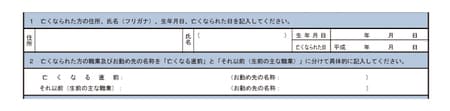

亡くなった人の状況

まず、亡くなった人の住所、氏名、生年月日と亡くなった日を記載します(1)。

次に、亡くなった人の職業と勤務先を、亡くなる直前とそれ以前に分けて記載します(2)。亡くなった人が高齢であったなら、亡くなる直前は無職であるか、勤めていたとしても一度退職していることが多いでしょう。そのため、現役のときの職業についても回答します。

相続人の状況

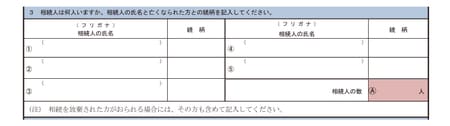

相続人が確認できるように、相続人の名前と続柄、合計人数を記載します(3)。相続税を計算するうえでは相続放棄はなかったことになるので、相続放棄した人も含めて記載します。

多くの場合、相続人は配偶者と子ですが、子がすでに亡くなっていれば孫が、配偶者も子もいなければ親または兄弟姉妹が相続人になります。

相続人を正しく把握するためには、亡くなった人の出生から死亡までの戸籍謄本を取り寄せることが確実です。特に、亡くなった人に離婚歴がある場合は、思わぬ人が相続人になっていることがあるため、戸籍謄本での確認が極めて重要になります。

遺産(不動産)の状況

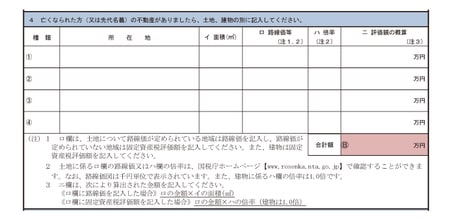

遺産の状況として、まず、不動産の状況を記載します(4)。

重要なのは、亡くなった人の名義の不動産だけでなく「先代の名義の不動産」も含めることです。相続をすると不動産の名義変更(相続登記)をしなければなりませんが、期限も罰則もないため、放置されることが多いのが実情です。名義変更がされていなくても、そこに住んでいるなど財産を受け継いだ事実があれば、その不動産も含めて記載します。

不動産の内容を記載するときは、評価額を計算しなければなりません。この部分が少し難しいところです。

「路線価等」の欄には、土地の路線価を記載します。路線価は国税庁ホームページで調べることができます。建物や路線価のない土地については、固定資産税評価額を記載します。固定資産税評価額は固定資産税の納税通知書に記載されています。

「倍率」の欄には、路線価がない場合に固定資産税評価額にかける倍率を記載します。倍率は国税庁ホームページで調べることができます。建物については「1.0」と記載します。

「路線価×面積」または「固定資産税評価額×倍率」の値を、「評価額の概算」欄に記載します。

遺産(金融資産)の状況

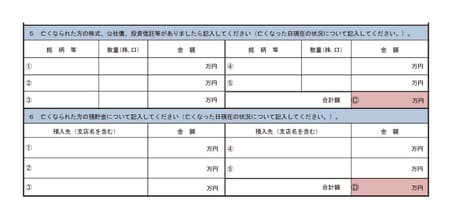

続いて、遺産の状況として、株式や預貯金など「亡くなった日時点の」金融資産の状況を記載します。亡くなった人が株式、公社債、投資信託等を保有していれば、その銘柄、株数または口数、金額を記載します(5)。これらの内容は、取引している証券会社に確認すると確実です。

預貯金や現金についても記載します(6)。気をつけたいのは現金も含めることです。自宅の金庫などに現金を保管していた場合は、それらも含めます。また相続発生前に慌ててATM等で現金を引き出して自宅に保管をしていたような場合にも、相続開始前に引き出した現金として相続税の対象になりますので注意が必要です。

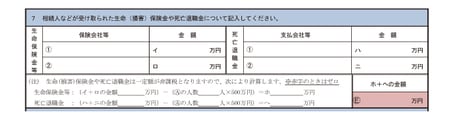

保険金・死亡退職金の状況

亡くなった人の遺産だけでなく、遺族が受け取った生命保険金、損害保険金や死亡退職金についても記載します(7)。保険金・死亡退職金は一定の範囲で非課税になるので、課税される部分の金額を計算します。

その他の財産の状況

書画骨董、自動車、貸付金などの財産も相続税の課税対象になるため、財産の内容と金額を記載します(8)。書画骨董や自動車の価値は、専門家や取引業者に見積もりをしてもらう必要があります。

亡くなった人から生前贈与を受けて「相続時精算課税」を適用した場合、その適用した金額を記載します(9)。また、「相続時精算課税」を適用した財産とは別に、亡くなる前3年以内に生前贈与を受けた人がいれば、その金額も記載します(10)。

亡くなった人に借入金や未納の税金があれば、それらの内容も記載します。また、葬儀にかかった費用も記載します(11)。借入金、未納税金、葬儀費用は相続税の課税対象から差し引かれます。

相続税の概算

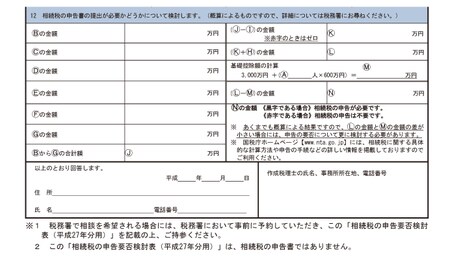

以上の記載内容から、相続税がかかるかどうかを概算で判定します(12)。

遺産の合計から借入金、未納税金、葬儀費用を差し引いて、さらに基礎控除額(3,000万円+相続人の数×600万円)を差し引いて、申告が必要かどうかを判定します。最後に、回答する人の住所、氏名、電話番号、税理士が作成した場合は税理士の氏名、住所、電話番号を記載します。

「相続税の申告要否検討表」は、あくまでも概算で申告が必要かどうかを判定するものです。申告の必要がないと判定された場合でも、内容によってはさらに詳細な検討が必要になる場合があります。

この相続税の申告要否検討表を記入した結果、遺産総額が相続税の基礎控除以下であることが判明した場合には、税務署へ申告要否検討表を返送して手続きは終了となります。別途、相続税申告書を提出する必要はありません。