「アクティブファンド特集」を見る

9月ECB理事会ではPEPP購入ペースの引き下げが決定

9月9日に開催されたECB(欧州中央銀行)理事会では、2021年10-12月期のPEPP(パンデミック緊急購入プログラム)の購入ペースの引き下げが決定された。具体的な金額は明示されなかったものの、これまでの「年初よりもかなり速いペース」から「過去2四半期よりも適度に低いペース」へ購入ペースが縮小されることになる。

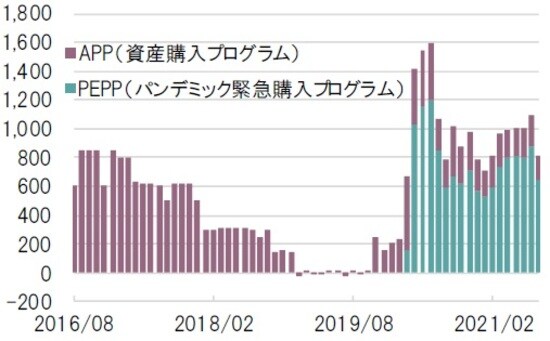

ECBはコロナ危機後に総額1兆8500億ユーロのPEPP購入枠を導入し、少なくとも2022年3月まで継続するとしている。購入枠は上限であり目標ではないが、必要に応じて購入枠を再調整(拡大)させる柔軟性も持たせている。また、PEPPとは別に、コロナ危機前から行われているAPP(資産購入プログラム)については、純購入額が現行の月額200億ユーロのペースで変更はない(図表1)。

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

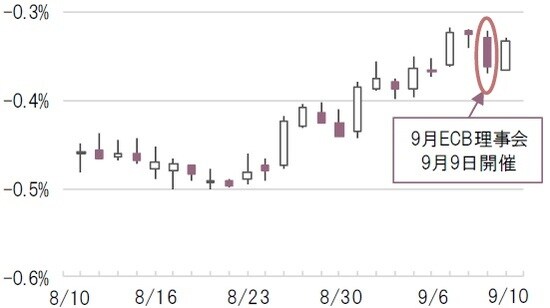

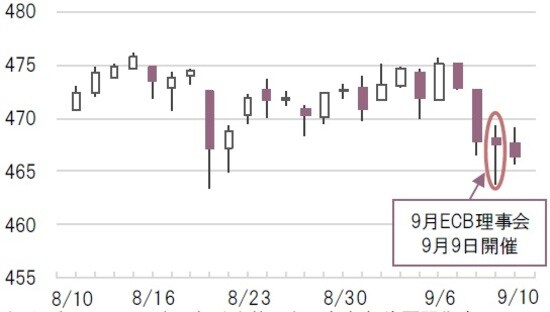

今回の9月ECB理事会の記者会見でラガルドECB総裁は、PEPP購入ペースの減速を「テーパリング(量的緩和の縮小)」ではなく「微調整」と表現した。PEPP購入ペースの引き下げが「テーパリング」に該当するかの是非は別として、ECB理事会後にドイツ10年国債利回りは低下、STOXX600指数(欧州株)は下落幅が縮小したことを考慮すれば、今回の9月ECB理事会の決定は一部の市場関係者が想定していたよりもやや「ハト派的」な金融政策だったと推察される(図表2、3)。

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

期間:2021年8月10日~9月10日

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

12月ECB理事会での政策決定に注目

ECBはPEPPの購入ペースについて3月、6月、9月、12月の3ヵ月ごとに見直しを行っている。今回はPEPPの購入ペースの引き下げが決定されたが、12月16日のECB理事会では包括的な議論が行われる予定だ。

12月16日のECB理事会では、①PEPPを予定通り2022年3月で打ち切るのか、②純購入額を月額200億ユーロとする現行のAPPを2022年4月以降に増額するのかが焦点となる。市場関係者のコンセンサスは、ECBがPEPP購入ペースを2022年3月にかけて徐々に減速させ、総額1兆8500億ユーロの購入枠を超えない水準で予定通り2022年3月で打ち切り、その後はAPPを現行の月額200億ユーロから幾分増額させるかたちで、量的緩和全体の縮小ペースをマイルドにさせると予想している。

欧州株式市場では、今回のPEPP購入ペースの引き下げが大方の予想通りとなり、尚且つ重要な金融政策決定が12月のECB理事会に持ち越されたことから、ひとまず9月のECB理事会を無難に通過する結果となった。しかし、これはあくまで重要な意思決定が9月から12月に先送りされただけであり、欧州株式市場の先行き不透明感が払拭されたわけではないことには留意すべきだろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『欧州株は9月ECB理事会を無難に通過 正念場は12月に持ち越し』を参照)。

(2021年9月13日)

田中 純平

ピクテ投信投資顧問株式会社 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは