開業医は「医院の資産」も相続対象になる

「開業医は収入(資産)が多い=相続税対策が必要」と誤解されている開業医の先生……。

ここでいう「開業医」とは、個人経営している医院の院長のことです。厚生労働省発表の第22回医療経済実態調査の報告(令和元年実施) によれば、開業医(入院診療収益なしの病院の院長)の年収は約2,750万円と発表されています。

たしかに「収入が多い=平均より資産が多い=相続税が多い」なので間違いではありません。開業医の相続税対策が必要な本当の理由は「開業医は医院の資産も相続対象になるから」です。

開業医の先生が相続税対策をしなければ、「自己資産+医院資産」に対する巨額な相続税が課せられることになります。医院の土地・建物・医療機器・診療報酬の未受領分・医薬品など、全てが相続対象となります。また、医院の資産1つ1つの時価を元に評価額を付ける必要があるため、対策をしていないと相続をされるご家族が大変な思いをすることになるでしょう。

また自身の医療法人が「出資持分あり」なのか「出資持分なし」なのかはご存知でしょうか? 厚生労働省が発表している「種類別医療法人数の年次推移 」によれば、平成30年度の医療法人全体の約8割が、「持分あり」の医療法人となります。「持分ありの医療法人」の場合、医療法人の持分も相続税の対象となり、莫大な相続税が課税されるので注意をしてください。

さらに開業医の相続税対策を、医院の顧問税理士に依頼するのはおすすめしません。というのも、医院の顧問税理士は法人税に強くても、開業医の相続税に詳しいとは限らないからです。開業医の先生にも「消化器科」や「小児科」があるように、税理士も得意とするジャンルがあります(例:法人税、国際税務、相続税など)。複雑な相続税を専門とする税理士は少なく、さらに特殊な開業医の相続税対策の実務経験がある税理士はほんの一握りです。

開業医の相続税は巨額!最大55%課税で閉院の危機も

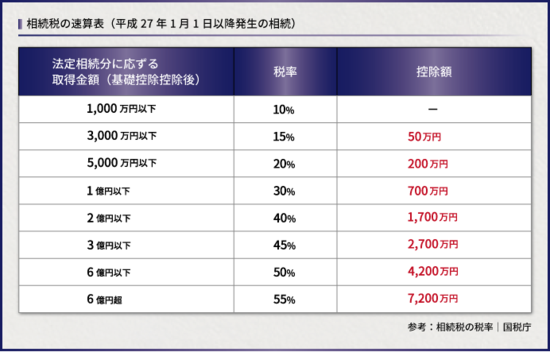

開業医(個人経営)は相続税対策をしないと、巨額の相続税が課せられると冒頭でも紹介しました。相続税は資産の多さに比例して税率も高くなりますが、実際どのくらいの税率なのでしょうか(図表)。

これは開業医の相続に限定された税率ではありませんが、最高税率はなんと55%。ただし「総資産6億円超=税率55%(控除7,200万円)」ではないので注意してください。上記の表は基礎控除を考慮し、法定相続人の数で分割した後に適用されます。

■巨額な相続税のために、医院の売却や借入が必要!?

基本的に相続税は、被相続人の死亡を「知った日」から10ヵ月以内にキャッシュで収める義務があります。仮に開業医の先生が相続税対策をしていなかった場合、数千万~数億円のキャッシュを10ヵ月以内に準備しないといけません。相続税を納税するために売却や金融機関からの借入が必要となるケースも多く、残された家族が大変な思いをされるのは安易に予測できます。仮に事業継承をされた場合、医院の経営に影響が出るのは言うまでもありません。