「アクティブファンド特集」を見る

1991~2020年:ディスインフレの時代

1979年12月、旧ソ連はアフガニスタンに侵攻したが、1989年に完全撤退を余儀なくされた。この10年間の人的、経済的損失、外交の停滞による国際的な孤立は、2年後の1991年12月25日、ソ連が消滅した要因の1つだろう。

1990年代、東西冷戦を構成した片側の大国が存在しなくなり、世界は米国を軸とするグローバリゼーションの時代へ突入した。中国、ASEAN、メキシコなどが急速に工業生産力を強化、米国など主要国がインフレから解放される一方、日本経済は供給過剰を解消できずにデフレに陥ったのである。

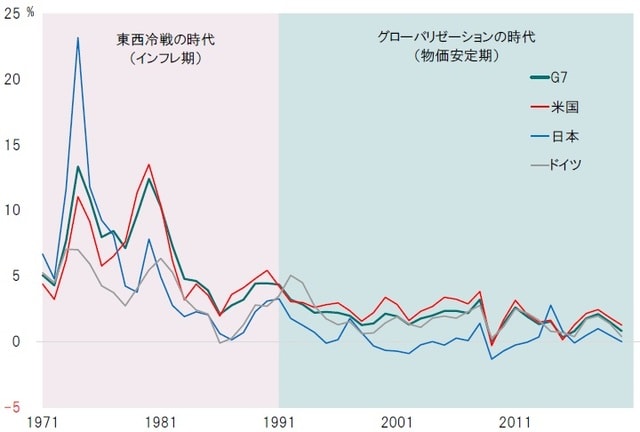

2度の石油危機に見舞われた1971~80年、G7の消費者物価上昇率は年平均8.6%、1981~90年は同4.7%だが、1991~2020年の30年間は同1.9%に止まった(図表1)。

グローバリゼーションの下でも、2001年9月11日の米国同時多発テロ事件など国際社会を震撼させる出来事があり、世界が平和だったわけではない。しかし、20世紀が戦争の時代であったことを振り返れば、パックス・アメリカーナの下、この30年間は相対的な安定の期間と言えるのではないか。その配当の1つがディスインフレだったわけだ。

2021年以降:分断による通貨価値下落のリスク

今年7月8日、ジョー・バイデン米国大統領はアフガニスタンからの米軍の撤退を正式に発表した。これは、ドナルド・トランプ前大統領の方針を踏襲するもので、旧ソ連のような国力の疲弊を恐れたのだろう。また、中東の相対的重要性が低下する一方、米国は新型コロナとの戦いに巨額の財政資金を投入しており、政策の優先順位を明確にしたと考えられる。

ただし、中国がアフリカ、中東、アジア、中南米など至る所で影響力の強化を図るなか、タリバンによるアフガニスタン支配を実質的に容認したことは、新興国、途上国の米国に対する信頼感に影響を与える可能性は否定できない。中国はその隙間を突くものと見られ、長期的な両国の覇権争いは国際社会を巻き込み今後も激化することが予想される。

もっとも、東西冷戦と米中対立の違いは、米ソ間には経済交流がほとんどなかった一方で、米中両国は経済的に相互依存関係にあることだろう。例えば、米国にとって中国は最大級の農産物の輸出先に他ならない(図表2)。中国も米国製の半導体なしでは世界の工場として機能することは難しい。

ただし、米中の対立は世界経済を分断する要因であり、資源の奪い合いやサプライチェーンの複雑化、地域紛争の激化を通じて物価を押し上げる可能性がある。特に新型コロナ禍の下で主要国は財政政策と金融政策を大きく拡大した。この「双子の肥満」は、インフレ圧力を加速させかねない。

アフガニスタン情勢が世界経済に与える直接的な影響は大きくないだろう。しかし、それが分断の時代を象徴しているとすれば、通貨価値下落への備えを固める必要がある。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『「グローバリゼーション」から再び「分断」へ』を参照)。

(2021年8月20日)

市川 眞一

ピクテ投信投資顧問株式会社 シニアフェロー

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは