アパートの修理代…減価償却資産か、必要経費か

Q

私は不動産賃貸業を営んでいます。アパートを建ててから今年で10年がたち、多額の修理代がかかるようになってきました。毎年支払った修理代を一度に経費として計上できれば、所得税の支払いも楽になるのですが、そうすることはできないようです。そこで、資産計上しなければならない場合と経費として計上できる場合との区別について教えてください。

A

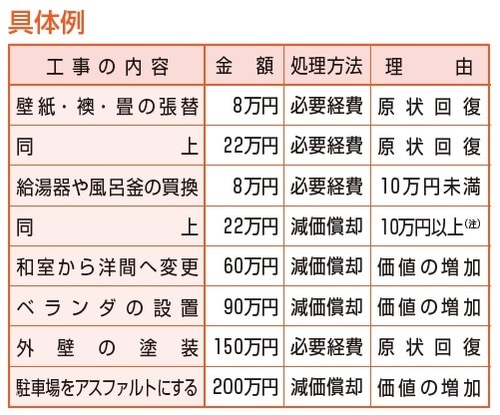

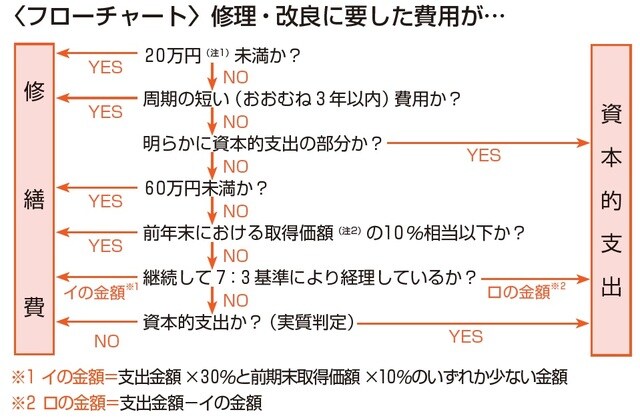

アパート経営では、入居者を確保するために常に外観をきれいにし、部屋を使いやすい状態にしておく必要があり、修理代が多くかかるものです。しかし、修理代をすべて経費にすることはできません。以下で減価償却資産(資本的支出として資産計上しなければならない部分)として扱うのか、必要経費として処理するのかの区別の方法を解説します。

修理代が何を目的として支払われたかによって区別します。

修理代が原状回復や維持管理のために支払われた場合

→ 全額を必要経費に算入

修理代が従来の機能を向上させたり価値を増加させたりする目的で支払われた場合

→ 減価償却資産

壊れたものを新しく買換えた場合

→ 減価償却資産

(注2)前年末における取得価額とは、未償却の帳簿残高ではなく、最初の取得価額に、その固定資産につき支出された既往の資本的支出額を加算したものです。

清田 幸弘

ランドマーク税理士法人 代表税理士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】