「アクティブファンド特集」を見る

ジャクソンホール会議:市場に過大評価される背景

1978年に始まったジャクソンホール会議への市場の注目度が高まったのは、2010年8月27日、同会議で講演したベン・バーナンキFRB議長(当時)が追加緩和の方策を示唆してからだろう。同議長は、FRBが行い得る追加策として、1)長期債買い入れの増額、2)市場との対話の修正、3)超過準備への付利金利の引き下げ…以上3つを指摘した。同年11月2、3日のFOMCで決まったQE2は、6千億ドルの長期国債買い入れが軸だったことから、2ヵ月前のバーナンキ議長の発言が改めて見直されたのである。また、2011年4月のFOMC以降、委員会終了後のFRB議長による記者会見が慣例となり、「市場との対話」も修正された。

ただし、この年、ジャクソンホール会議の1ヵ月後、9月21日にもFOMCが行われていた。従って、バーナンキ議長が講演で語った内容が直ぐに実現したわけではない。また、当時を振り返ると、市場においてQE2の可能性は十分に想定されていた状況だった。つまり、同議長の発言は必ずしもサプライズではなかったと考えられる。

そもそも、法制上、米国の金融政策を決めるのはFOMCであり、FRB議長と言えども勝手な判断は許されない。従って、様々な場面で発言、講演を求められることの多いFRB議長ではあるが、連邦議会での証言を含め、歴代の議長がそうした場面で踏み込んだ発言をすることはあまりなかった。

FOMCは、例年、7月下旬に開催された後、8月に行われることはなく、次は夏休み明けの9月下旬となる。つまり、マーケットにとっては、約2ヵ月間、米国の金融政策に関する情報のアップデートができなくなるわけだ。その最中に開催されるのがジャクソンホール会議であり、FRB議長が出席して講演を行うのが恒例とされてきた。ニュースフローの少ない時期だけに、市場はFRB議長の発言に注目することで、ジャクソンホール会議のインパクトは過大評価されてきたのではないか。しかしながら、FRB議長が市場に言質を与えることは稀であり、毎年、注目度に比べればマーケットへの実際の影響は大きくないのだろう。

注目のイベント:9月21、22日のFOMC

2年ぶりに対面で行われる今年のジャクソンホール会議は、FRBが出口戦略を模索するなかで開催されるだけに、例年にも増して市場の関心が高まる可能性は否定できない。特にジェローム・パウエル議長の発言に関しては、1)テーパリングの開始時期、2)議長自らの去就に関して何らかの言及があるか…これら2点が注目されるだろう。

ただし、パウエル議長はどちらに関しても慎重な表現を採ることが予想される。特に、同議長にとり今夏は非常に微妙なタイミングだ。来年2月に4年間の任期満了を迎えるなか、ジョー・バイデン政権が続投を含めて人選を本格化させる時期だからである。そうした状況下、パウエル議長が際立った発言をすることは常識的に考え難い。

ちなみに、2010年のジャクソンホール会議に臨んだバーナンキ議長は、この年の2月、バラク・オバマ大統領と連邦議会上院により再任された直後だった。つまり、FRBのリーダーとして政治的に最もリスクを採れる時期だったのではないか。それでも、講演内容は極めて微妙なニュアンスであり、当時の市場は直ぐには反応しなかった。

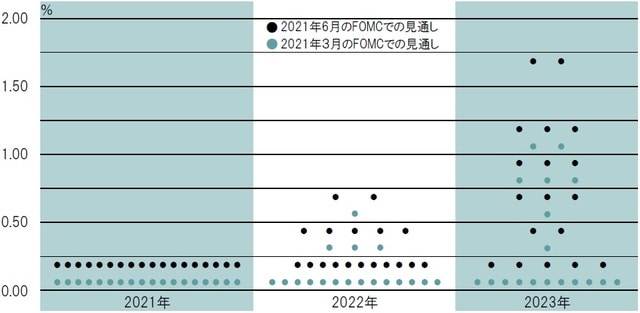

米国の金融政策に関して重要なのは、9月の次回FOMCだろう。それまでに7、8月の雇用統計が明らかになり、FOMC参加メンバーの経済・物価見通しが公表される(図表)。これがどのように変化するのか、テーパリングの開始時期を見通す上での重要な判断材料になるだろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『「ジャクソンホール」の虚と実』を参照)。

(2021年8月6日)

市川 眞一

ピクテ投信投資顧問株式会社 シニア・フェロー

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは