税務署に名義預金と判定されないための生前の準備

生活費の余りを貯めてきた預金や被相続人が残した預金が名義預金と判定されないようにするには、生前の準備が必要です。預金を生前贈与すれば、その預金は被相続人のものではなくなり、相続税の課税対象になりません。

生前贈与では次のような点に気をつけます。

●贈与契約書を作成する

●銀行振込で贈与する

●通帳や印鑑は贈与された人が管理する

家族の間でのお金のやり取りで契約書を作ったり銀行振込をしたりするのは、少し大げさかもしれません。しかし、名義預金と判定されないためには欠かせない証拠になります。

預金の通帳や印鑑は贈与された人が管理するようにしましょう。子供や孫の無駄遣いが心配で通帳や印鑑を渡さないケースがありますが、それでは贈与したことにはならず、名義預金と判定されてしまいます。

被相続人が「名義預金」を残して亡くなったときは?

冒頭の例のように、被相続人の死後に他人名義の預金が見つかった場合は、生前の準備はできません。被相続人が名義預金を残して亡くなったときは、どのようにすればよいのでしょうか。

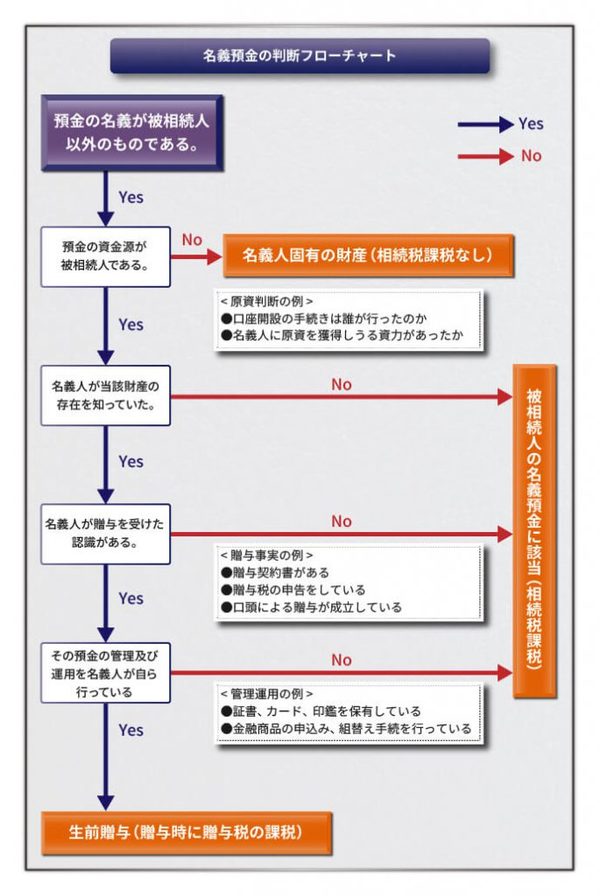

まず、被相続人が残した預金が「名義預金」にあたるかどうか、[図表]のフローチャートで確認します。素人判断では難しいところもあるため、相続税専門の税理士に相談するほうがよいでしょう。

「名義預金」であることがわかれば、その預金を遺産に含めて相続税の申告を行います。

その預金を含めないで申告したとしても、後日税務調査が行われて名義預金が見つかってしまいます。税務調査で名義預金が見つかってから相続税を納税する場合は、加算税や延滞税といったペナルティが課されます。

相続税の名義預金Q&A

名義預金に関するさまざまな疑問についてQ&A形式でみていきましょう

Q.小さい頃からコツコツ貯まった子供のお年玉等の口座は名義預金になりますか?

A.実質的に子供が口座を管理していたのであれば名義預金にはなりません。

親が口座を管理していて子供が関与していないのであれば名義預金になります。子供が小さいうちは、親がお年玉を預かって預金しておくというケースがよくあります。子供が成人してからもその預金を親が管理していれば、名義預金にあたる可能性があります。

A.名義預金になります。

夫婦の財産であっても夫が稼いだお金は法的には夫のものになります。夫婦の間であっても、きちんとした贈与の手続きをしなければ名義預金になります。

A.孫の親権者が贈与に同意していれば名義預金にはなりません。

孫の親権者に贈与することを伝えていない場合は名義預金になります。法律のうえでは、未成年者の財産は親権者が管理することになっています。孫に預金を贈与することを親権者に伝えて同意を得ておかなければ、その預金は名義預金にあたります。

A.いいえ。

何十年も前に作られた預金であっても、名義預金と判定されれば相続税の課税対象になります。名義預金をめぐっては、次のようなやりとりがよくみられます。

税務署:「息子さん名義のOO銀行の預金については名義預金にあたりますので、相続税の修正申告をしてください」

被相続人の長男:「それは10年前に作ったものですよ。贈与税の時効は過ぎていますし、相続税は関係ないのではないですか?」

税務署:「名義預金ではそもそも贈与は成立していないので、贈与税の時効は関係ありません。亡くなったお父様が預金を支配・管理していた以上、何十年も前に作った預金であっても相続税の課税対象になります。」

贈与税の時効は原則として6年であることから、名義預金も6年を経過すれば時効になるという誤解がみられます。名義預金はそもそも贈与にはあたらないので贈与税の時効は関係なく、被相続人が亡くなったときから相続税の対象になります。

A.「支配・管理基準」とは、誰が預金を支配・管理しているかによって実質的に誰の財産であるかを判定する考え方です。

親が子供名義の預金を作って子供に贈与した場合、贈与された子供が通帳や印鑑を持って預金を管理していれば、その預金は名実ともに子供の財産となります。

一方、無駄遣いをするからといって子供に通帳や印鑑を渡さず、親が預金を管理していたのであれば、その預金は実質的に親の財産であり、名義預金と判定されます。

名義預金がありそうだけどどうすればいい?という場合

相続税で問題になることが多い名義預金について見てきました。子供や孫のために作った預金や長年こつこつ貯めてきた夫婦の財産も、生前に適切な対策を取っておかなければ、相続税の課税対象になってしまいます。

ここまで読んだ方は、相続税申告のために名義預金の確認をされている方か、将来の相続税対策のために名義預金の整理をしようと思っている方が多いでしょう。どちらにしても、相続税に強い税理士に相談することをお勧めします。

相続税に強い税理士であれば、名義預金として相続税申告に含めるべき財産かどうかや、生前対策の場合には今後どのように取り扱っていけば将来の相続税対策になるかの判断やアドバイスを的確に行ってもらえるからです。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】