「アクティブファンド特集」を見る

日銀7月会合:気候変動投融資促進を目指した気候変動対応オペの骨子素案を公表

日銀は2021年7月15-16日の日程で金融政策決定会合を開催し、市場予想通り、新型コロナウイルスに対応した大規模な金融緩和政策の維持を決めました。

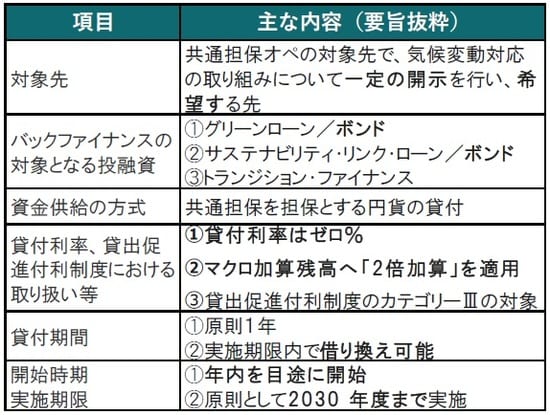

日銀は6月の決定会合で導入を示唆した気候変動対応投融資を支援する新たな資金供給制度(気候変動対応オペ)について、今回の会合で骨子素案を示しました(図表1参照)。

金融機関に気候変動対応の投融資を促す新制度には、金融機関のマイナス金利負担を軽減しやすくする優遇措置などが含まれています。

どこに注目すべきか:気候変動対応オペ、後方支援、タクソノミー

ヘッドライン21年7月14日号『中央銀行の気候変動への対応、判断はこれから』で、日米欧の中央銀行の気候変動に対する姿勢の違いと、今回日銀が骨子を公表した気候変動対応オペの想定される概要を述べました。骨子素案では気候変動対応オペの資金供給規模など、不明な点は残りますが、市場への介入を抑えつつ、今後の展開次第で柔軟に政策を調整させる余地を残した内容であったと見ています。

日銀が気候変動に対して金融政策を適用するにあたり、市場中立性を重視しているのは、気候変動対応オペの選定を、開示条件を満たした金融機関が希望に沿って行うとしていることからも明らかです。欧州中央銀行(ECB)のように当局自らが投資する社債などの分析をするのではなく、グリーン投資の判断は民間が行い、日銀はバックファイナンス(後方支援)を行うやり方だからです(図表1参照)。

一方、バックファイナンスの対象にはグリーンボンドが含まれるなどローンなど貸出に限定せず幅広くすることで、気候変動対応オペが様々な市場で利用されることを想定した印象です。また、気候対応への移行を金融面で支援することから日本での利用拡大が想定されるトランジション・ファイナンスも含まれます。化石燃料による電力の発電から再生エネルギーへの移行などに利用が見込まれます。

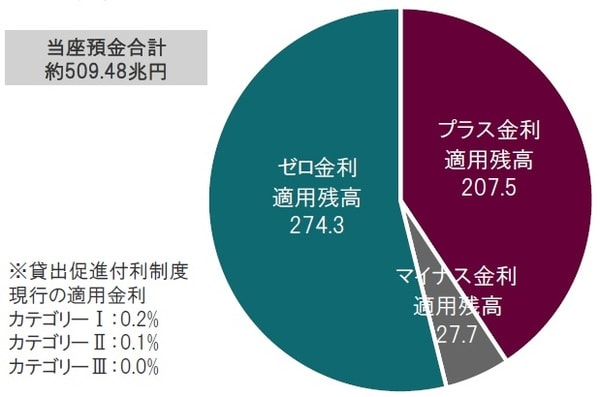

今回の骨子素案でもっとも注目されていたのは貸付利率と思われます。気候変動対応オペは成長基盤強化支援オペの後継制度と位置づけながら、付利制度が備えられた貸出促進付利制度(コロナオペ)が念頭にあったと思われます(図表2参照)。

出所:日本銀行のデータ等を参考にピクテ投信投資顧問作成

貸出を実施した金融機関の当座預金に付利することで貸出の促進が期待されます。今回はゼロ%でしたが、日銀の黒田総裁は付利ゼロ%を見直す可能性があると述べたのは、気候変動問題の今後の展開を見守りたい姿勢と見られます。もっとも、マクロ加算を2倍としたのは、マイナス金利適用分を少なくする工夫で、気候変動に関連する貸出拡大に対し一定のインセンティブは用意されています。

気候変動対応オペの貸付期間は1年で、成長基盤強化支援オペの4年に比べ短いですが、実施期限を2030年までと長めにとり、しかもローンの借換を繰り返す利用を想定しています。今後変化が想定される気候問題に柔軟性を残した制度設計となっています。黒田総裁は会見でグリーンな経済活動を定義するタクソノミーについて、欧州であっても発展途上という認識を、ポツリと述べていました。そのような考えであるならば、気候変動対応オペを慎重で柔軟な形でスタートさせるのは現実的な選択ではないかと思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日銀の気候変動対応オペ、慎重にそして柔軟に』を参照)。

(2021年7月19日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座