「アクティブファンド特集」を見る

パウエル議長議会証言:テーパリング開始の条件の達成には程遠い

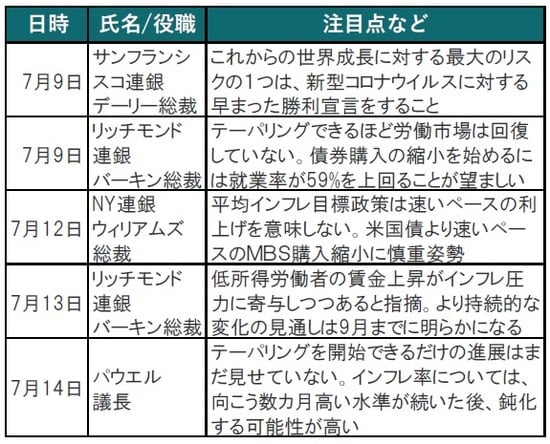

米連邦準備制度理事会(FRB)のパウエル議長は米国議会の下院金融サービス委員会で2021年7月14日に証言を行いました(図表1参照)。

パウエル議長の証言内容は、6月の米連邦公開市場委員会(FOMC)を踏まえたもので、例えば国債などの資産を購入する量的緩和の縮小(テーパリング)については購入額変更に関する決定を発表する前に事前に通知すると説明しています。テーパリングの条件である「一段の大幅な進展」の達成にはなお程遠いが、進展は続く見込みだと述べています。

議員からの質問が多かった最近のインフレ率上昇については、一時的との見方を概ね維持しました。

どこに注目すべきか:議会証言、一時的、テーパリング、就業率

パウエル議長の議会証言はインフレ率の上昇は一時的など、ほぼ従来の見解を繰り返す内容でした。国債市場で金利が低下するなど、金融緩和姿勢を再確認した格好です。ただ株式市場ではエネルギーセクターが軟調であったことから市場には原油価格下落の影響も考えられます。そのような中、議会証言のポイントについて述べます。

まず、今回の議会証言でも明らかにならなかった点をあえて1つあげるとすれば、テーパリングの条件である労働市場の「一段の大幅な進展」についてです。パウエル議長は一段の大幅な進展には程遠いということ、一方で進展は継続していると述べています。しかし、何を見て判断しているのかは明確ではありません。

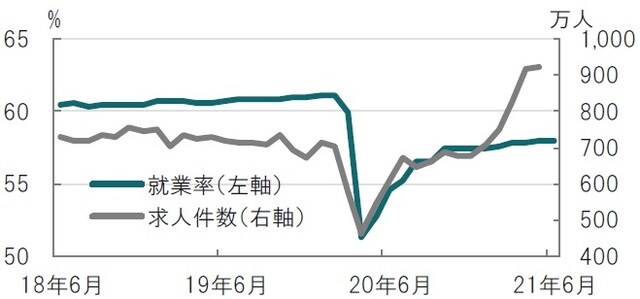

そこで、最近のFOMC参加者を振り返ると、リッチモンド連銀のバーキン総裁は就業率59%を超えることが望ましいと述べています(就業率は図表2参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

就業率は人口に占める就業者の割合で、6月の就業率は58%で5月と同じ水準でした。失業率や、非農業部門就業者数に加え、労働市場改善を測るひとつの指標として注目しています。

なお、金融当局がテーパリング開始を決めてゆく過程で、単一の指標の上がった、下がったで単純に決めることはないと思います。各指標の変動の背景を様々な証拠から掘り下げ、労働市場の姿を明らかにする作業を踏まえるものと思われます。例えば、労働市場では900万件以上の求人があるのに、就業率は伸び悩んでいます(図表2参照)。この背景はFOMCでも様々な意見があるようです。失業給付をもらい続けるほうが得であるから、新型コロナウイルスの経験を踏まえ対面での仕事、通勤のリスクなどが指摘されています。

新型コロナへの不安を定量化するのは難しいのですが、リッチモンド連銀はニューヨーク(NY)連銀が行った、仕事に就くとした場合に希望する最低賃金の調査をもとに興味深い報告をしています。高所得層の場合、21年3月時点で新規に仕事につく場合に最低限必要な賃金は1年前に比べ数%と小幅な上昇でした。これに比べ、低所得者層では1年前(20年3月)に比べ約26%上昇していました。

先に示したように、新型コロナによる対面ビジネスへの懸念を賃金に上乗せを希望している可能性が指摘されています。このような背景に加え、学校再開が遅れる中、子供を預ける費用を賃金に求めた可能性も考えられます。時期を占うのは困難ですが、労働市場の様々なデータにについて、ある程度の見通しを証拠と共に確認するには、夏過ぎぐらいまでの時間が必要と思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『パウエル議会証言から、一段の大幅な進展を考える』を参照)。

(2021年7月15日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座