●前回の利上げ局面では、量的緩和のため従来型の利上げが困難となり特殊な手法が採用された。

●FRBは前回、FF金利に上限金利と下限金利を設定、それらの引き上げにより、利上げを実施した。

●上限・下限金利は金融機関のFRBからの受取金利であり利上げで金融環境は引き締まりにくい。

前回の利上げ局面では、量的緩和のため従来型の利上げが困難となり特殊な手法が採用された

一般に、中央銀行が利上げを行う場合、銀行が短期の資金を融通し合う市場において、資金を吸収する調節を行い、銀行間で資金を貸借する際の金利を高めに誘導することになります。米国では、この金利の翌日物が政策金利、すなわち、フェデラルファンド(FF)金利であり、米連邦準備制度理事会(FRB)は現在、FF金利の誘導目標を年0.00%~0.25%に設定しています。

FRBの利上げについて、2008年11月に量的緩和政策が導入される以前は、前述の通り、資金を吸収する形で実施されていました。しかしながら、量的緩和によって市場に巨額の資金が供給されたため、余剰資金を抱えた銀行は、必要以上の準備預金をFRBに預け入れるようになりました。その結果、前回の利上げ局面(2015年12月から2018年12月)では、従来の資金吸収による利上げが困難となり、極めて特殊な手法が採用されました。

FRBは前回、FF金利に上限金利と下限金利を設定、それらの引き上げにより、利上げを実施した

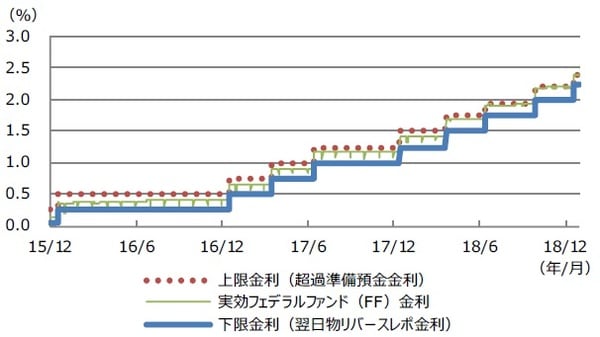

FRBは前回、従来型の利上げが難しくなったため、FF金利に上限と下限を設定し、それらを引き上げることで、利上げを実施しました。上限金利は「超過準備預金金利(Interest On Excess Reserves、IOER)」、下限金利は「翌日物リバースレポ金利(Reverse Repo Rate、RRP)」といい、FRBはこの2つの金利の間にFF金利が収まるよう、資金操作を行いました(図表1)。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

IOERは、金融機関がFRBに預け入れている準備預金のうち、法定準備額を超えた分についてFRBが支払う金利です。ただ、政府支援機関(GSE)など預金を取り扱っていない金融機関はIOERを受け取れません。一方、RRPは、FRBが米国債を担保に、金融機関から翌日物の資金を借り入れる際に支払う金利です。この取引には、預金を取り扱っていない金融機関も参加できるため、RRPはFF金利の下限として有効に作用します。

上限・下限金利は金融機関のFRBからの受取金利であり利上げで金融環境は引き締まりにくい

ここで改めて注意しておきたいのは、上限金利のIOERも、下限金利のRRPも、FRBが金融機関に支払う金利ということです。そのため、米国で利上げが実施された場合、金融機関にとって、FF金利の上昇で翌日物の資金調達コストは上昇しますが、IOERとRRPの上昇でFRBからの受取利息も増加します。したがって、利上げは全体でみれば、資金調達コストの上昇に、直結しにくいということになります。

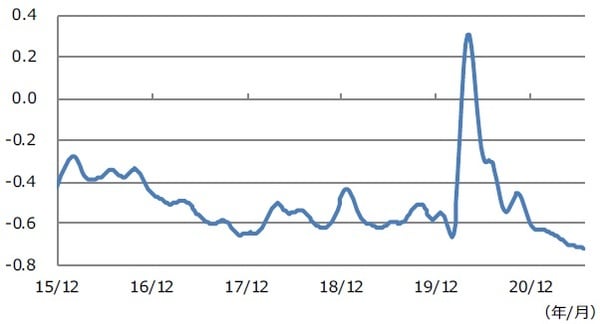

実際、資金調達の容易さを測る代表的な指標である全米金融環境指数(NFCI)をみると、前回の利上げ局面における金融環境は、平均よりも緩和的であったことが分かります(図表2)。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

以上を踏まえると、量的緩和後、余剰資金が市場にあふれる状態で、技術的な利上げを実施しても、金融環境はあまり引き締まらない可能性が高いと考えられます。このことは、市場で予想されているこの先の米利上げについても、同様と思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米利上げでも金融環境はあまり引き締まらない可能性』を参照)。

(2021年7月7日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト