●コアCPIの伸び率は今年前半まで高止まるも、その後はコストプッシュ圧力減退などで減速を予想。

●ただコアCPIは2%程度の上昇のモメンタムは維持し、日銀は今年7月と来年1月の利上げは可能。

●日銀の利上げで物価は落ち着き、実質賃金の前年比の伸びは年後半にプラスに定着すると予想。

コアCPIの伸び率は今年前半まで高止まるも、その後はコストプッシュ圧力減退などで減速を予想

足元では国内物価の高い伸びが続いています。総務省が先月発表した1月の消費者物価指数(CPI)は、生活実感に近い総合指数が前年同月比で4.0%上昇し、2年ぶりに4%台となりました。生鮮食品の価格高騰が主な要因ですが、生鮮食品を除く総合指数(コアCPI)も、同3.2%上昇し、2024年12月のコアCPI(同3.0%上昇)から上昇幅は0.2%ポイント拡大しました。

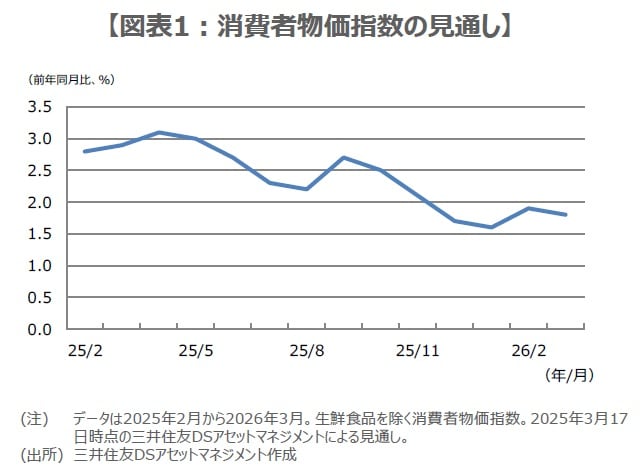

弊社は国内物価の先行きについて、食料(生鮮食品を除く)価格の上昇を背景に、コアCPIの伸びは2025年前半まで高止まりが続くとみています(図表1)。その後は、緩やかな円高が進行するとの想定のもと、輸入物価の上昇を起点としたコストプッシュ圧力は減退する公算が大きく、また、教育無償化も物価を下押しする要素となり、コアCPIは減速に向かうと予想しています。

ただコアCPIは2%程度の上昇のモメンタムは維持し、日銀は今年7月と来年1月の利上げは可能

弊社はコアCPIの見通しを、2025年度が前年度比2.3%上昇、2026年度は同1.6%上昇としています。賃上げに伴うサービス価格の上昇がコアCPIの伸びを支え、教育無償化の影響を除けば、コアCPIは2%程度の上昇のモメンタム(勢い)は維持できると考えており、日銀は2025年度に2回、2025年7月と2026年1月に25ベーシスポイント(bp、1bp=0.01%)ずつ利上げを行うとみています。

国内の長期金利は、日銀の追加利上げ観測を一因に、足元で上昇傾向にあり、家計の住宅ローン金利への影響を指摘する向きもあります。日銀が公表している資金循環統計をみると、2024年9月末時点で金融機関の住宅ローンなど家計向けの貸出残高は約363兆円である一方、家計の流動性預金などの預金残高は約1,000兆円です。金利上昇で、住宅ローン金利上昇の影響を受ける家計もあれば、預金金利上昇の恩恵を受ける家計もあると思われます。

日銀の利上げで物価は落ち着き、実質賃金の前年比の伸びは年後半にプラスに定着すると予想

なお、労働団体の「連合」は3月14日、2025年春季労使交渉(春闘)の第1回の回答集計結果を公表しました。それによると、基本給を底上げするベースアップ(ベア)と定期昇給(定昇)を合わせた平均賃上げ率は5.46%と、昨年の同時期(5.28%)を上回り、34年ぶりの高水準となりました。また、中小企業の平均賃上げ率も5.09%と、33年ぶりに5%台に乗りました。

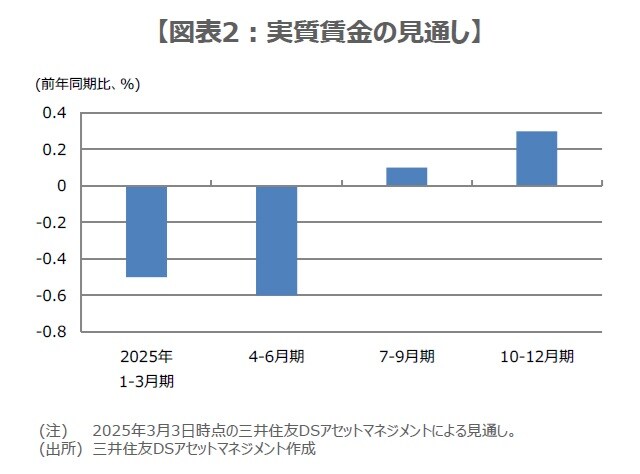

ただ、2024年の実質賃金は、物価上昇に賃上げが追いつかず、前年比0.2%の減少でした(毎月勤労統計調査、速報値)。2025年は、日銀が適切なタイミングで追加利上げを実施することで、コアCPIの上昇率は2%の「物価安定の目標」に向けて減速し、実質賃金の前年比の伸びは、年後半にプラスに定着すると予想しています(図表2)。また、実質賃金の伸びがプラスに定着することで、個人消費を一定程度支えることも期待されます。

※当レポートの閲覧にあたっては【ご注意】をご参照ください(見当たらない場合は関連記事『日本国内の「物価見通し」について【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】』)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト