「アクティブファンド特集」を見る

6月米雇用統計が好感され、NYダウ、S&P500、ナスダックはそろって最高値更新

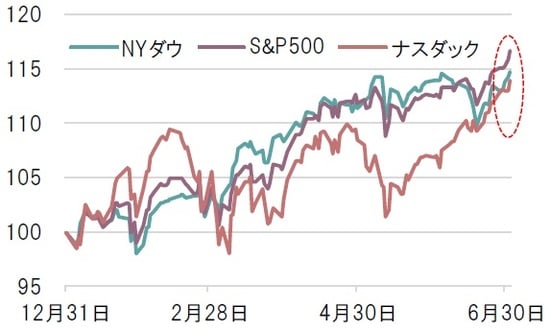

6月米雇用統計の結果は、株式市場が「心地良く」感じられる内容だったのかもしれない。6月非農業部門雇用者数は市場予想の前月比72万人増に対し同85万人増となった一方、平均時給は前月比+0.3%と市場予想の同+0.3%と一致した。これを受けて、米国経済(労働市場)が順調に回復する中で、想定を上回る過度な賃金インフレは見られなかったことから、マーケットが懸念する早期のテーパリング(量的緩和縮小)や利上げ観測が「後退」したと相次いで報じられた。実際、7月2日の米国株式市場はNYダウ、S&P500、ナスダックの3指数がそろって最高値を更新する展開となった(図表1)。

[図表1]NYダウ、S&P500、ナスダック総合指数の推移 日次、配当込み、米ドル建て、20年12月31日=100で指数化

期間:20年12月31日~21年7月2日

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

しかし、FFレート先物から算出された利上げ予想に大きな変化は見られない

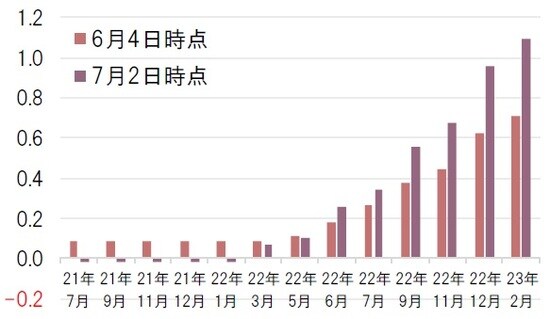

FF(フェデラル・ファンド)レート先物から算出可能な市場参加者の利上げ(回数)予想を見ると、直近7月2日時点の予想は6月4日時点(6月のFOMC前)の予想と比較して、依然として利上げ観測が高まっていることが確認できる(図表2)。

※FFレート先物は30 Day Federal Funds Future、1回分は0.25%と想定

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

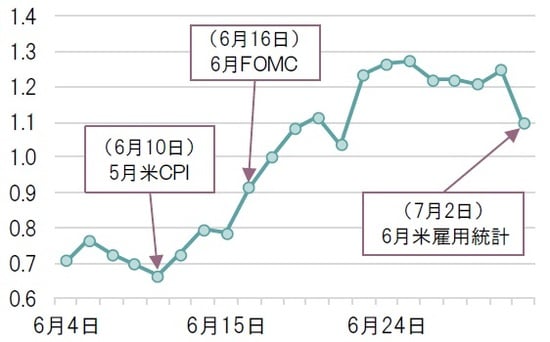

また、その状況はFFレート先物から算出された23年2月FOMCにおける利上げ回数予想の推移を見ても明らかだ。およそ1ヵ月前の23年2月FOMCにおける利上げ回数予想は約0.7回だった。それが、(6月雇用統計を受けて幾分低下したものの)直近は約1.1回と、1回0.25%の利上げが完全に織り込まれている(図表3)。

※FFレート先物は30 Day Federal Funds Future、1回分は0.25%と想定

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

さらに、利上げ観測による期待インフレ率の低下等を背景に、米10年国債利回りも低下している。少なくとも短期金融市場や債券市場からは「早期利上げ観測」が後退したとは言い切れない状況だ。

米10年国債利回りの低下を受けてグロース株優位の展開

グロース株やバリュー株といったスタイル別の騰落率を見ると、7月2日は主に米10年国債利回りの低下を受けてS&P500ピュアグロース株指数(前日比+0.81%)がS&P500ピュアバリュー株指数(同-0.29%)を上回る展開となった。株式市場では、早期テーパリング/利上げ観測が後退したと解釈されたにもかかわらず、債券市場では早期利上げ観測から米10年国債利回りが低下し、それを受けて株式市場でグロース株優位の展開となったことは、マーケットの解釈に「ゆがみ」が生じているとも考えられる。「いいとこ取り相場」が復活している可能性には注意したい。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『6月米雇用統計で株式市場は最高値更新 利上げ予想に変化は?』を参照)。

(2021年7月5日)

田中 純平

ピクテ投信投資顧問株式会社 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは