「アクティブファンド特集」を見る

日本の家計:デフレ下での合理的な投資判断

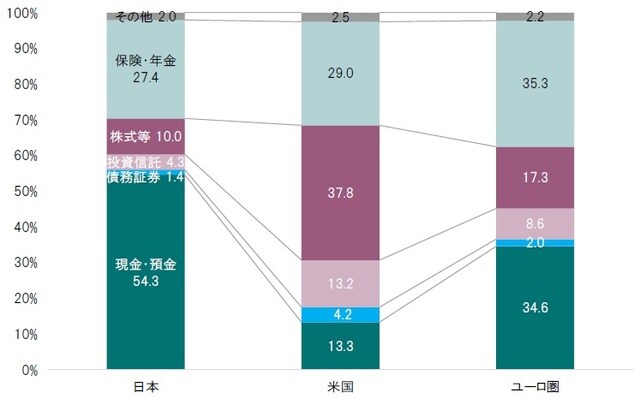

日銀が6月25日に発表した資金循環統計によれば、2021年3月末、家計の金融資産は過去最高の1,946兆円になった。このうち現金・預金が1,056兆円で54.3%を占めている。米国の場合、現預金は13.3%、ユーロ圏でも34.6%であり、日本の個人金融資産における現預金比率は引き続き突出した状態にあると言えるのではないか(図表1)。

一方、株式、投資信託の合計は、日本の14.3%に対し、米国は52.1%、ユーロ圏は25.9%だった。相対的に見て、日本の家計においては、金融資産を積極的に運用するよりも、価値を減らさないことが重視されてきたのだろう。

その背景には、2つの要因があるのではないか。1つは、多くの日本の世帯が引退期における退職金によって金融資産を積み上げる傾向があることだ。既に高齢期に入っており、リスクを負う投資には慎重にならざるを得ないと考えられる。

2つめの理由はデフレだ。物価下落期において、最も優れた資産運用の手段はキャッシュを保有し、実質購買力を増加させることである。1990年代に入り、世界的な物価安定の下で日本経済は構造的なデフレに陥った。物価下落の下、日本の家計は極めて合理的な投資判断をしたと言えるだろう。

金融資産の運用:求められるインフレ的発想への転換

2019年6月3日、金融審議会のワーキンググループが『高齢社会における資産形成・管理』との報告書を発表した。話題となったのは、退職後に生活水準を維持するため「20年で約1,300万円、30年で約2,000万円の(金融資産の)取崩しが必要」と指摘した部分だ。この計算は極めて大雑把であり、必ずしも実体を反映しているとは思えない。ただし、若年層を含めて老後への危機感を喚起し、資産運用への関心を高める1つの契機になったと言えるのではないか。

ちなみに、新型コロナ禍に見舞われた2020年度、フローベースで見ると、個人金融資産には54兆9,606円が流入した。このうち、投資信託にネットベースで3兆3,069億円が投資された一方、現預金への資金流入額は55兆3,654億円に達している(図表2)。

また、株式の保有総額は47兆2,228億円増加したものの、それは株価の上昇による評価益の拡大であり、フローベースでは2兆4,262億円の資金流出だ。こうした数字を見る限り、印象と違って家計による現預金からリスク性資産へのシフトは進んでいない。

今後もデフレ期が続くのであれば、こうした家計の行動は正しいと言える。しかし、世界に目を転じると、インフレ圧力が強まりつつあるのではないか。旧ソ連が崩壊して以降、グローバリゼーションの下で中国、インド、東アジア諸国などの工業化が進み、それが先進国における物価安定に大きく寄与してきた。他方、足下は米中両陣営の対立が深まっており、国際社会の分断はコストの上昇を通じて物価を押し上げる可能性が強い。金融資産の運用に当たっては、デフレ的発想からインフレ的発想への大胆な転換が必要だろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『リスクに直面する現金・預金重視の厚い壁』を参照)。

(2021年7月2日)

市川 眞一

ピクテ投信投資顧問株式会社 シニア・フェロー

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは