「グローバルマクロ」は機械的なクオンツ運用にシフト

今回は、ヘッジファンド戦略の一つである「グローバルマクロ」の視点から投資戦略のアイデアについて考えてみたい。

グローバルマクロは、株式、債券・金利、為替など世界中の国や地域のマクロ経済の見通しや、財政・金融政策なども把握したうえで、各国の株式、債券、為替などに対して(レバレッジやロング・ショート戦略も組み合わせて)ポジションを構築し、収益を上げる投資手法である。

相場のサイクル(=周期性)や歴史観なども組み合わせ、様々な経済・マーケット指標や金融・財政政策の規模、スピードなどを勘案し、グローバル景気の底打ち(天井形成含む)後のトレンド反転および新規のトレンド発生やその持続性を捉え、ポジション構築を行うことが多い。

グローバルマクロは、現在では、ジャッジメンタルな運用※をリスク管理も含めて定量化する動き、たとえば資産や個別銘柄のリターンやリスクの要因を説明する共通の特性や、バリュー、グロース、モメンタムなどファクターや相関などに注目した機械的なクオンツ(=定量)運用(AI含む)へよりシフトしており、過去の値動きと比較して、織り込みスピードが格段に速まってきているといえよう。

※特定の運用者による定性的な判断による運用のこと。特定のテーマ・ストーリーなどを活用する。

「相場サイクル」から今後の相場をどのように見るか?

ここからは、投資家の判断が割れやすく、アノマリー(=経験則)によりα(=投資成果)を高めやすいとして活用されることも多い「相場サイクル」を取り上げる。

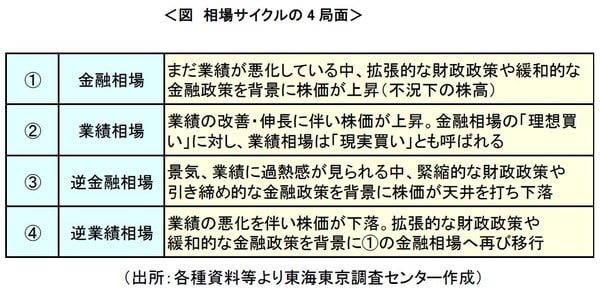

相場のサイクルにはいくつかの切り口があるが、投資家にもっとも馴染みがあるのが「①金融相場(拡張的な財政政策や緩和的な金融政策を背景とした不況下の株高)→②業績相場(業績が回復し株価上昇)→③逆金融相場(景気の過熱、財政・金融の引き締め局面を経て株安に転じる)→④逆業績相場(業績悪化による株安)」の4局面であろう(図参照)。

「①金融相場」は、業績が伴わないなかでの過剰流動性や投資家の期待などが押し上げる相場局面。その後、株価の値幅・日柄調整を挟みつつ発動された財政政策や金融政策が数ヵ月~半年遅れで実態経済に効果を発揮し始め、企業業績が改善しながら再び株高トレンドを取り戻す「②業績相場」に移行するとされる。

今回は、新型コロナウイルスのパンデミック(世界的大流行)を背景にグローバルベースで歴史上類を見ない大規模でかつスピード感を持った財政・金融政策が打たれたことで、金融相場の生成および業績相場への移行スピードが過去のサイクルと比較し、市場の想定以上には速くなったと捉えられよう(OECDの世界の景気先行指数や株価のV字回復の動きを見てもそのことがよくわかる)。

こうした相場サイクルを踏まえれば、「③業績相場」から「④逆金融相場」に移行するタイミングをしっかりと捉え、リスク管理を徹底することが重要な段階に入りつつあるとも言えよう。

ちなみに、外需・ハイテクセクターなどは世界経済の回復や巣ごもり需要なども取り込み、すでに業績相場入りしているとの見方が強い一方、コロナショックで打撃を受けた内需・サービスセクターはこれから本格的に業績相場入りするとの見方が多く、業種によってばらつきがある点には留意が必要だろう。

もう少し先になるだろうが、相場の変曲点では往々にして下方へのボラティリティが高まりやすく、ヘッジファンドなどを活用して戦略分散でポートフォリオ全体のリスクをコントロールすることも重要であろう。

引き続き、FRB(米連邦準備制度理事会)によるテーパリング(量的緩和の縮小)の開始時期やその後の利上げのタイミングとともに各国政府による増税や緊縮財政の動き(兆しを含む)などに留意し、大局的な投資判断をしていきたい。

中村 貴司

東海東京調査センター

投資戦略部 シニアストラテジスト(オルタナティブ投資戦略担当)

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべきオルタナティブ投資」 >>他、資産運用セミナー多数開催!

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~