「アクティブファンド特集」を見る

バリュー株指数とグロース株指数との相関がITバブル期並みに急低下

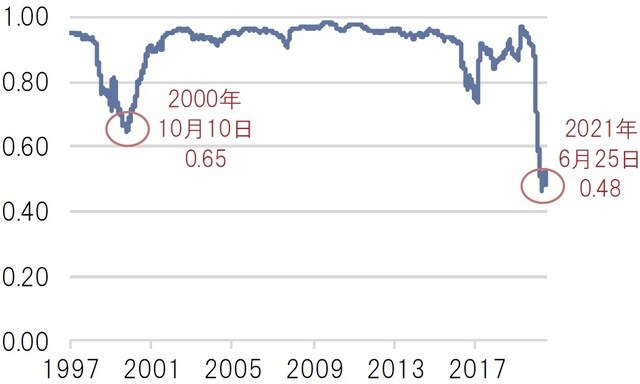

S&P500ピュアバリュー株指数とS&P500ピュアグロース株指数との相関係数が約20年8ヵ月ぶりの水準まで大きく低下している。これは米国の大型バリュー株指数と大型グロース株指数における値動きの連動性が低下していることを意味するわけだが、それがITバブル期に見られた極端な水準まで低下しているため、にわかに注目を集めている(図表1)。

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

この相関係数がITバブル期において最も低下した日は2000年10月10日だった。この辺りからS&Pピュアグロース株指数が下落し始めたため、この相関係数の急低下がグロース株からバリュー株への転換を示す「シグナル」ではないかと捉える見方が一部であるようだ。

しかし、別の株価指数であるMSCI先進国バリュー株指数とMSCI先進国グロース株指数との相関係数で比較すると、足元の水準はITバブル期の「底」を突き抜けてさらに低下していることが分かる(図表2)。もはや「シグナル」としての役割を十分果たしていない可能性がある。

※MSCI先進国バリュー株指数:MSCI World Value Index

※MSCI先進国グロース株指数:MSCI World Growth Index

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

グロース株からバリュー株への転換を示唆する可能性は低い?

ある指標で「当てはまり」が良かったシグナルが、別の指標で「当てはまり」が悪くなるケースは往々にしてある。このような誤解は、サンプル数が少ない偏った情報を過大評価してしまう「少数の法則」という認知バイアスが影響している可能性がある。この「少数の法則」は、ノーベル経済学者ダニエル・カーネマンとエイモス・トヴァスキーが1971年の共同論文で提唱したものだ。ある傾向を見出すには、本来であれば十分なサンプル数をもとに検証しなければならないが、「少数の法則」はわずかなサンプル数で結論を導いてしまう人間の非合理的な行動を説明している。

今回の相関係数の事例で言えば、サンプル数はたったの1回(ITバブル期)だけだ。これだけでグロース株からバリュー株への転換を示すことには無理がある。今回のバリュー株指数とグロース株指数における極端な相関係数の低下は、コロナ禍における極端なグロース株物色と、その後の経済正常化を見越したバリュー株への極端な反動(今月のFOMC後は再びグロース株優位の展開)が相関係数の低下に寄与したと考えるべきだ(図表3)。このような認知バイアスに惑わされないためにも、株式運用は引き続きバリュー株やグロース株にも投資するスタイル分散が望ましいだろう。

※MSCI先進国バリュー株指数:MSCI World Value Index

※MSCI先進国グロース株指数:MSCI World Growth Index

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ITバブル期のシグナル点灯?株式運用はどう対処すべきか?』を参照)。

(2021年6月28日)

田中 純平

ピクテ投信投資顧問株式会社 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは