●米10年国債利回りはFOMC翌日、ほぼ元の水準まで低下、実質金利は依然マイナス圏で推移。

●FF先物市場で23年2回の利上げは織り込み済み、現FOMCメンバーも同年まで在籍は不確実。

●ドットチャートの過信は禁物、株式などリスク資産にとって好ましい「流動性相場」は当面続く見通し。

米10年国債利回りはFOMC翌日、ほぼ元の水準まで低下、実質金利は依然マイナス圏で推移

予想外にタカ派的となった米連邦公開市場委員会(FOMC)から一夜明けた6月17日の米金融市場では、米10年国債利回りが低下し、ドル円はドル安・円高が進行、ダウ工業株30種平均とS&P500種株価指数が続落した一方、ナスダック総合株価指数は反発しました。前日の米長期金利上昇、米ドル高、株安という動きは、やや一服しましたが、今回のレポートでは、改めてFOMC後の市場環境について考えてみます。

まず、米10年国債利回りに注目すると、6月16日は前日比8ベーシスポイント(bp、 1bp=0.01%)上昇したものの、17日は同7bp低下し、利回りはほぼ元の水準に戻りました。16日の利回り変化の内訳は、実質金利が同15bp上昇、期待インフレ率は同7bp低下、17日は実質金利が同4bp低下、期待インフレ率も同3bp低下でした。実質金利の上昇が目立ちますが、依然マイナス圏で推移しています(17日時点では-0.8%水準)。

FF先物市場で23年2回の利上げは織り込み済み、現FOMCメンバーも同年まで在籍は不確実

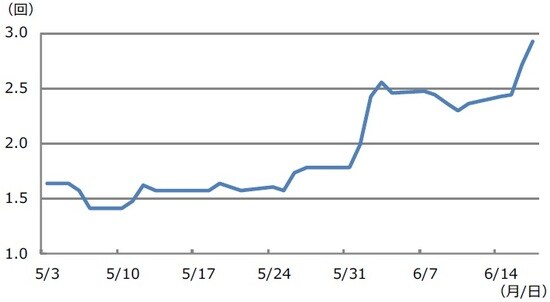

次に、フェデラルファンド(FF)金利先物市場をみると、6月に入ってから、2023年に0.25%の利上げが2回行われるとの見方が、すでに織り込まれていたことが分かります(図表1)。今回のFOMCでは、メンバーが適切と考える「政策金利水準の分布図(ドットチャート)」が、2023年に0.25%の利上げが2回あることを示唆し、市場参加者の多くはこれをタカ派的と受け止めましたが、FF金利先物市場では想定済みだったことになります。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

また、そもそもドットチャートで予想を示したメンバーが、2023年まで在籍するかは確実ではありません。今年の10月にはクオールズ理事兼金融規制担当副議長、来年1月にはクラリダ副議長、2月にはパウエル議長が、それぞれ任期を迎えます(ただし再任の場合あり)。また、2023年に投票権を持つ地区連銀は、常任のニューヨークに加え、シカゴ、フィラデルフィア、ダラス、ミネアポリスで、各総裁が2023年までに退任しないとも限りません。

ドットチャートの過信は禁物、株式などリスク資産にとって好ましい「流動性相場」は当面続く見通し

この点を踏まえると、ドットチャートについては、その変化にあまり一喜一憂する必要はなく、また、政策意図を示す基本手段がFOMC声明である以上、少なくとも過信は禁物と考えます。弊社では、米国における量的緩和の縮小(テーパリング)について、7月のFOMCで議論開始を宣言し、来年1月から開始を予想しています。ただ、当然ながらテーパリングなので、国債などの買い入れ額は減るものの、資金の供給自体は継続されます。

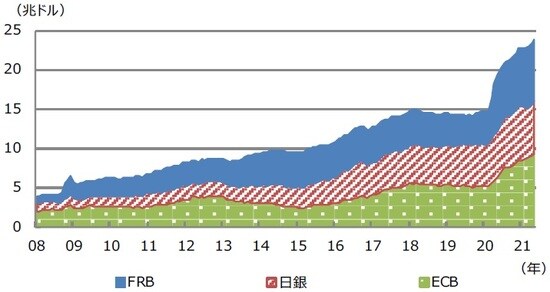

日本と欧州に目を向けた場合、日銀は、金融政策の大枠を当面維持する可能性が高く、欧州中央銀行(ECB)も、パンデミック緊急購入プログラム(PEPP)などにより、しばらく量的緩和を続けると思われます。そのため、日米欧の中央銀行の総資産残高(図表2)がこの先、直ちに減少することは想定されず、株式などリスク資産にとっては好ましい「流動性相場」に、まだ大きな変化は生じないとみています。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『FOMC後の市場環境を考える』を参照)。

(2021年6月18日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト