●6月18日のブラード発言で米早期利上げへの警戒感が高まり、市場は株安などリスクオフで反応。

●改めて今回のドットチャートをみると、常任メンバー7人のうち、3人がパウエル議長の見解と相違か。

●来年1回と再来年2回の利上げ織り込みが終われば市場は安定へ、景気悪化の懸念は行き過ぎ。

6月18日のブラード発言で米早期利上げへの警戒感が高まり、市場は株安などリスクオフで反応

6月18日の米金融市場では、ダウ工業株30種平均、S&P500種株価指数、ナスダック総合株価指数の主要3指数がそろって下落し、米10年国債利回りは低下、日本円と米ドルが対主要通貨で上昇するなど、典型的なリスクオフ(回避)の動きがみられました。きっかけは、米東部時間18日朝、セントルイス連銀のブラード総裁が米CNBCに出演した際の発言でした。

ブラード総裁はこの日、インフレは想定以上で、米連邦公開市場委員会(FOMC)が若干タカ派に傾斜したのは当然との見解を示し、利上げは2022年終盤の開始を予測していると述べました。また、量的緩和の縮小(テーパリング)に関し、議長が今会合で正式に議論を開始したと話しました。同総裁はこれまでハト派とみられていたことや、セントルイス連銀は2022年にFOMCでの投票権を持つことから、市場に早期利上げの警戒感が高まりました。

改めて今回のドットチャートをみると、常任メンバー7人のうち、3人がパウエル議長の見解と相違か

パウエル議長は先週、FOMC後の記者会見で、テーパリングの議論開始について慎重な言い回しをしていたにもかかわらず、ブラード総裁が正式に開始したと明言した点については、やや違和感を覚えます。さらに、改めて今回の「政策金利水準の分布図(ドットチャート)」をみると、2023年末までゼロ金利政策の継続が適切と考えるメンバーは18人中5人(前回3月は11人)でした。

一般に、FOMCの常任メンバーである理事(議長、副議長を含む7人)とニューヨーク連銀総裁の計8人は一枚岩とみられており、利上げの議論は時期尚早とするパウエル議長が支持されていれば、少なくとも7人(現在は理事1人空席)の2023年末までのゼロ金利継続予想が見込まれます。なお、ミネアポリス連銀のカシュカリ総裁は2023年の利上げを予想していないため、7人中3人はパウエル議長の見解と異なると推測されます(図表1)。

(出所)各種資料を基に三井住友DSアセットマネジメント作成

来年1回と再来年2回の利上げ織り込みが終われば市場は安定へ、景気悪化の懸念は行き過ぎ

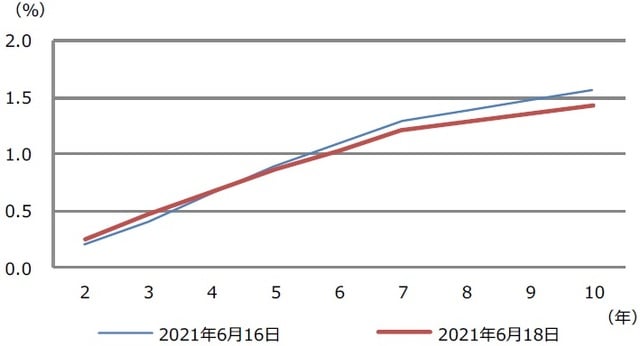

これらを踏まえると、市場は早期利上げだけでなく、パウエル議長の求心力低下の可能性も懸念しているように思われます。なお、フェデラルファンド(FF)金利先物市場では、6月に入り、2023年に0.25%の利上げが2回行われるとの見方が織り込まれましたが、先週のFOMC後は、2022年に1回の利上げが織り込まれ、米国債の利回り曲線(イールドカーブ)は平坦化(フラットニング)が進みました(図表2)。

株式市場は現在、米金融政策に関する懸念材料を消化中と思われます。ただ、テーパリングもまだこれからであり、来年1回と再来年2回の利上げの織り込みが終了すれば、株式市場は落ち着きを取り戻すのではないかとみています。現時点で、連続利上げによる景気悪化を警戒するのはやや行き過ぎであり、物価や労働関連の米経済指標とFOMCメンバーの発言から、金融政策の正常化ペースを冷静に見極める必要があると考えます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『株式市場は懸念材料を消化中』を参照)。

(2021年6月21日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト