\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

グローバルに住宅価格が高騰

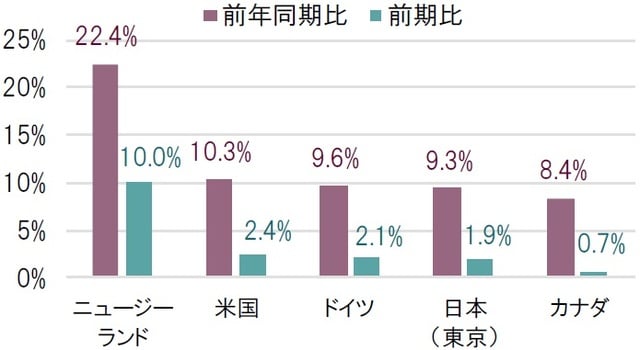

2021年1-3月期の主要国の住宅価格は大きく上昇した。前年同期との比較ではコロナショックによるベース効果があるとは言え、ニュージーランド(NZ)は前年同期比+22.4%、米国は同+10.3%、ドイツは同+9.6%、そして日本でも同+9.3%と大幅な伸び率となった。また、前期との比較でも、NZは前期比+10.0%、米国は同+2.4%、ドイツは同+2.1%、日本も同+1.9%となった(図表1)。

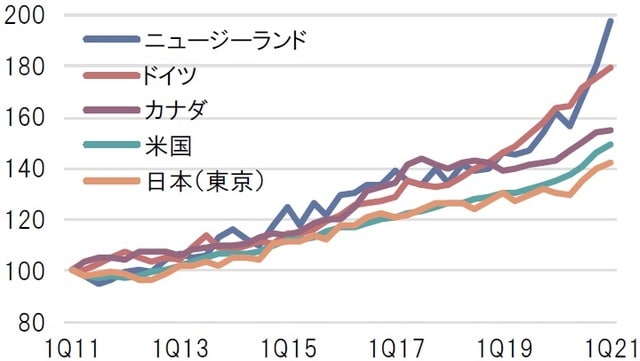

これはアフターコロナにおける一過性の現象とは言い切れない。主要国の住宅価格は年々上昇しており、NZは過去10年間でインフレ調整後の住宅価格が約2倍になったほか、ドイツも同期間で約8割上昇しているからだ(図表2)。

期間:2011年1-3月期~2021年1-3月期

出所:グローバルプロパティガイドのデータを基にピクテ投信投資顧問作成

ここで興味深いのは、金利水準や物価水準、地理的要素などが異なる国々で、住宅価格が一様に上昇していることだ。住宅価格がグローバルに連動して上昇していることを考慮すれば、主要中銀による緩和マネーが世界的な住宅価格高騰の主因とも捉えられる。

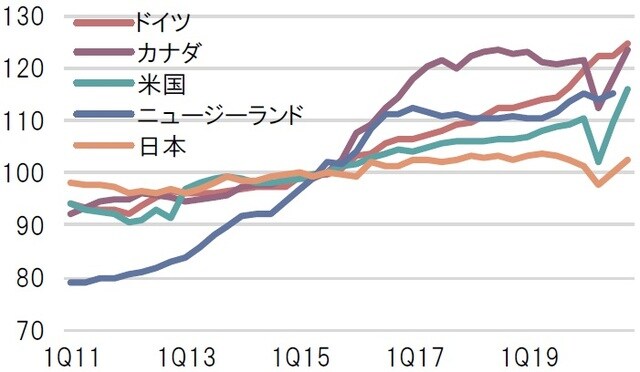

住宅価格高騰による弊害はすでに起きている。OECD(経済協力開発機構)によれば、名目住宅価格を1人当たり名目可処分所得で割った(住宅取得の容易さを示す)指標は日本を除いて世界的に悪化傾向にあり、特に若者にとって住宅を取得するハードルはますます高くなっている(図表3)。

出所:OECDのデータを基にピクテ投信投資顧問作成

住宅価格の安定は中央銀行の金融政策目標ではない

住宅価格の上昇が著しいNZでは、同国政府がNZ中銀の金融政策に対して持続可能な住宅価格に配慮することを今年3月から新たに求めた。しかし、その後に開催された金融政策決定会合では(住宅価格高騰を理由とした)利上げは行われず、様子見スタンスを堅持したことから、依然として政府との温度差があることが浮き彫りになった。

カナダ中銀こそ、4月21日にテーパリング(国債購入の減額)を決めた際、住宅価格の高騰に付随する潜在的リスクについて引き続き監視するとの文言を声明文に加えたが、NZ中銀をはじめとした(カナダ中銀以外の)主要中銀は、住宅市場から一定の距離を保っている。

大多数の個人にとって住宅は一生に一度の大きな買い物であり、中銀が物価をコントロールするうえで重視する日常的な「消費財」には一般的に分類されない。そのため、住宅価格が高騰しても(米国の場合は家賃が上昇しないかぎり)、中銀の金融政策ではあまり重視されない傾向にある。そうなれば、政府による住宅価格抑制策に頼らざるを得なくなるが、コロナショックからの経済回復を最優先したい政府にとって、そのような政策がはたしてどこまで魅力的に映るだろうか。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『住宅価格が世界中で高騰 金融政策への影響は?』を参照)。

(2021年6月7日)

田中 純平

ピクテ投信投資顧問株式会社

ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~