\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

新型コロナ禍の下での財政・金融政策:意識される通貨価値下落のリスク

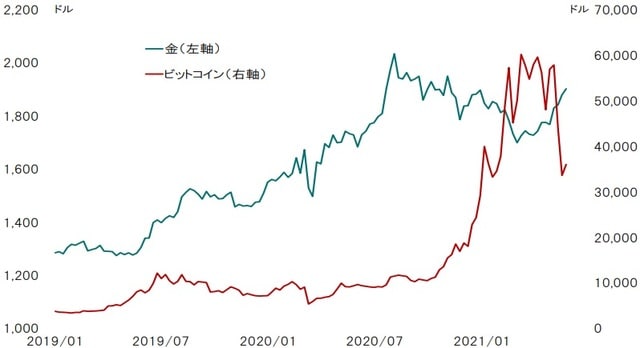

3月8日の1オンス=1,683ドルを底として金の価格が上昇している。一方、暗号資産の代表格であるビットコインは、4月15日の6万3,410ドルを天井に調整局面だ。過去2年間、金とビットコインは逆相関的な動きをしてきた(図表1)。いずれも通貨価値下落のヘッジ手段として選好されたが、短期的にはイベントによりマネーの移動が起こっているのではないか。

マーケットが通貨価値の下落を意識しつつあるのは、新型コロナ禍が契機と考えられる。景気の失速を避け、困窮者の生活を支えるため、主要国は軒並み歴史的な財政支出を行った。バイデン大統領が5月28日に発表した予算教書によれば、2021年度における米国の連邦財政赤字は対GDP比で16.7%に達する見込みだ。これは第2次大戦最後の年である1945年の20.9%以来の水準に他ならない。

財政赤字を直接、間接的にファイナンスしているのは中央銀行だ。米国の場合、足下のFRBの資産規模は2019年末に比べ金額にして3兆7,299億ドル、率だと89.4%増加している。日欧も概ね同様の状況と言えよう。

こうした極めて積極的な財政・金融政策が、新型コロナ禍の下で景気の下支え、信用不安の緩和、そして社会の安定に大きく寄与したことに疑問の余地はない。一方、出口戦略は非常に難易度の高いものになることが予想される。

さらに、米国においては、格差是正を強く意識するバイデン政権が、ポストコロナ期においても「大きな政府」的政策を継続する方向を打ち出した。高水準の財政赤字は、意図せざる市場金利の上昇を経て、通貨価値の下落をもたらす可能性がある。金や暗号資産は、そうした状況の下、インフレへの長期的なヘッジ手段になっているのではないか。

インフレのヘッジ手段:見直される金の特殊性

ビットコインの急騰、急落がテスラの判断によりもたらされた感は否めない。もっとも、国家権力や実物資産の裏付けのないデジタル情報は、適正価格の算出が困難だ。また、取引の容易さと値動きの良さから投機対象になった暗号資産だが、日米欧中など主要各国が中央銀行デジタル通貨(CBDC)の発行を真剣に検討するなか、その存在意義を問われる時期が近付いている可能性がある。

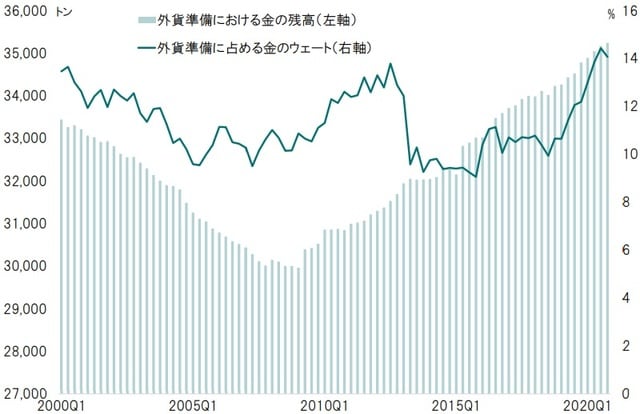

一方、紀元前から通貨として活用されてきた金は、1971年8月のニクソンショックで米国が金とドルの兌換を停止した後も、外貨準備の中核的な手段として多くの国により公的に保有されてきた。リーマンショック後、各国が外貨準備として持つ金は増加傾向にある(図表2)。

近年は中国とロシアが金準備を大きく積み上げてきた。ドル経済圏からの離脱を目指す動きの一環と考えられる。つまり、両国は自国通貨の信用力を金で担保する意図だろう。ドルなど主要通貨の価値に不安定化のリスクが高まるなか、そのヘッジ手段として、長期的に世界が選択するのはデジタル情報に過ぎないビットコインではなく、金なのではないか。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ビットコインと金』を参照)。

(2021年6月4日)

市川 眞一

ピクテ投信投資顧問株式会社 シニアフェロー

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~