\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

日米共同声明:半導体サプライチェーンの連携を明記

4月16日の日米首脳会談に関し特筆されることの1つは、共同声明に「半導体を含む機微なサプライチェーンについても連携する」と明記されたことだ。新型コロナ禍は、国際社会に半導体の重要性を再確認させた。従来から続いていた情報のデジタル化、IoTの動きに加えてリモート化が加速、半導体は世界的に品不足に陥ったのである。

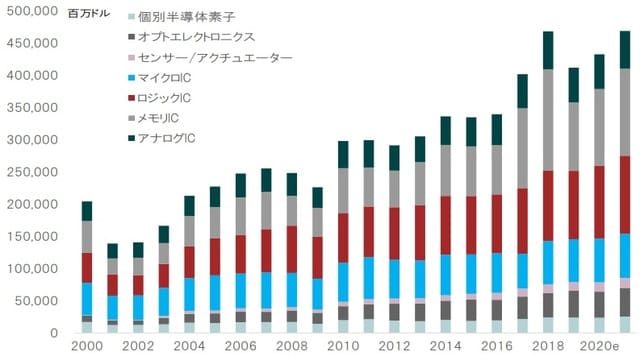

世界半導体市場統計(WSTS)によれば、2020年までの10年間、世界の半導体市場は金額ベースで年平均3.8%成長してきた(図表1)。高い技術力と巨額の投資を必要とするだけに、プレーヤーが一気に拡大することは考え難く、半導体の構造的な供給不足に対する懸念は強い。

ちなみに、昨年、半導体売上高のトップはインテルであり、世界シェアは15.5%に達していた。2位のサムソン(シェア12.6%)、3位のSKハイニクス(5.5%)は韓国勢だが、4位のマイクロンテクノロジー以降、9位まで米国企業が続く。もっとも、このうちクアルコム、ブロードコム、エヌビディア、アップルの4社は自社では生産を行わないファブレスだ。首位のインテルを含め、特に最先端の微細化技術を要するチップは設計のみを行い、生産はファウンドリに委託している。

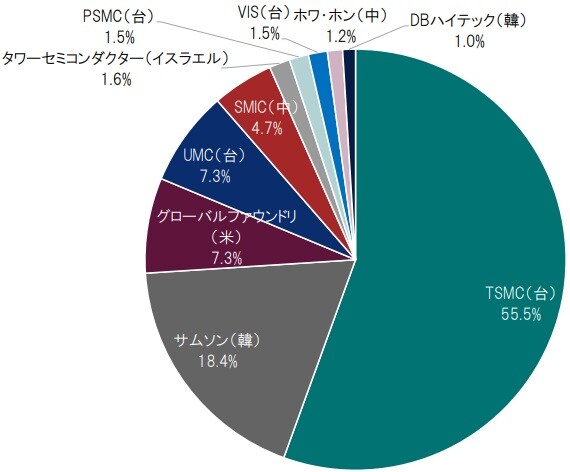

半導体ファウンドリでは、2020年、売上高上位10社のうちTSMCのシェアが55.5%に達した(図表2)。また、UMC、PSMC、VISなどこの分野では台湾企業の存在感が目立つ。この点こそ、ジョー・バイデン政権が国際的な半導体のサプライチェーンに強い危機感を持つ背景なのではないか。

自民党の半導体推進議連:経済・安全保障両面で日米連携への姿勢

中国人民解放軍が開発中とされる潜水艦発射型大陸間弾道ミサイル「JL-3」は射程が1万2千kmとされ、東シナ海、南シナ海から米国及び欧州大陸全土が射程圏内に入ると見られている。米国のみならず、英国、フランス、ドイツなどが東アジアの海に強く関与しつつある背景は、台湾が中国海軍の軍事基地化する事態を恐れているからだろう。

さらに、通信テクノロジーに関して世界最先端に近付いた中国が、台湾企業の持つ半導体の微細化ノウハウを手に入れた場合、同国のIT技術は飛躍的に向上する。それは、米国にとってビジネス上だけでなく、安全保障上の問題でもあるのではないか。従って、バイデン大統領は、インテルなど米国企業の技術力向上を政策的に支援する見込みだ。

ただし、半導体は研究開発を含めて投資負担が極めて重く、米国企業だけで全てを担うことは現実的ではない。そこで、米国はパートナーとして日本を選んだのだろう。この連携のポイントは、米国が最先端の半導体、つまり「上の上」を手掛け、日本が「上の中」を担う棲み分けと考えられる。

自民党内では、5月21日、甘利明元経財相を会長に半導体戦略推進議員連盟が発足した。最高顧問に安倍晋三前首相、麻生太郎副総理が就任する力の入れようだ。これは、安全保障、経済の両面から、日本の政治も半導体における米国との連携を重視する姿勢を示した動きだろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日本の復活なるか?半導体を巡る新たな動き』を参照)。

(2021年5月28日)

市川 眞一

ピクテ投信投資顧問株式会社 シニアフェロー

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは