\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

SPAC(特別買収目的会社)とは何か?

SPAC(※スパックと呼ぶ)は株式市場から資金調達を行い、原則2年以内に未公開企業を買収することを約束したペーパー・カンパニーだ。買収先をみつけるまでは経営実態の無い「空箱」であるため、海外では「Blank Check(空白の小切手)」と揶揄(やゆ)されている。

一般的な企業のIPO(新規株式公開)とは違い、SPACのIPOは上場までの準備期間が短く、審査も簡素化されていることが大きな特徴だ。コロナ禍で通常のIPOが困難になったことに加え、ビル・アックマンといった著名投資家がSPACを組成したり、Virgin Group(バージン・グループ)創業者のリチャード・ブランソン氏がSPACを経由してグループ企業を上場させたことで信用度が広がったことから、SPACのIPOは昨年から増加傾向にある。

急増するSPAC経由の「未公開企業」上場

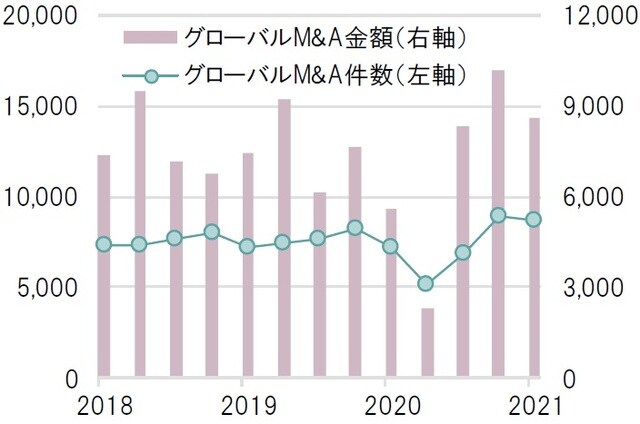

グローバルのM&A(企業の合併・買収)金額は、2021年1-3月期時点で8,608億ドル(前年同期比53%増)となり、コロナショックから大きく回復した(図表1)。

※金額と件数は発表ベース。案件が継続中と完了したものを集計

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

その背景としては、主要中央銀行による大規模な金融緩和策や流動性供給策に加え、主要各国・地域の大規模な財政支出、新型コロナウイルスのワクチン接種開始等によって、グローバル株式市場が急回復したことが大きいだろう。しかし、ここにきて弊害も起こっている。

IPOを行ったSPACは、前述したとおり原則2年以内に未公開企業を買収する仕組みになっている。そのため、SPACのM&A(逆に言えばSPACを経由した「未公開企業」の上場)が足元で急増している(図表2)。

期間:2018年~2021年(2021年は4月15日まで)

※金額と件数は発表ベース。案件が継続中と完了したものを集計

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

SPACが浸透することで、資本市場が活性化されるのであれば、SPACのM&A増加はむしろ歓迎すべき事象だ。

しかし、中には上場後に株価が急落するケースもあるので、注意が必要だ。例えば、昨年SPAC経由で上場した電動トラック新興企業のNikola(ニコラ)は、技術力の誇大広告疑惑や創業者辞任などが重なり、株価は大幅に下落した。IPOをしてから原則2年以内に未公開企業を買収するというSPAC特有の時間的制約が、適切なデューデリジェンス等の妨げになった可能性がある。SPAC経由で上場した未公開企業に投資する際は、投資家の「目利き力」がこれまで以上に必要とされることに留意すべきだろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『配車大手GRAB(グラブ)も活用 SPAC経由の上場が急増する背景』を参照)。

(2021年4月19日)

田中 純平

ピクテ投信投資顧問株式会社

ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは