土地の相続税評価額は、市場の取引価格より低いワケ

●相続財産は原則として「時価」で評価

相続税がいくらになるか計算するには、相続財産が全部でいくらになるのか、それぞれ評価しなければなりません。この点、相続税法では地上権などごく一部の財産についてその評価法を規定していますが、その他については相続時点での「時価」で評価するとしているだけです。

そこで国税庁では「財産評価通達」において、相続財産の種類ごとに細かく評価方法を定めています。

まず、原則として「時価」とは「課税時期において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額」とされています。いわゆる「市場価格」ということです。

株式市場で取引されている上場株などは分かりやすいですが、それでもいつの時点の市場価格にするかが問題となるので、「財産評価通達」ではその点について具体的に定めています。

●土地については「路線価方式」または「倍率方式」で評価

問題は、土地や建物などの不動産、そして株式市場で取引されることのない非上場株などです。

「財産評価通達」では、土地については原則として宅地、田、畑、山林などの地目ごとに、「路線価方式」または「倍率方式」で評価するとしています。

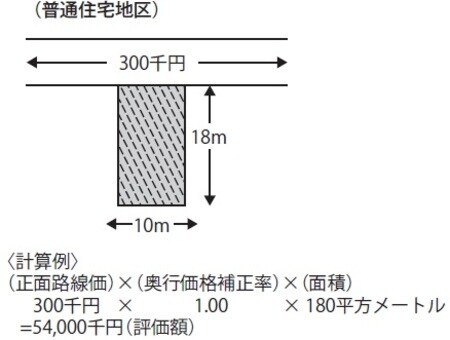

「路線価方式」は、主に都市部などの土地で利用される評価方法です。「路線価方式」が適用されるエリアでは、路線(道路)ごとに、その路線に面する標準的な宅地の1平方メートルあたりの価額を毎年、「相続税路線価」として国税庁が定めます。

相続財産に含まれる土地の評価は、土地の形状や道路付けに応じた調整(増額や減額)をしたうえで、その土地が面する路線(道路)に付けられた「相続税路線価」にその土地の面積を掛けて計算します。

これに対して「倍率方式」は、相続税路線価が定められていない地域の評価方法です。倍率方式における土地の価額は、その土地の固定資産税評価額に、一定の倍率を乗じて計算し、多くは1.1倍ないし1.0倍です。

●相続税路線価は「公示地価」の8割、固定資産税評価額は同7割が目安

ところで、「路線価方式」「倍率方式」のいずれにしろ、相続税における土地の評価は、市場価格よりは低くなることが多いとされます。

なぜなら、「路線価方式」における相続税路線価も、「倍率方式」による固定資産税評価額(そのベースとなる固定資産税路線価)も、「公示地価」を目安にしているからです。

「公示地価」とは地価公示法に基づき、国土交通省が一般の土地の取引価格の指標とするなどの目的で年1回、全国2万数千地点を選び、その地価を公表しているものです。

「公示地価」のベースになるのは実際の売買事例などですが、公示地価の判定にあたっては「標準地の正常な価格」とするための調整が加えられます。そのため、実際の売買等における価格より「公示地価」は1~2割程度低くなることが多いとされます。ここでまず、市場価格とのずれが生じるのです。

さらに、「路線価方式」における相続税路線価は国税庁が毎年見直していますが、その際、「公示地価」のおおむね8割を目安としています。また、「倍率方式」における固定資産税評価額(そのベースとなる固定資産税路線価)は各地方自治体が3年に一度、見直していますが、その際に「公示地価」の7割程度を目安としています。

このため、さらに市場価格とのずれが広がるのです。なお、災害により被害を受けた地域(「特定地域」という)にある土地等に対しては、相続税路線価に一定の調整率を乗じた額を評価額とする措置がとられています。

コロナ禍では、相続税路線価の減額措置(補正率の調整)として、2020年(令和2年)7月~9月に、大阪市中央区の一部の地域に所在する土地等を相続や贈与により取得した方について、0.96の補正率により土地の評価を算出することとなっています。