要件を満たせば、同居せずとも特例が適用される

●「家なき子」の特例

「小規模宅地等の特例」のうち、「特定居住用宅地等」のパターンでは、被相続人と同居していた親族が、被相続人の自宅を相続するケースが一般的です。

ただし、被相続人と同居していない親族でも、一定の要件を満たした場合は適用を受けられることがあり、これを「家なき子」の特例と呼んでいます。

「家なき子」の特例の要件としては、次の①から⑥をすべて満たすことが必要です。

「家なき子」の特例の要件

①居住制限納税義務者または非居住制限納税義務者のうち日本国籍を有しない者ではないこと

②被相続人に配偶者がいないこと

③相続開始の直前において被相続人の居住の用に供されていた家屋に居住していた被相続人の相続人(相続の放棄があった場合には、その放棄がなかったものとした場合の相続人)がいないこと

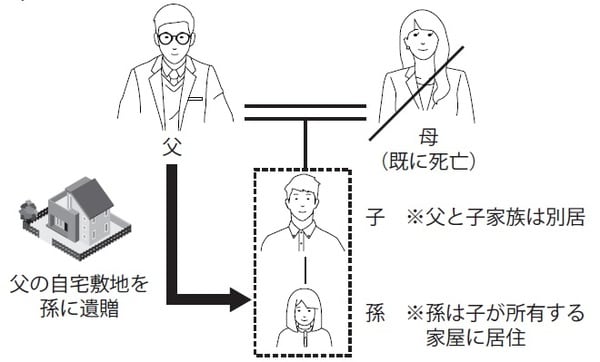

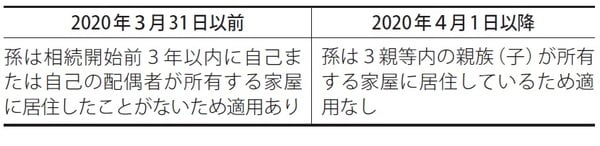

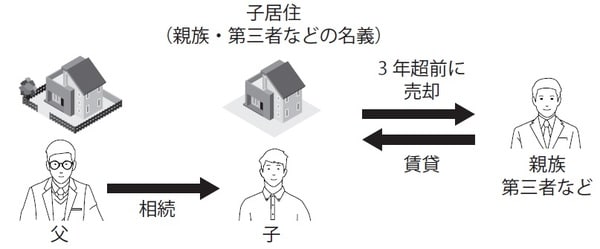

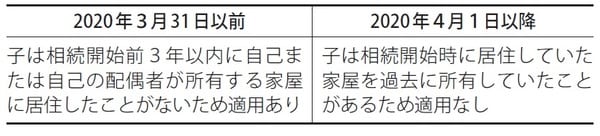

④相続開始前3年以内に日本国内にある取得者、取得者の配偶者、取得者の3親等内の親族または取得者と特別の関係がある一定の法人が所有する家屋(相続開始の直前において被相続人の居住の用に供されていた家屋を除く)に居住したことがないこと

⑤相続開始時に、取得者が居住している家屋を相続開始前のいずれのときにおいても所有していたことがないこと

⑥その宅地等を相続開始時から相続税の申告期限まで有していること

ポイント

2020年(令和2年)4月以降、要件が厳格化されている。下記のようなケースでは、適用が受けられないので注意。