そもそも「小規模宅地等の特例」ってどういうもの?

●「 住宅用」「事業用」「不動産貸付用」の3パターン

実際に相続税の計算において土地の評価を行う際、とりわけ重要なのが「小規模宅地等の特例」です。

これは、相続開始の直前において被相続人または被相続人と生計を一にしていた被相続人の親族の居住用や事業用に供されていた宅地等のうち一定のものについては、一定の面積まで大幅に評価額を減額するというものです。

その目的は、国民の生活の安定と事業の継続のためとされます。相続財産に現預金が少ない場合、相続税を納めるために自宅や事業用の土地を売らなければならず、その後の生活や事業に支障をきたすケースも考えられます。そうしたことを避けるため、自宅や事業用の土地については、大幅に相続税の評価額を下げることにしたのです。

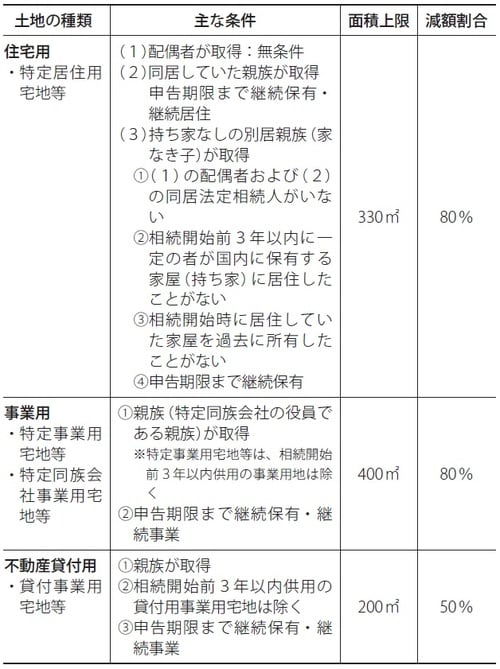

「小規模宅地等の特例」には、土地の種類などにより「住宅用」、「事業用」「不動産貸付用」があり、図表33のとおり、それぞれ要件や限度面積、減額割合が異なります。

●一定の限度で複数の土地について適用を受けることも可能

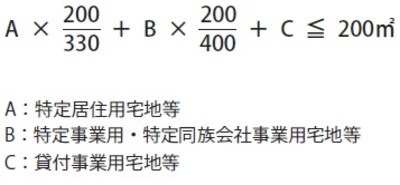

なお、「住宅用」「事業用」「不動産貸付用」にそれぞれ当てはまる土地がある場合、それぞれが適用される宅地の面積を次の算式の範囲内で算定することができます。