「サブプライム問題」の影響は払拭されてはいない!?

前回までは、世帯所得と家賃の比率についてと、過去推移と水準について説明をしました。今回は、全米アパート市場における資本市場の特徴と、米国国債と賃貸アパート不動産(特にサンフランシスコ・ベイエリア)に関わる還元利回りとの関係について説明します。

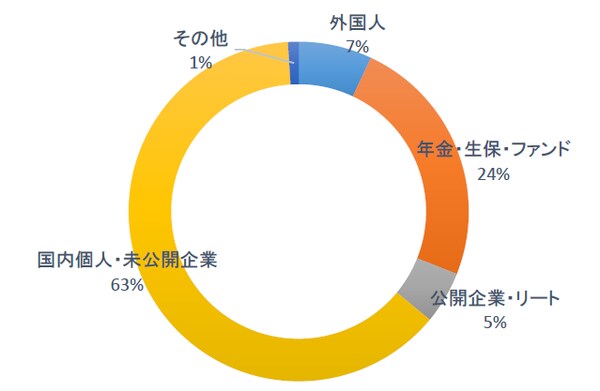

下記図表1のパイチャートは、2015年の全米アパート市場で買い手に回った業態別比率です。

[図表1]2015年米国におけるアパートの業態別買い手内訳

アジア・ハワイに見られるような自国民以外向けマーケットとは違い、外人保有は一桁パーセンテージとなっています。

米国本土では、機関投資家からリート、そして国内民間企業・一般個人と、幅広い買い手層が不動産投資家として活動しています。不動産市場とはいえ、流動性はあると言えるでしょう。

ただ、サンフランシスコ・ベイエリアに住むアジア系住民が2〜3割を占めることから、他サブマーケットに比較するとアジア系の保有比率は高いものと思われます。

後から見ることになりますが、不動産は利回りが長期的に安定していますので、特に年金・生保のような機関投資家の投資対象として、株式・債券の代替手段として幅広く認知されています。

したがって、国債利回りとの差(イールド・ギャップ)を意識しながら、還元利回り(キャップレート)をベースに機関投資家・ファンドマネジャー等は案件の評価(バリュエーション)を行います。

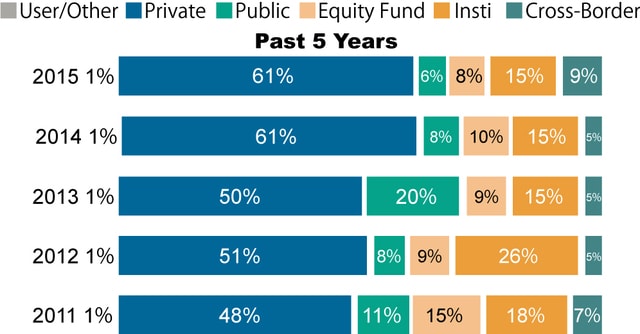

[図表2]過去5年米国におけるアパートの業態別買い手内訳推移

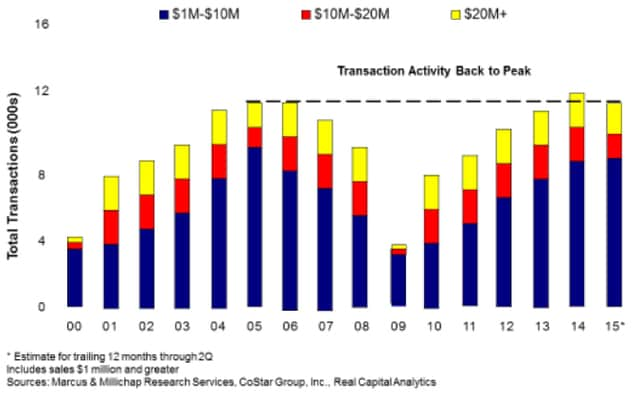

[図表3]米国アパート取引金額推移&取引数

リーマン危機以降、1件あたりの取引金額10百万米ドル以下の件数が徐々に増加する中、外人・米国内個人・未公開企業・機関投資家の比率が高まっています。一方、公開企業・リートの比率が縮小しています。

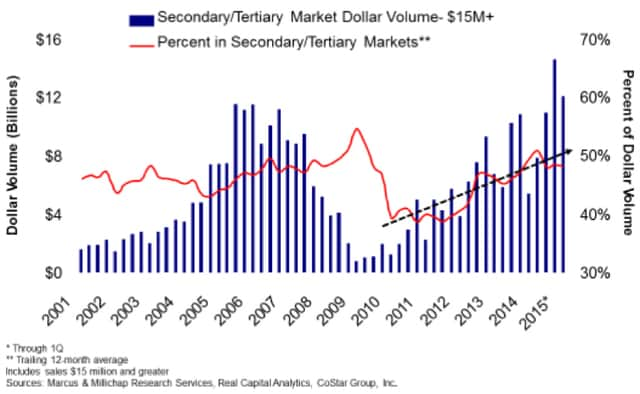

[図表4]アパート投資家利潤追求(資本配分のリスクオン化)

これは市場参加者が小規模化するとともに、取引規模の小型化につながっています。市場参加者が小規模化すると、バリュエーション手法も世帯あたり単価であったり、部屋あたり単価であったり、コンド・戸建て住宅のようにサンフランシスコあたりの単価の取引事例をベースにバリュエーションを行う傾向になっています。

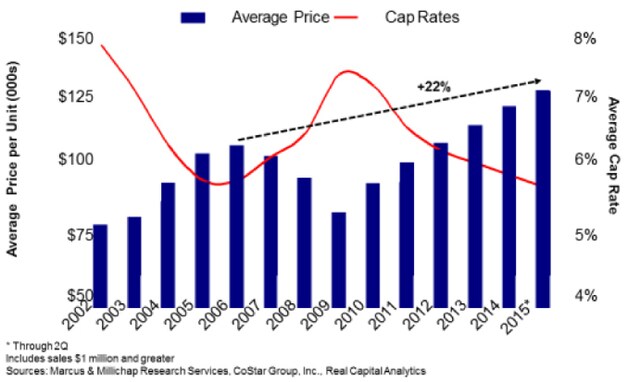

2010年より全米アパート市場は、還元利回りおよび一世帯あたりの取引価格が前回ピークを越えています。一般のコンド・戸建て等の住宅市場がいまだ前回ピークを越えていないことを考えれば、アパート市場が住宅市場よりも先行して回復してきていると言えます。

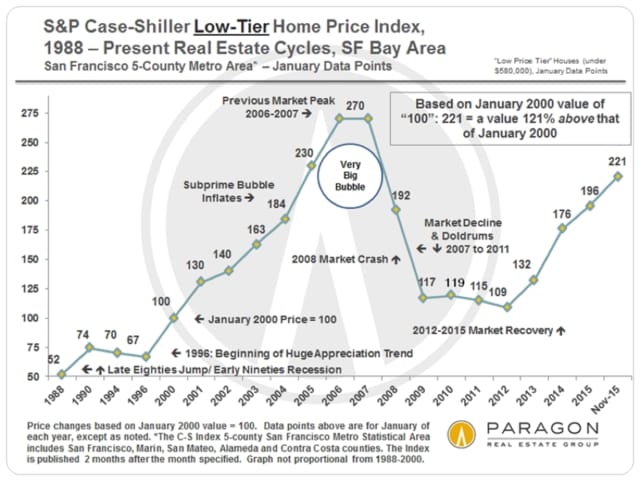

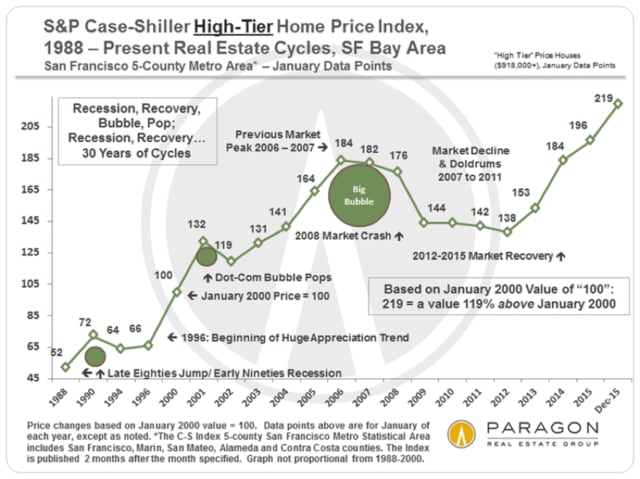

参考までに、下記図表5のサンフランシスコ・ベイエリア住宅市場における価格帯別過去推移をご覧ください。

[図表5]サンフランシスコ・ベイエリア住宅市場における価格帯別過去推移

<低価格帯>

<中価格帯>

<高価格帯>

これから読み取れることは、高価格帯であるほど前回ピークを大きく上回っており、低価格帯の回復はいまだ遅れていると言えます。

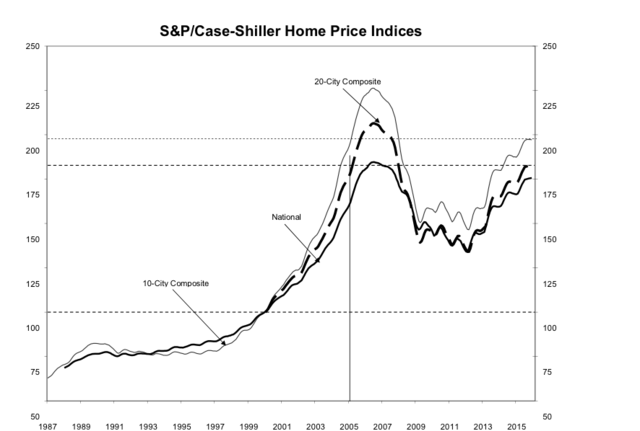

[図表6]S&Pケースシラー指数の全国・20都市・10都市の平均値

全米ベースではどうなっているかと言うと、同じS&Pケースシラー指数の全国・20都市・10都市の平均値、すべてケースにおいていまだ前回ピークを越えていません。

資本市場的には機関投資家等大口の資金が入りにくく、個人と民間銀行・政府系等の金融機関からの資金流入しかなく、2008年に起こったサブプライム危機の後遺症がこの住宅市場では引き続き残っていると言えるでしょう。

[図表7]米国アパート価格と利回りの関係

話は戻って、市場参加者のすそ野が広がってきますと、当然のことながら取引対象もぴかぴかの1次市場から2・3次市場へ広がっていきます。1次市場はクラスAとも言い、2・3次市場は業界ではクラスB・C・Dとも呼びます。政府系金融機関であるファニーメイでの定義は、以下の通りです。

1次市場(クラスA)

郊外型の場合、築10年以内、あるいは、築10年超でもほとんどの部分で改築を済ませているもの。都市型の場合は、高層で築20年までのマーケットにおいて上層に分類される家賃を取れて、かつ高質な建築とインテリアが備えているもの。

2次市場(クラスB)

般的には築20年以内で、高級とはいえない外装と内装のもの。メンテ不足が確認できる良質の建築物。

3次市場(クラスC・D)

クラスCは築30年以内。クラスDは30年超。上記質をクリアできない建築物。

投資家は郊外など有望なマーケットに移動しつつある

さて、下記図表8のグラフをご覧ください。1990年から約25年間の10年物米国国債利回りと、100万米ドル超の全米アパートに関わる還元利回りを比較した推移グラフです。

[図表8]米国アパートと10年国債の利回り推移

この25年長期金利は低下傾向にありますが、アパート市場が過熱するとイールドギャップが縮小し、不況になりますと逆にイールドギャップが拡大する傾向にあることがわかります。現在のイールドギャップは3%超と、リーマン危機前を考えればアパート市場が過熱しているとは言えない状況です。

当然のことながら、アパート市場はそのサブマーケットごとに需給関係に差があるのでイールドギャップも様々です。

サンフランシスコ・ベイエリア市場では、前回まで説明してきたように限られた供給と強い需要のおかげで、投資家の間でも大変人気のあるサブマーケットとなっています。全米のグラフと比較すると、サンフランシスコ・ベイエリアのものはイールドギャップで全米平均、常に小さい状況です。

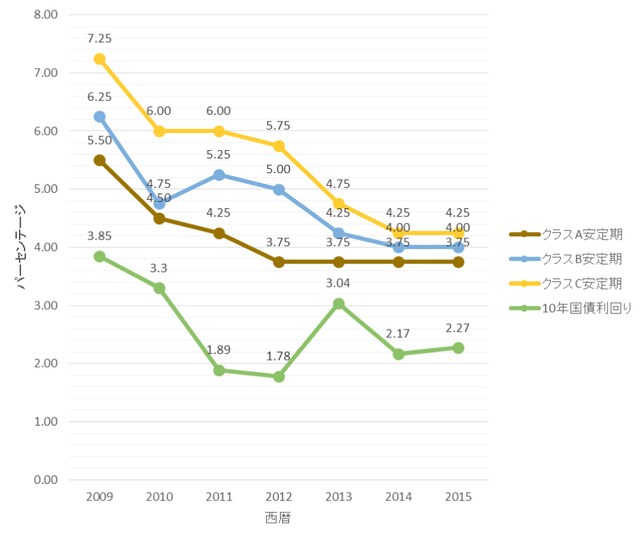

市場で取引が活発になってくると、下記図表9のグラフでもご確認できるように、市場参加者が増加し各クラス間のイールドギャップが縮小傾向となります。

[図表9]SFベイエリアにおける還元利回りと国債利回りとの関係

サンフランシスコ・ベイエリア市場での昨年のイールドギャップはクラスAが3.75%に張り付いているがために、クラスB・Cが若干の上乗せ分、ほぼ変わらない水準となってしまっています。

クラスAが一定水準で張り付く理由は、借入コスト低減化のむつかしさと機関投資家の確保すべき最低利回りの存在によるものと考えられます。

他のサブマーケットとの比較で、サンフランシスコ・ベイエリアでのキャップレート圧縮の可能性を考えた場合あまり期待できないことから、資本市場では他の有望なマーケットへ、高いところから低いところへ水のように流れています。

そしてそれが、サンフランシスコ・シリコンバレーの郊外にあたるベイエリア東側に位置するオークランド・サクラメントであったり、テキサス・ロサンゼルス郊外・シアトル・ポートランド・コロラド・ソルトレークであったりするわけです。

昨年後半からの原油価格低迷・中国株式の変動により、確実にボラテリティは高まっており、資本の逆回転(歴史は何度も繰り返していますが周辺から危険にさらされるのが世の常)が起こりうることも懸念されています。

そのおかげか、米国国債利回りは昨年末のFed利上げにも関わらず、さらなる低下をしています。現時点では年初から市場スローダウンの統計数値はあまり確認できていませんが、これらの火種が完全に消し去られたわけではありません。

次回以降は、アパート市場における米金融機関による融資基準・姿勢・状況と米国アパート専門REIT等について説明します。