民法と税法(相続税法)は、相続財産の範囲に違いあり

●民法では「特別受益」を相続財産の範囲に含める

民法と税法(相続税法)では、相続財産の範囲についての違いもあります。

民法では、亡くなった人(被相続人)が生前に保有していた金銭的な価値のあるすべての財産が相続の対象となります。現金や預貯金、不動産、美術品のほか、ゴルフ会員権や特許権なども含まれますが、被相続人の一身に属するようなもの、例えば扶養請求権、年金受給権などは含まれません。

民法における相続財産の範囲で注意が必要なのが、相続の公平を図るための「特別受益」です。

「特別受益」とは、相続人が被相続人からの生前贈与や、遺贈・死因贈与など特別に被相続人から利益を受けていることを言います。

複数の相続人のうち、特別受益を受けている者がいるときは、その贈与を受けた分も相続財産に含め(「特別受益の持ち戻し」と呼びます)、その分は特別受益者の相続分から控除します。

「特別受益」の例としては、住宅購入資金の援助、被相続人の土地や建物の無償使用、開業資金の援助、留学費用の援助、婚姻や養子縁組の支度金・持参金などが挙げられます。

ただし、これらが常に「特別受益」となるわけではありません。贈与の額のほか、被相続人の経済状況や社会的地位に照らして負担が大き過ぎないか、他の相続人と比較して不公平になっていないかどうかといった点から、特定の相続人だけが特別に遺産の前渡しを受けていたかどうかを判断します。

そのため、被相続人が裕福で社会的地位もあるような場合、特定の相続人にだけ留学費用を援助したとしても、扶養の範囲内であり、特別受益にはならないかもしれません。

「特別受益」の例外として、被相続人が「特別受益」を適用しない旨を遺言などで意思表示していれば、適用されません。また、婚姻期間が20年以上の夫婦の一方である被相続人が、他の一方に対し、その居住の用に供する建物またはその敷地について遺贈または贈与をしたときは、被相続人がその旨の意思表示をしたものと推定することになっています。

●相続税法では「みなし相続財産」や一定の生前贈与に注意

一方、相続税法では、図表15にあるような「みなし相続財産」や「贈与財産の加算」が問題になります。これらは本来の相続財産とはいえませんが、税負担の公平の観点から相続税の対象となるのです。

【本来の相続財産とはいえないが相続税の対象となるもの】

みなし相続財産

★死亡保険金等

被相続人の死亡によって相続人が取得した生命保険金や損害保険金で、その保険料の全部または一部を被相続人が負担していたもの

★死亡退職金等

被相続人の死亡によって、被相続人に支給されるべきであった退職手当金、功労金その他これらに準ずる給与を相続人が受け取る場合で、被相続人の死亡後3年以内に支給が確定したもの

★生命保険契約に関する権利

被相続人が保険料を負担し、被相続人以外の人が契約者となっている生命保険契約で、相続開始のときにおいて、まだ保険金の支払事由が発生していないもの

★定期金に関する権利

被相続人が掛け金や保険料を負担していた定期金に関する権利や保証期間付定期金に関する権利

生前贈与の加算

★相続開始前3年以内の贈与

相続や遺贈で財産を取得した人が、被相続人の死亡前3年以内に被相続人から財産の贈与を受けている場合(一定の特例を受けた場合を除く)

★贈与税の納税猶予特例を受けていた農地等

被相続人から生前に贈与を受けて、贈与税の納税猶予の特例を受けていた農地、非上場会社の株式や個人事業の事業用資産など

★贈与税の非課税特例の管理残額

教育資金の一括贈与に係る贈与税の非課税または結婚・子育て資金の一括贈与に係る贈与税の非課税の適用を受けた場合の管理残額

★相続時精算課税による贈与

被相続人から、生前、相続時精算課税の適用を受けて取得した贈与財産

その他

★遺贈、死因贈与

被相続人から遺言で贈与された財産(遺贈)や、被相続人の死亡を効力発生要件とする停止条件付贈与によって受け取った財産(死因贈与)

★特別寄与料

特別寄与者が支払を受けるべき特別寄与料の額で確定したもの相続人がいなかった場合に、民法の定めによって相続財産法人から与えられた財産

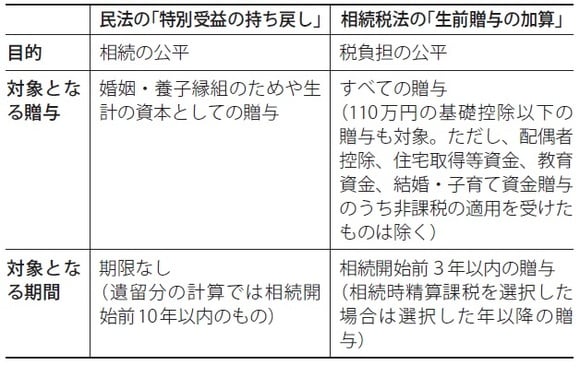

●民法の「特別受益」と相続税法の「生前贈与の加算」の比較

こうした民法と相続税法における相続財産の範囲の違いで分かりにくいのが、「特別受益」と「生前贈与の加算」です。

民法の「特別受益」では、特定の相続人が受けた生前贈与すべてを相続財産に含める「持ち戻し」を行いますが、相続税においては「持ち戻し」は行いません。生前贈与を受けたときにすでに贈与税の対象になっているからです。

一方、相続税法では「みなし相続財産」が課税対象となります。また、一定の範囲の生前贈与について「生前贈与の加算」が行われます。

民法の「特別受益の持ち戻し」と相続税法の「生前贈与の加算」を比較すると、次のようにまとめられます。

税理士法人チェスター

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】