\2月7日(土)-8日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

FRBパウエル議長:金融緩和の維持を示すも具体策は示さず

米連邦準備制度理事会(FRB)のパウエル議長は2021年3月4日、米メディア主催のウェビナーで、FRBは長期金利の上昇を注視していると述べました。パウエル議長は先行きの経済回復に期待を表明しつつも、景気支援策の縮小には程遠いとして、金融緩和政策の維持を示唆しました。

しかし、最近の米長期金利の上昇に対し、具体的な対策を示さなかったことなどから米国債利回りは上昇しました。

どこに注目すべきか:ワクチン接種、財政政策、市場の秩序

FRBのパウエル議長のコメントは前日までの他の米連邦公開市場委員会(FOMC)参加者の発言(ブレイナード理事やサンフランシスコ連銀総裁)と概ね同じことを述べていたと思われます。最近の長期金利上昇への対応が示されるという市場の一部に見られた期待は失望に終わりました。

パウエル議長が長期金利上昇への具体策を示さなかった理由を考えます。

まず、最初の理由は米国経済が想定以上に回復していることです。パウエル発言(他のFOMC参加者も含め)は米国経済は力強く回復しているが、雇用市場の回復は鈍い、と述べています。

いいのか悪いのか、どちらにも解釈できそうですが、パウエル議長は最近の景気底上げ要因としてワクチン接種の進展と、財政政策を指摘し、景気見通しを改善させている様子です。景気回復に伴う長期金利の上昇はある程度受け入れる姿勢とも見られます。

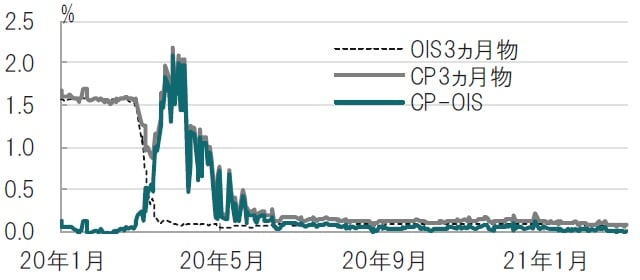

次に、これまでのところ市場の秩序が著しく崩れたとは見ていないことです。1年前、FRBは前例にとらわれない市場介入を実施しました。その引き金の一つは短期金融市場の不安で、コマーシャルペーパー(CP)での調達がタイトとなったことでした(図表1参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

また当時懸念された国債指標銘柄と他銘柄との利回り格差も比較的安定しています。仮に市場の秩序が崩れたらFRBは対応する姿勢です。

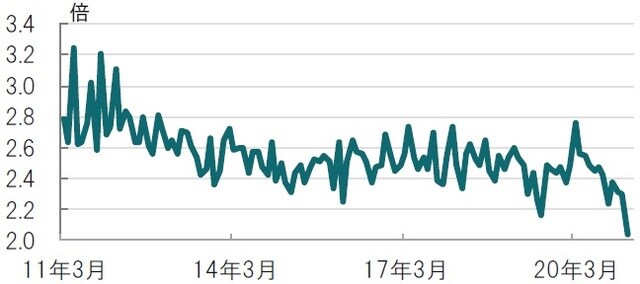

ただ、1年前に問題とならなかった市場に変調の兆しも見られます。たとえば国債入札の人気度を示す応札倍率は先日の7年国債の入札で悪化しました(図表2参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

これが一時的な現象なのかを確認するうえで3月10日に予定されている10年国債など来週の国債入札に注目しています。また、市場の変調の兆しは国債だけでなく、ドル調達からクレジット市場、さらには新興国への資金フローまで幅広く候補があげられます。FRBの対応には引き続き注目しています。

タイミングの問題も考えられます。米雇用市場は長期失業者を見ても回復は遅れており、政策金利は今後数年、低水準で据え置くと思われます。一方、債券購入政策は遅くても22年には削減(テーパリング)の開始が見込まれます。その場合年後半にはアナウンスを始める可能性があります。2つ目の理由に挙げた極端な市場の変調が起きた場合はともかく、ある程度市場メカニズムに任せる方針なのかもしれません。

最後に、これはあくまで可能性ですが、資産価格の動向を気にかけているのかもしれません。盟友(?)のイエレン財務長官は若干のバブルには目をつぶってでも財政を拡大させる方針と見られます。パウエル議長も財政政策そのものは強く支持しています。ただバブル崩壊となれば、真っ先に矢面に立たされるだけに、本心がどこにあるのか正直はかりかねています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『パウエル議長が市場を失望させたというけれど』を参照)。

(2021年3月5日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座