開始時期による「成年後見制度」と「家族信託」の違い

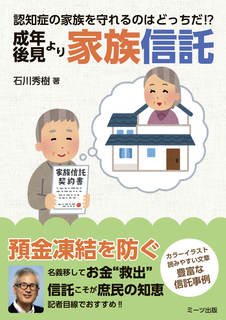

成年後見制度と家族信託は、認知症対策のツール(手段)として東西の両エースと目される「財産管理手法」です。

思わず「エース」などという言葉を使ってしまいましたが、ご家族にとってはどちらも、できれば使いたくない制度でしょう。家族の中に認知症を懸念しなければならない人がいる、――手遅れなら成年後見制度、間に合うなら家族信託制度――という二者択一を迫られて、(どちらも)やむなく使う、あるいは使わざるを得ない2つの制度なのですから。

家族にとっては、「認知症」がそんなに重大事を招くとは思わなかったでしょう。真剣に検討せざるを得なくなったのは、「財産凍結」です。その最もわかりやすい例が、<銀行は最近、定期預金の解約を(本人でなければ)成年後見人にしか認めない>ようになってきた、ということです。

なんと民法は堅苦しくなってしまったんでしょう。

いや、民法のせいではないですね。同じ民法の下、平成12年(2000年)くらいまでは銀行も、ここまで庶民の預金の出し入れに口出しをするなんてことはありませんでしたから。

“時代の空気”とでも言うのでしょうか、本人が意思能力を失っていれば、代理を頼む人と事前に取り決めや約束をしてあっても、一切の代理を認めない…以前ならあり得ないような対応を、金融機関が「右へならえ」をするように、こぞってとるようになってきたなんて。

だから成年後見も家族信託も、皆さんから待望されるような制度ではありません。しかたなく使う制度です。身もふたもない言い方をすれば、どっちがマシか、という話。

目的が同じなので混同されますが、方法はまったく違います。方法の違いの中で一番大きいのは、開始時期の違いです。

成年後見は手遅れになったときに使う手段です。認知症その他の事故や病気のために本人が意識障害に陥ったり、脳の機能の一部が失われ事理弁識能力(自分がした行為の結果や影響力を認識できる能力)を欠く常況になり、いわゆる「委任――代理」という方法が使えなくなった時に、法律が認めた代理人を立てることで本人の代わりを務める、という方法。

一方、家族信託は手遅れになる前に手を打っておこうという手段です。いわば“転ばぬ先の杖”。認知症になることを懸念した本人や家族などが先回りして、判断力がしっかりしている間に財産を、信頼できる第三者に託してその人の名義に換えておく。そうすることで、財産の管理・処分権をあらかじめ本人以外に移しておく、という手法です。

どちらも、自分が困ったときに助けてくれる“分身”を作る方法ですが、発想は共にユニークで、ふつうの感覚からすると「どちらもひどくわかりにくい」のです。

注目のセミナー情報

【税金】3月11日(水)開催