\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

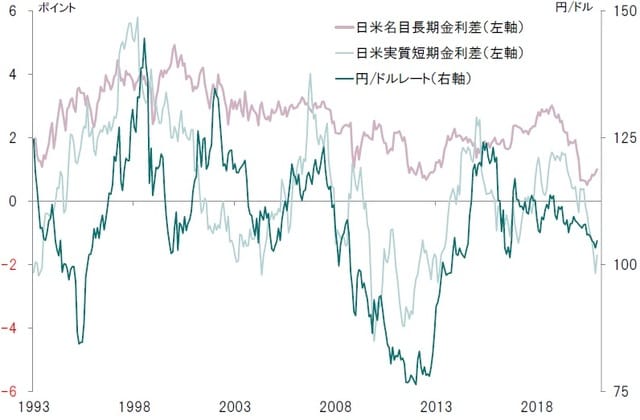

円/ドルレート:重要なのは実質金利差

米国では長期金利が上昇基調にある。昨年7月に0.5%台だった10年国債の利回りは、約1年ぶりに1.3%台に達した。

そうした米国での金利の動きを受け、日米金利差拡大への思惑から、為替市場ではドル高・円安の予想が増えつつあるようだ。3月18、19日に開かれる政策決定会合において、日銀はイールドカーブ・コントロール付き量的質的緩和の「点検」を行うとしている。もっとも、物価目標や政策の根幹に変化はない見込みであり、10年国債利回りの誘導水準も大きくは変わらないだろう。従って、名目長期金利については、日米間のスプレッドが一段と広がる可能性は否定できない。

もっとも、理論的には、為替の決定要因は名目金利差ではなく、物価上昇率の違いを反映した実質金利差だ。これまでの円/ドルの動きを経験的に見ても、名目長期金利差ではなく、実質短期金利差に連動してきたと言える(図表1)。

1月の日本の消費者物価は前年同月に比べて0.6%下落した。期待インフレ率は足下の物価動向に左右される傾向があるため、日銀が長短金利をゼロ%近辺に誘導しても、日本の実質金利はプラスゾーンにある。

一方、インフレ連動債(TIPS)と10年国債の利回りから算出される米国の期待インフレ率は2.2%程度だ(図表2)。従って、米国の実質短期金利は2%強のマイナスと考えられる。

日本の実質金利が米国を上回っている以上、金利裁定の観点から、ドル安・円高の中期的な流れは変わっていないだろう。FRBが金融緩和を継続、金利の上昇を抑制する状況の下、米国の期待インフレ率がさらに高まれば、むしろそれはドル安・円高要因なのではないか。

バイデン政権:物価上昇による軟着陸を模索か⁉

米国において、景気の回復を政策的に支援しつつ、財政・金融政策のソフトランディングを目指すのは、極めて高度なオペレーションと言えるだろう。特に難しいのは、マーケットが早い段階でインフレリスクに過敏になり、市場金利が急上昇すると、バリュエーション面から割高感が高まって株価が大きく下落するなど、バブルが崩壊するリスクのあることだ。

ジョー・バイデン政権及びFRBは、中期的にインフレ率を高めつつ、当面は市場金利の上昇抑制を目指すだろう。その上で、経済・市場への大きなダメージを回避しながら、財政・金融政策の出口を探るのではないか。この戦略の下では、為替におけるドル安が不可避と言える。

バイデン大統領が重視する1兆9千億ドルの追加経済対策が決まれば、一段の市場金利上昇、そしてドル高があるかもしれない。しかしながら、冷静に考えた場合、重要なのは実質金利だ。FRBの金融緩和継続を前提とするなら、期待インフレ率の高まりは、ドル高要因ではなくドル安要因だろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『中期ドル安シナリオに変化なし』を参照)。

(2021年2月26日)

市川 眞一

ピクテ投信投資顧問株式会社 シニア・フェロー

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは