\1月10日(土)-12日(月)限定配信/

税務調査を録音することはできるか?

相続税の「税務調査」の実態と対処方法

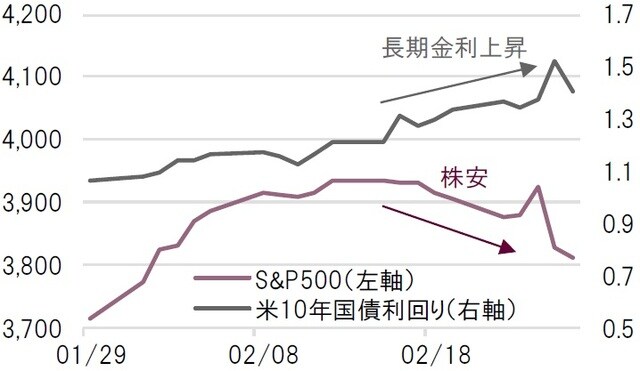

今回のように政策金利が据え置かれる中で長期金利が目立って上昇したのは2013年5月

2013年5月といえば「テーパー・タントラム」だ。これは当時のバーナンキ元FRB(米連邦準備制度理事会)議長が突如として量的緩和の縮小について、5月22日の議会証言で言及したことから、米長期金利の上昇(債券安)と株安を引き起こしたイベントだ。

この前日の米10年国債利回りは1.92%(終値)であったが、これが同年9月5日のピーク時には2.99%まで約1%ポイント上昇した。この間、S&P500指数は5月21日から同年6月24日まで5.76%下落することになったわけだが、実はその後は上昇に転じ、米10年国債利回りがピークをつけた9月5日のS&P500指数の終値は、5月21日時点から比較してわずか0.84%の下落にとどまっている。

過去の推移から判断すれば、米10年国債利回りの上昇は短期的には株安要因となりうるが、時間の経過とともにその影響度合いは薄れていくことが分かる。つまり、長期金利上昇は(どちらかと言えば)株式の利益確定売りをする際の口実になっていると考えられる。

S&P500指数は米ドル建て、配当含まず、期間:2021年1月末~2月末

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

S&P500指数は米ドル建て、配当含まず、期間:2013年4月末~10月末

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

ファイナンスの世界ではROA>支払い金利であれば問題無し?

長期金利の上昇による株安が短期的な影響にとどまる理由として挙げられるのは、ROA(総資産利益率)と支払い金利(≒10年国債利回り+信用スプレッド)との関係だろう。純利益÷総資産で求められるROAが支払い金利を上回っているかぎり、借入金の増加はROE(株主資本利益率、純利益÷株主資本)を高めるという関係式がある(財務レバレッジと呼ぶ)。

また、ROEは株主資本コストを上回っていれば、その企業は株主に対して付加価値を生んでいることになるため、「ROA>支払い金利」、「ROE>株主資本コスト」という関係式が成り立っているかどうかが、株高の前提条件となりうる。

それでは、市場関係者が予想する足元のS&P500構成企業のROAとROEはどれくらいなのだろうか? ブルームバーグが集計した市場関係者の予想(12ヵ月先、中央値)は、今年2月26日時点でROA9.6%、ROE35.9%と高水準だ。支払い金利は米10年国債利回り1.6%に信用スプレッド(簡便的に2%~3%と仮定)を足してもROAのほうが優に高い。

また、NY大学の試算による株主資本コスト(今年1月時点)約5.4%の推計を用いると、ROEも株主資本コストを大幅に上回っている。つまり、長期金利がさらに上昇したとしても、十分バッファーがあることが分かる。

米長期金利の更なる上昇によって株式市場が短期的に軟調に推移するリスクはあるものの、企業の業績見通しが良好であれば、いずれはファンダメンタルズを反映した相場展開に回帰するのではないだろうか。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米長期金利上昇による「株安シナリオ」が起きづらい理由』を参照)。

(2021年3月2日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>