長い老後生活を安心して送るには、資産形成が不可欠です。しかし、その実現にはさまざまなリスクが付きまといます。市場変動リスクをはじめ、貯蓄不足リスク、長生きリスク、インフレ・リスク…。本記事では、老後の資産管理にとって最も考慮すべき「長生きリスク」の対処法を考察します。資産運用会社のアライアンス・バーンスタイン株式会社で運用戦略を行う後藤順一郎氏が解説します。

インデックスファンドより高いリターンを狙う!

「アクティブファンド特集」を見る

4人に1人は、男性なら91歳・女性なら95歳まで生存

長生きリスクとは、定年退職後の資産の引き出し局面において、亡くなる前に資産が底をついてしまうリスクを意味します。特に、日本人の寿命は着々と延びており、このリスクは次第に大きくなってきています。

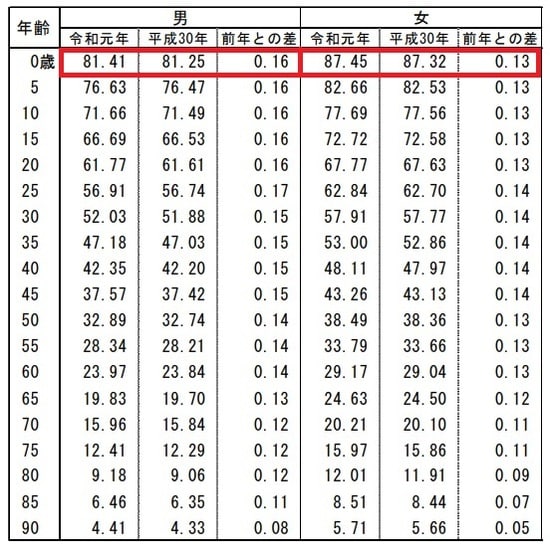

実際、2020年7月末に公表された19年の簡易生命表では男女ともに平均寿命の最高値を更新しており、男性の平均寿命が81.41年(18年は81.25年)、女性の平均寿命が87.45年(18年は87.32年)となりました。

平均余命も平均寿命と同様、着々と伸びており、65歳男性の平均余命(ここでは65歳+平均余命で表記)は85歳、女性は90歳になっています。

これは、65歳の男女の2人に1人がこの年齢までに亡くなることを意味しますが、逆に言えば、2人に1人はこの年齢よりも長生きします。つまり、平均余命で老後の資金計画をすると、2人に1人は平均余命以降は資産のない生活を送ることを余儀なくされることになります。

これを避けるには、もっと高齢まで生きる確率を考慮しなければなりません。仮に4人に1人の確率まで考慮すると、男性は91歳、女性は95歳まで生存します。男性であっても結婚している場合には、妻が95歳になるまでの30年間を想定したプランを立案したほうがよいでしょう。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

アライアンス・バーンスタイン株式会社

運用戦略部マネジング・ディレクター 兼 AB未来総研所長

慶應義塾大学理工学部 非常勤講師

2006年4月に入社。現在、マルチアセット戦略のプロダクト担当。また、DC・NISAビジネスの推進及びAB未来総研にて顧客向けソリューション/リサーチ業務も兼務。

入社以前はみずほ総合研究所株式会社(みずほフィナンシャルグループから出向)に勤務、主として企業年金向けの資産運用/年金制度設計コンサルティングに従事。

共著書に「年金基金の資産運用-最新の手法と課題のガイドブック-」(2004年、東洋経済新報社)、「企業年金の資産運用ハンドブック」(2000年、日本法令)、「The Recent Trend of Hedge Fund Strategies」(2010年、Nova Science Pub Inc, 2010)。

論文に「ヘッジファンドのスタイル分析-ファンドオブヘッジファンズの超過収益獲得能力の推計-」(2007年、日本ファイナンス学会第15回大会)、「これだけは押さえておきたい資産形成のポイント」(2011年、投資信託事情)、「行動ファイナンスから見た“マーケットとの付き合い方”」(2012年、投資信託事情)、「基礎から分かるターゲット・イヤー・ファンド」(2014-2015年、ファンド情報)など。

1997年に慶應義塾大学理工学部管理工学科にて学士号、2006年に一橋大学大学院国際企業戦略研究科にて経営学修士号(MBA)取得。

日本アクチュアリー会準会員、日本証券アナリスト協会検定会員(CMA)、国際公認投資アナリスト(CIIA)、1級DCプランナー、慶應義塾大学理工学部非常勤講師

著者登壇セミナー:https://kamehameha.jp/speakerslist?speakersid=7

著者プロフィール詳細

連載記事一覧

連載人生100年時代を生き抜くための「ライフサイクル投資」実践講座