\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

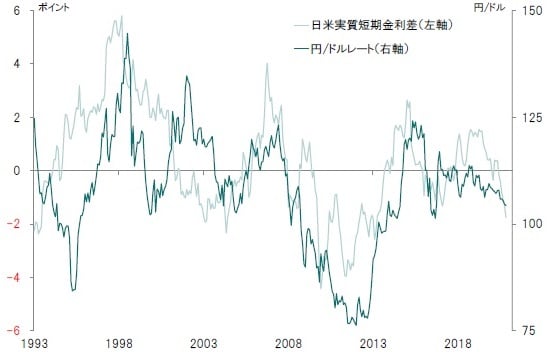

日米実質金利差:中期的なドル安・円高傾向を示唆

昨年9月30日に行われた米国大統領選挙の第1回候補者討論会以降、米国の長期金利はじり高歩調となっている。特にジョージア州の決選投票で民主党が連邦上院の実質過半数を得たことで、1月11日には10年国債利回りが昨年3月18日以来の水準である1.15%へと上昇した。米国の金利の動きを背景に、年初に1ドル=102円台となっていた円/ドルは、足下、104円前後になっている。マーケットにおいては、ジョー・バイデン新大統領の財政拡大策により、ドル安局面が修正されるとの見方もあるようだ。

しかしながら、為替相場に大きな影響力を持つのは、通貨間の名目金利差ではないだろう。理論的に考えれば、物価上昇率を加味した実質金利差であるはずだ。過去における円/ドルの動きを見ても、概ね日米間の実質金利差に連動してきたと言える(図表1)。

インフレ連動債と10年国債の利回りから算出した市場が織り込んでいる米国の期待インフレ率は、足下、2%程度になった。つまり、長期金利がじり高となっても、米国の実質金利は長短ともマイナスの状態だ。

一方、日本の消費者物価上昇率は、昨年11月、前年同月比▲0.9%だった。無担保コール翌日物は▲0.01%、10年国債利回りは0.04%であり、実質金利はプラスである。

つまり、実質ベースでは、日本の金利が米国を上回っていると言えるだろう。今後、菅義偉政権が注力したモバイル通信料金引き下げなどの影響もあり、日本の物価動向が大きく変化するとは考え難い。米国の長期金利上昇が期待インフレ率の高まりに連動しているなか、ファンダメンタルズから見て中期的なドル安・円高傾向が続いていると言えそうだ。

バイデン新政権:緩やかなドル安でデフレ回避を目指す

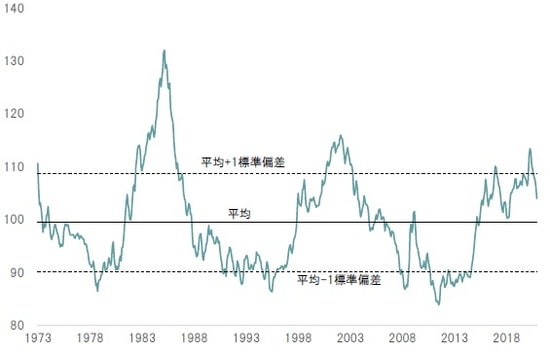

ドルの実質実効レートは、1973年の変動相場制移行後、100を中心として概ね上下10%の範囲内で推移してきた(図表2)。つまり、実効レート指数が90を下回ればドル安の修正局面、110を超えればドル高の修正局面に近づいている可能性が強いわけだ。昨年4月、同指数は113.43へと上昇、18年ぶりの高値となっていた。ドル高の修正局面、即ちドル安のトレンドに入ったと考えるべきだろう。

バイデン政権は、新型コロナ禍から経済を立て直し、且つ膨れ上がった財政赤字の重荷を軽減する上で、米国経済がデフレ的な状態に陥ることを最も懸念すると見られる。つまり、為替に関しては、基本的にドル安傾向を歓迎するだろう。

ただし、ドルの急落は米国の財政赤字のファイナンスを滞らせ、想定を超える長期金利の上昇圧力となる可能性が否定できない。従って、FRBの金融政策と連携することにより、緩やかなドル安の演出に腐心するのではないか。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『円高は終わったのか?』を参照)。

(2021年1月22日)

市川 眞一

ピクテ投信投資顧問株式会社 シニア・フェロー

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは