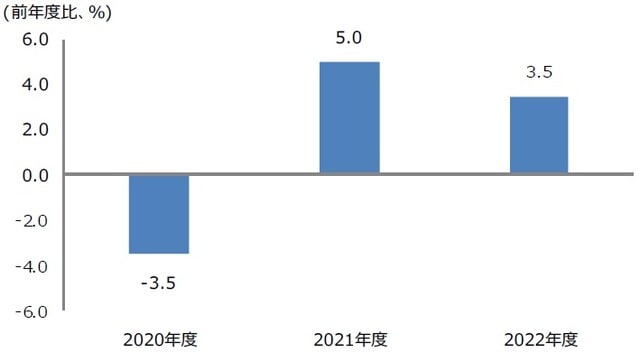

●実質GDP成長率は、20年が前年比で-3.5%、21年は同+5.0%、22年は同+3.5%を予想。

●ゼロ金利と量的緩和は当面継続へ、テーパリング開始時にはFRBの市場との対話能力が重要に。

●長期金利は緩やかな上昇を見込む、上院共和党でも多少の追加的な需要刺激策は期待可能。

実質GDP成長率は、20年が前年比で-3.5%、21年は同+5.0%、22年は同+3.5%を予想

2021年の米国経済は、新型コロナウイルスの感染再拡大の影響で、1-3月期に成長ペースの一時的な減速が見込まれるものの、4-6月期以降はワクチンの普及とともに、サービス消費が持ち直し、回復軌道に戻ると予想します。実質GDP成長率は、2020年が前年比-3.5%、2021年は同+5.0%、2022年は同+3.5%を想定しています(図表1)。見通しの前提は、バイデン次期米大統領のもと、上院多数党は共和党、下院多数党は民主党です。

なお、上院選の最終結果は、2021年1月5日に南部ジョージア州で行われる2議席の決選投票で固まります。一方、追加経済対策については、米議会が9,000億ドル規模の法案をまとめたものの、トランプ米大統領が2020年12月22日に現金給付額引き上げなどの修正を求めたため、早期実現が不透明になっています。ただ、最終的には米議会のまとめた対策が成立する公算が大きいと考えています。

ゼロ金利と量的緩和は当面継続へ、テーパリング開始時にはFRBの市場との対話能力が重要に

個人消費支出(PCE)物価指数は、2020年が前年比+1.2%、2021年は同+1.4%、2022年は同+1.9%を予想していますが、少なくとも、2021年中に強い物価上昇圧力が生じる公算は小さいとみています。また、米連邦準備制度理事会(FRB)は、2020年にゼロ金利政策と量的緩和政策に関するフォワードガイダンスを強化しており(それぞれ9月と12月)、低インフレ環境が見込まれる間は、この2つの政策を維持すると思われます。

なお、FRBは景気がしっかりと回復軌道に乗った後、出口戦略を進めていく見通しです。最初に着手するのは、国債などの買い入れ額を段階的に縮小させる「テーパリング」とみられ、市場では2021年後半から2022年前半あたりの開始が想定されています。ただ、テーパリングによって、流動性相場や金融相場が終わるとの懸念が強まれば、金融市場が大きく混乱する恐れがあるため、FRBの市場との対話能力が極めて重要になります。

長期金利は緩やかな上昇を見込む、上院共和党でも多少の追加的な需要刺激策は期待可能

ゼロ金利政策と量的緩和政策が継続される限り、米10年国債利回りの上昇余地は限定的と思われます。しかしながら、景気回復が進むにつれ、市場参加者はFRBによる将来的なテーパリングを徐々に意識することが予想されます。FRBは、出口戦略について、かなり慎重に市場との対話を進めると考えられるため、米10年国債利回りは上昇し始めても、そのペースは緩やかなものにとどまるとみています(図表2)。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

バイデン次期米大統領の政策については、上院多数党が共和党という前提で考えれば、大規模な増税は困難であり、また、増税を財源とするインフラ投資も規模の縮小が見込まれます。ただ、上院共和党の協力のもと、多少の追加的な需要刺激策は期待できると考えます。対中関係では、制裁関税の修正が予想されますが、安全保障やハイテク分野での強硬姿勢は維持され、関係改善は部分的なものにとどまる見通しです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2021年の米国経済見通し』を参照)。

(2020年12月24日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト