●日銀の緩和スタンスは長期にわたり維持され3月にはETFなどの柔軟な買い入れ方針が示されよう。

●長期金利はゼロ%近辺で推移継続、衆院解散は秋口とみるがコロナの感染動向が時期を左右。

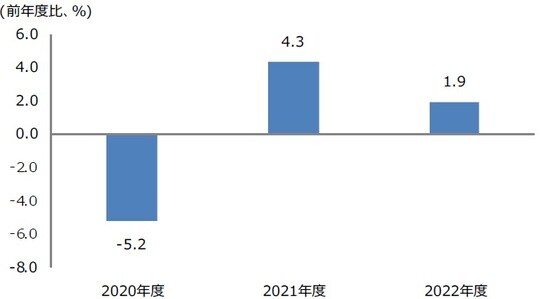

実質GDPは、20年度が前年度比-5.2%、21年度は同+4.3%、22年度は同+1.9%を予想

2021年の日本経済は、新型コロナウイルスの感染再拡大の影響で、年初に一時的な成長鈍化が見込まれるものの、春先以降はワクチンの普及を背景に、景気回復の勢いが徐々に強まっていくと予想します。実質GDP成長率は、2020年度が前年度比-5.2%、2021年度は同+4.3%、2022年度は同+1.9%を想定しています(図表1)。2021年度の大幅な成長上振れは、2022年度には落ち着くものの、回復基調は続くとみています。

(出所)内閣府、総務省、経済産業省のデータを基に三井住友DSアセットマネジメント作成

菅政権のコロナ対策は、地域や業種を絞った上で、休業や営業時間短縮などを要請することが軸となっており、経済活動に深刻な影響を与える緊急事態宣言を再び出すことについては、基本的に慎重姿勢を維持すると思われます。2021年も引き続き新型コロナウイルスの感染動向には十分な注意が必要ですが、緊急事態宣言を要するような感染状況の悪化は、現時点では発生確率が低いリスクシナリオと考えています。

日銀の緩和スタンスは長期にわたり維持され3月にはETFなどの柔軟な買い入れ方針が示されよう

消費者物価指数について、生鮮食品を除く総合指数(消費増税・教育無償化の影響を除く)は、2020年度が前年度比-0.6%、2021年度は同+0.4%、2022年度は同+0.5%を予想しています。景気が回復に向かうなかでも、需給の引き締まりは依然として弱く、日銀が掲げる2%の物価目標は、達成が難しい状況が続く見通しです。そのため、日銀の緩和的な政策スタンスは、長期にわたって維持されると思われます。

なお、日銀は2020年12月の金融政策決定会合で、金融政策を点検し、その結果を2021年3月の会合を目途に公表すると表明しました。弊社では、点検の結果、金融政策の抜本的な見直しは行われない一方、ETFとJ-REITの買い入れについては、目標金額を撤廃もしくは目安とした上で、いっそう柔軟な買い入れを行う方針が示される公算が大きいとみています。また、この他に、フォワードガイダンスの強化なども考えられます。

長期金利はゼロ%近辺で推移継続、衆院解散は秋口とみるがコロナの感染動向が時期を左右

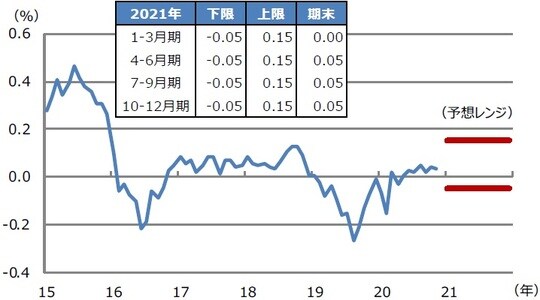

国内では低インフレ環境が続き、日銀は現行の「長短金利操作付き量的・質的金融緩和」の枠組みを維持すると思われることから、日本の10年国債利回りはゼロ%近辺での推移が続くと予想しています(図表2)。なお、金融政策の点検の結果、2021年3月に長期金利の操作目標の年限短縮化が決定された場合、10年国債利回りに上昇圧力が生じることが見込まれますが、現段階で、年限短縮化を見込む十分な材料はそろっていません。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

なお、2021年は9月に自民党総裁の任期満了に伴う総裁選が予定されており、10月には衆議院議員の任期が満了します。衆議院の解散時期は、今のところ秋口の可能性が最も高いとみており、東京五輪・パラリンピックが開催された場合はその直後、あるいは総裁選後、衆院議員の任期満了直前などが考えられます。ただ、これも新型コロナウイルスの感染動向に大きく左右されることになります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2021年の日本経済見通し』を参照)。

(2020年12月23日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト