「嘘でしょ!?」困った事態が判明。息子がまさかの…

被相続人(このケースではAさん)が亡くなる前に相続時精算課税制度を使っていますので、相続財産として相続税の課税対象となってしまいます。

Aさんは自筆遺言書こそ残していませんでしたが、終活ノートを記していました。そこには、自宅は配偶者である奥様と息子さん半々、残りの預貯金は奥様と娘さん半々で分け、相続するようにと書かれていました。

ところが困った事態が判明しました。

すでに株で失敗していた息子さんでしたが、懲りずに投資を続け、損失額がさらに膨らんでいたのです。挙句の果てに家族に内緒で仕事を辞めていたこともわかりました。これでは相続税どころではありません。彼は姉には相続放棄を、母には実家の売却による現金化を要求してきました。

■配偶者居住権の適用で相続税を減額

驚いたのは、父と弟の間で生前贈与が行なわれていたことを知らなかった娘さんです。「私はすでに嫁いでいる身ですから、相続放棄だろうが、財産放棄だろうが構わないのですが、母のことが心配で」と当税理士事務所へ相談に見えました。

いったんは法定通りの分配で相続税申告されたあとでしたが、当事務所でAさんが遺された財産の評価額を計算しなおし、提案しました。提案の主旨は、ご実家の不動産相続に「配偶者居住権」と「小規模宅地等の特例」を適用することです。

「配偶者居住権」は、令和2(2020)年4月1日以降に発生した相続に適用されます。亡くなった方と生活を共にされていた配偶者が、その家に住み続けることを守る権利です。配偶者が住む権利は終身(もしくは予め設定した一定期間)守られます。

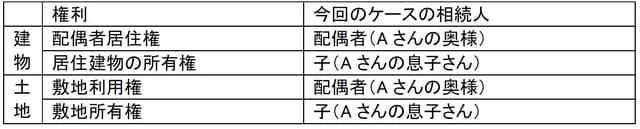

Aさんのご遺志は、ご自宅を奥様と息子さんで1/2ずつということでした。「配偶者居住権」によって、建物に住む権利は奥様、土地を所有する権利は息子さんという、ある意味、視点を変えた半々の考え方ができます。

さらに、「配偶者居住権」は二次相続の際にこそ、節税効果を発揮します。奥様から息子さんへの相続が発生した時、「配偶者所有権」は住む権利であって所有権ではないので、相続税は課せられないのです。