\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

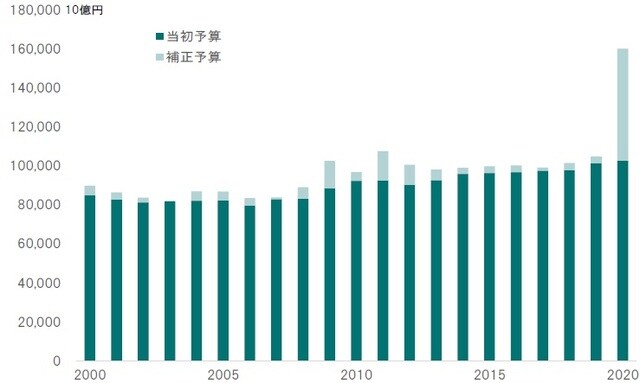

菅義偉首相は、11月10日の閣議で2020年度第3次補正予算の編成を指示した。来年1月に召集される通常国会の冒頭で処理し、2021年度当初予算と合わせて実質的な「15ヵ月予算」とする見込みだ。第3次補正の規模は真水ベースで15兆円を超える可能性がある。2020年度の新規財源債は120兆円規模となり、将来、円の価値を不安定にするのではないか。

新規財源債発行額:リーマンショック期の3倍以上へ拡大

麻生太郎副総理兼財務相は、10月24日、福岡市において講演した際、2020年度第1次補正予算で実施した国民一律10万円の特別定額給付金について、「現金がなくなって大変だということで実施したものの(中略)、現実問題として(個人の)預貯金は増えた」と語った。

日銀の統計によれば、給付金の支給が概ね完了した8月末、国内銀行の個人預金残高は5月末と比べ17兆7,011億円増加している。6月は夏季賞与の支払いがあり、例年、預金残高は5〜9兆円程度増加する傾向があるが、それを大幅に上回ったのは、麻生氏の指摘の正しさを示すだろう。

12兆8千億円の一律給付金は、国民の安心感にはつながったかもしれない。しかし、多くの個人が新型コロナ禍による所得急減に直面して日々の生活費に充てたわけでないし、マクロ的な消費の拡大をもたらしたわけでもなさそうだ。

一方、菅義偉首相は、11月10日の閣議で、第3次補正予算の編成を指示した。規模については、与党の政策責任者である自民党の下村博文、公明党の竹内譲両政調会長が「10~15兆円程度」と異口同音に語っている。

第1次・第2次補正の財源は国債であり、第3次もそうだろう。さらに、今年度は税収が当初予定を15兆円程度下回る見込みで、国債により穴埋めの必要がある。結果として、2020年度の一般会計は名目GDPの30%を大きく上回る170兆円、新規国債発行額は120兆円程度となる可能性が強い。

積算根拠なき補正予算:イールドカーブ・コントロールで隠される問題

第3次補正の使途については、1)Go Toトラベル・キャンペーンの追加・延長、2)雇用調整助成金の延長、3)低所得者向けの給付金の支給、4)中小企業向け支援策、5)地銀再編支援策…などが具体的として検討されている模様だ。

日本の経済対策の決め方がユニークなのは、当初、数字の根拠が示されないことではないか。ミクロ政策なら個々の具体策の積算根拠が提示され、マクロ的発想なら支出額の経済波及効果が語られなければ意味がない。しかし、そうした理論的根拠が最初の段階で示されることはなく、政治家がまず腰だめの数字を提示、それに合わせて各省庁が具体策を考えて予算枠を奪い合うプロセスになる。

11ヵ月以内に総選挙が行われることを考えれば、菅政権は可能な限り大きな規模の補正を望むだろう。また、今年4月27日の政策決定会合において、日銀は長期国債購入額のメドを撤廃した。仮に長期国債の発行過剰で需給バランスが崩れそうになれば、イールドカーブ・コントロールにより、日銀は10年国債利回りを0.0%近辺とするよう買い支えなければならない。この金融政策が維持されている間、財政出動が問題になることはないだろう。

金融政策に依存した財政:長期的に想定される2つのリスクとは?

中長期的に考えると、金融政策に依存した財政の肥大化は2つの大きな問題がある。1つ目の問題は、財政資金は経済のなかで生産性の低い分野に向かう傾向が強く、「大きな政府」は国の長期的成長力を阻害する可能性があることだ。

2つ目の問題は、何かを契機として物価が上昇した場合、日銀は国債の購入が難しくなることである。その際、財政は急激には縮小できず、国債の需給バランスは大きく崩れるだろう。結果として、国債と通貨(円)の同時下落となりかねない。

この2つの問題は、いずれも目先の経済に目に見える影響を及ぼすわけではない。しかし、3~5年先へ向けた資産運用を想定する時、戦略なき財政政策の負の側面を意識する必要があるのではないか。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『戦略なき第3次補正予算』を参照)。

(2020年11月13日)

市川 眞一

ピクテ投信投資顧問株式会社 シニア・フェロー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは