\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

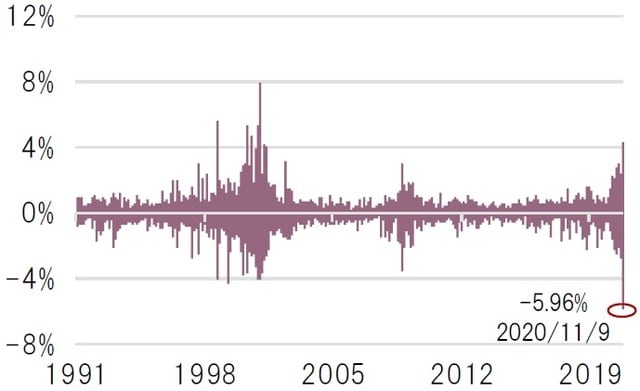

11月9日は歴史的な一日となった。この日のRussell1000グロース株指数の騰落率からRussell1000バリュー株指数の騰落率を差し引いた騰落率差は-5.96%となり、10σ(シグマ、1シグマは1標準偏差を意味する)に迫る強烈なボラティリティ(変動性)を示した。過去にあまり例を見ない極端なボラティリティの上昇は、GAFAM相場への警鐘かもしれない。

グロース株からバリュー株への大転換

Russell1000グロース株指数とRussell1000バリュー株指数の日次騰落率差の平均は0.01%、標準偏差は0.62%になる(期間は1990年1月2日~2020年11月19日)。つまり、これらの指数の日次騰落率差は、平時であればほとんど無視できるほど小さいことを意味するわけだが、11月9日の騰落率差は-5.96%と極端な騰落率差となった(図表1)。これを標準偏差に換算すると9.6σのイベントになる。

出所:Bloombergのデータを基にピクテ投信投資顧問作成

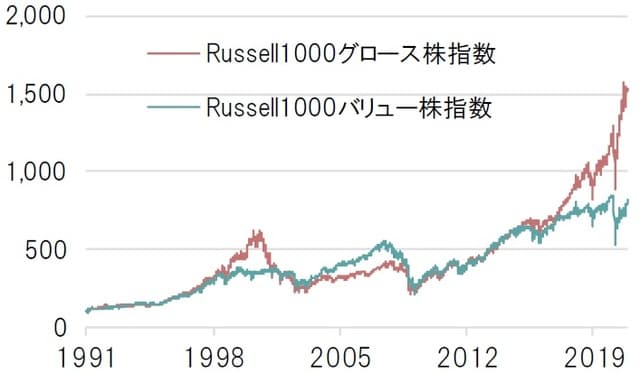

この事象から示唆されることは、GAFAM(グーグル、アップル、フェイスブック、アマゾン、マイクロソフトの頭文字)に代表されるグロース株への「過度な集中投資」だ。GAFAMのようなグロース株はコロナ禍で競争上優位とみなされ、これまで株価パフォーマンスも堅調に推移してきた(図表2、3)。しかし、米製薬大手のファイザーが9日、新型コロナワクチンの治験データで90%を超える有効性があったことを発表したことを受け、マーケットでは来年以降の経済活動が「正常化」へ向かうことが強く意識された。そのため、(景気回復局面で恩恵を受けやすい)景気敏感株が多く含まれるバリュー株への大転換が起こったと考えられる。

日次、配当含まず、米ドル建て、期間:1991年1月2日~2020年11月19日

出所:Bloombergのデータを基にピクテ投信投資顧問作成

日次、配当込み、米ドル建て、期間:2017年10月末~2020年11月19日

※NYSE FANG+指数はAlphabet(Google)、Baidu、Apple、NVIDIA、Tesla、Twitter、Facebook、Amazon、Netflix、Alibabaの株式で構成

出所:Bloombergのデータを基にピクテ投信投資顧問作成

重要なのは分散投資で「備える」こと

足元では世界的に新型コロナウイルスの新規感染者が拡大傾向にあり、欧州では都市封鎖といった強い措置が講じられている。米国でも日を追うごとに(州レベルでの)新型コロナ対策が強化される方向にあり、景気の下振れ圧力が高まりやすい状況にある。このため、グロース株が再び物色される可能性は否定できないわけだが、遅かれ早かれ新型コロナワクチンは供給される。そうなれば、マーケットは経済活動の「正常化」を見越して、先んじて景気敏感株に注目することが想定されるので、長期目線での運用が重要だ。

GAFAMに代表されるグロース株から、景気敏感株が多く含まれるバリュー株への転換の「タイミング」を正確に予測することが困難である以上、従前通り景気敏感株への分散投資を図り、この転換の可能性に「備える」ことが必要になる。「10σの衝撃」から学ぶことは多い。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『10σ(シグマ)の衝撃 GAFAM相場への警鐘か?』を参照)。

(2020年11月20日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは