\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

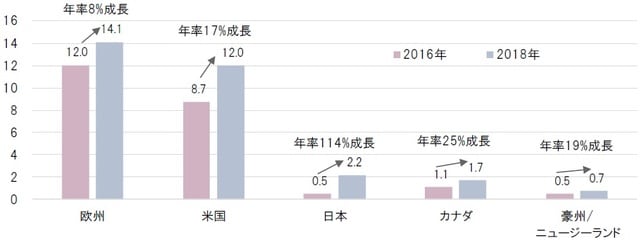

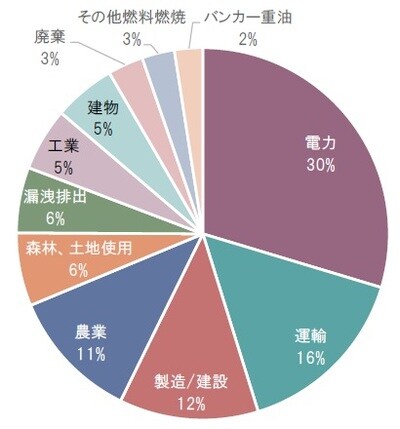

ポイント⑤温室効果ガスの排出量が多い産業は電力と運輸

2016年における世界の温室効果ガスの産業別排出割合(図表5)を見ると、最大は電力(30%)となっており、その次に運輸(16%)が続く。この2つの産業を合わせると半分近くを占めることになり、世界各国の当局者としてもこれらの産業で温室効果ガスの排出を削減させるインセンティブ(誘因)が働きやすい。

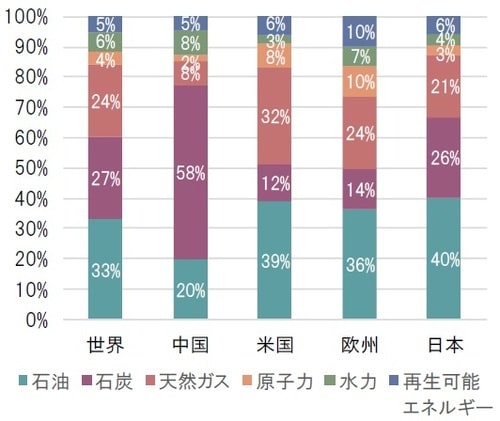

2019年における世界の発電源別電力消費割合(図表6)を見ると、二酸化炭素を多く排出する石油(33%)、石炭(27%)、天然ガス(24%)が圧倒的な割合を占めており、二酸化炭素の排出が低いとされる原子力(4%)、水力(6%)、再生可能エネルギー(5%)を合わせても15%にとどまる。国別で見ると、中国では石炭による発電が全体の58%と非常に高くなっており、二酸化炭素排出量で世界第1位を占めるひとつの要因となっている。米国は石炭の割合が12%と相対的に低くなっているが、再生可能エネルギーの割合は6%と、欧州の10%と比較して出遅れている。日本は、前述したとおり東日本大震災の影響等もあり、石炭の割合が26%と先進国の中で突出して高くなっているため、世界中から批判を受けている。

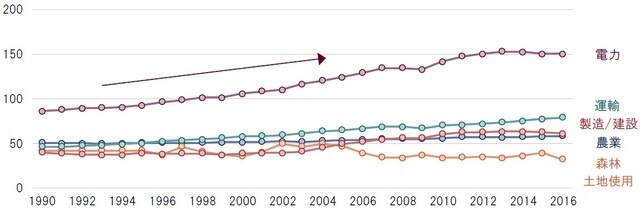

世界の温室効果ガス排出量の推移を主要産業別(図表7)で見ると、特に電力の排出量が大きく増加していることが分かる。これは、温室効果ガス排出量の多い中国が経済発展とともに存在感を高めたことと整合的である。その次に目立つのが運輸における排出量の増加であり、世界的な経済成長に伴ってヒトやモノの移動が増えたこと、そしてガソリン/ディーゼル車の販売が伸びたことなどが要因だ。

出所:CAIT Climate Data Explorervia. Climate Watch、Our World in Dataのデータを基にピクテ投信投資顧問作成

ポイント⑥2040年にかけて風力発電と太陽光発電が急成長する見通し

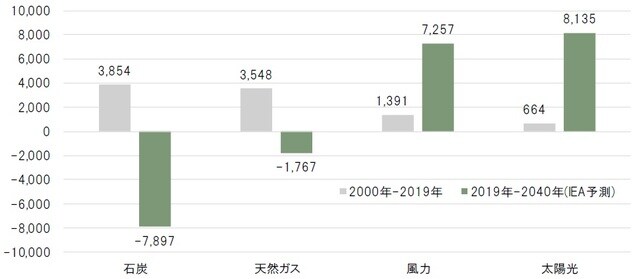

IEA(国際エネルギー機関)によれば、2019年から2040年にかけて石炭発電は7,897TWh減少、天然ガス発電も1,767TWh減少する一方、風力発電は7,257TWh増加し、太陽光発電も8,135TWh増加する見通しだ(図表8)。これは、世界的な二酸化炭素排出量削減の取り組みに加え、発電コストの低下や発電効率の向上によって、風力/太陽光発電が化石燃料発電と比較してコスト競争力を得ていることが背景にある。

IRENA(国際再生可能エネルギー機関)の調査(図表9)によれば、2019年の太陽光発電の発電コストは2010年と比較して82%低下したほか、洋上風力は29%低下、陸上風力も38%低下した。2019年における化石燃料の発電コストの範囲は$0.05~$0.18kWhであることから、すでに再生可能エネルギーは化石燃料発電に対して十分なコスト競争力があると言える。

出所:IRENA(国際再生可能エネルギー機関)よりピクテ投信投資顧問作成

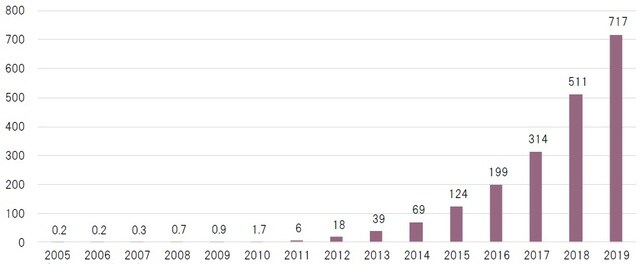

ポイント⑦ガソリン車から電気自動車への大転換が進む

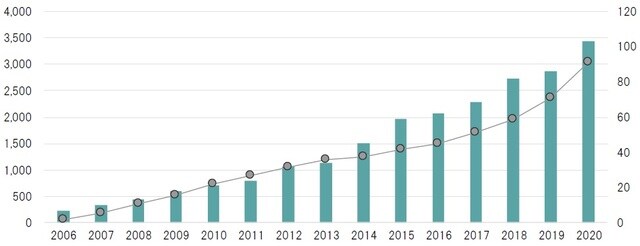

電気自動車台数はここ数年で飛躍的に増加している。2010年の世界の電気自動車台数はわずか約1.7万台だったが、2019年時点では約717万台まで増加した(図表10)。電気自動車の普及を後押しした要因としては、各国で導入された規制強化や補助金/税制優遇策に加え、航続距離の向上や蓄電池コストの低下(2010年比で85%減)、新車モデルの選択肢が増えたことなどが挙げられる。

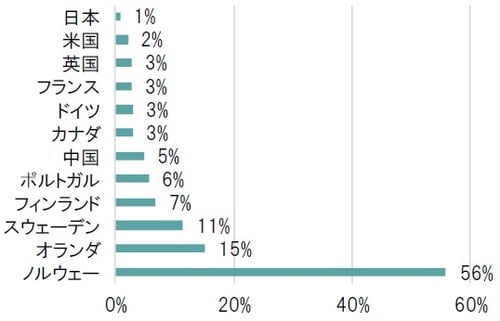

新車販売台数に占める電気自動車シェアを主要国別で見ると、ノルウェーやオランダーといった環境先進国の欧州勢が目立つ(図表11)。ノルウェーでは2025年で新車販売を全てゼロ・エミッション車にする方針を掲げており、多額の補助金や税制優遇といった政策が奏功している。しかし、グローバルに見れば電気自動車の新車販売シェアは数%に留まっており、まだまだ成長余地が高い産業である。

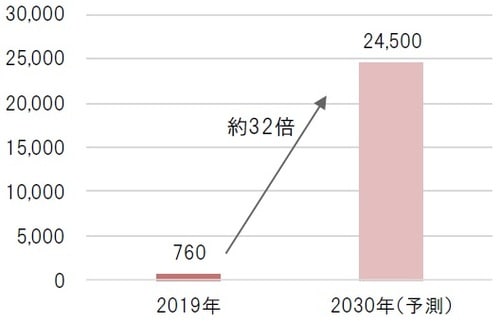

IEAの予測では、世界の電気自動車台数(PHEV含む)は2019年時点の約760万台(乗用車+商用車)から、2030年時点には約2億4500万台まで拡大する見込みだ(図表12)。各国政府はパリ協定に基づく二酸化炭素排出の削減目標に向けてガソリン/ディーゼル車の販売規制を導入する予定であるほか、各国政府による補助金/税制優遇政策や電気自動車における技術革新、販売価格の低下等が市場拡大に寄与すると考えられる。

※PHEV=プラグイン・ハイブリッド車

出所:IEA(国際エネルギー機関)よりピクテ投信投資顧問作成

ポイント⑧投資マネーが「クリーン・エネルギー」業界へ流入することが期待される

金融業界でも環境等を重視した投資マネーが増加しつつある。ESG(環境・社会・企業統治)を考慮した各国地域別の投資残高は右肩上りで伸びており、欧州では2016年から2018年にかけて12.0兆ドルから14.1兆ドルまで増加(年率8%成長)、比較的ESGに対して消極的とされていた米国でも8.7兆ドルから12.0兆ドルまで増加(年率17%成長)した(図表13)。さらに、日本においても2015年のGPIF(年金積立金管理運用独立行政法人)によるPRI(責任投資原則、2006年に国連が公表したESG推進のため投資原則)署名をきっかけに、0.5兆ドルから2.2兆ドル(年率114%成長)まで急拡大している。

そのPRIに署名する金融機関も年々増えている。発足当初は署名機関全体の運用残高が6.5兆ドルにすぎなかったが、2020年(本レポート執筆)時点では103.4兆ドルまで拡大している(図表14)。投資にあたってESGの観点を考慮することが徐々に浸透する中、ESGの「環境面」と事業の「成長性」等を評価して、投資マネーの一部が再生可能エネルギーや電気自動車といった「クリーン・エネルギー」業界へ今後向かったとしても不思議ではないだろう。

※データは本レポート執筆時点

出所:国連PRI(責任投資原則)よりピクテ投信投資顧問作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『~Mega Trend 2050~ 急加速する「クリーン・エネルギー・シフト」今、押さえるべき8つのポイント』を参照)。

(2020年11月12日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは