コロナ禍で高まる「キャッシュ」の重要性

第1回目の記事『ドラッカーの「既に起こった未来」視点で見る、コロナ後の世界』では、「ウィズコロナ」の時代に「ニューノーマル」が訪れることについて解説したが、具体的にどのような形でそれは訪れるのだろうか。これに関しては、いくつかの形で訪れると思われる。第2回ではキャッシュフロー・マネジメントの進展について見ていこう。

キャッシュフロー・マネジメントとは、筆者独自の用語だが、「現金の出入りを正確に予測・把握し、適切に管理すること」と理解すればよい。危機の際は、「キャッシュ・イズ・キング(現金は王様)」とはよくいわれたものであるが、コロナショックはリーマンショックとは異なり、信用不安で起きた危機ではなく、実体経済に直接影響を与える危機であることから、危機が長引く可能性が高く、よりキャッシュの重要性が上がる。

では、キャッシュの重要性を理解したとして、企業が当面目指すべきは、どのような状態だろうか。それは、ネットキャッシュの状態、つまり現預金から借入金を除いた金額がプラスになることである。この状態であれば、借入金を気にせずに経営ができ、新規の借入をしたり、M&Aなどで企業を買収したりといった攻めの戦略も可能になる。

次に、ネットキャッシュを目指すとして、どのように現金を作り出せばよいだろうか。平時であれば、売上げを上げて利益を出すことが考えられるが、危機の際にマネジメントしやすいのは、売上面・入金面ではなく、コスト面・出金面である。

既にさまざまなコストダウン施策に取り組んでいるとは思うが、改めて見直してみると、コロナショック前までの好景気の中で、不必要な経費がかかっていないだろうか。特に間接費、間接部門のコストが高止まりしているケースが多い。いまだに高額な社内の電話回線や社用携帯の使用、使ってもいないITサービスの契約、十分に社員がいるにもかかわらず利用されている清掃サービス、コストダダ漏れで使用されているコピー機のカウンターチャージなど、このタイミングで見直したほうがよいことは多くある。「ウィズコロナ」でオフィス縮小も選択肢に入るだろう。

デロイトトーマツグループが2020年4月9日に発表した「要員・人件費の生産性に関するベンチマーク調査」では、回答した248社の平均データで、間接部門の人員は2012年から19年の間で1.2倍にまで増加しており、これは過去最高の数値だと指摘されている。余剰人員が出ている可能性も高く、間接部門は収益に直接つながらないことも多いため、配置転換なども検討する必要がある。

他にも、近年注目されている概念として、「戦略総務」という概念がある。戦略総務とは、さまざまな発注・納品を総務部門が担うことから、コストの見直し、コストマネジメントの実質的な実行担当として、総務にも戦略性を持たせるべきという考えである。

ただし、総務部門はどのような発注があるかは把握していたとしても、コストダウンなどの体系的な手法は身についていないことが多い。そこで、その部分については、当初、コストの見える化やコスト削減を得意とするコンサルタントに依頼し、徐々に社内にノウハウを蓄積していくのである。

「戦略総務」という概念は登場したタイミングが好景気期だったので今のところ広がっていないが、今後、「ウィズコロナ」の中では普及してくると筆者は考えている。

「内部留保・自己資本比率」はキャッシュを生み出さず

ところで、日本企業は、リーマンショック以降、海外の著名な経営学者やエコノミスト、投資ファンドなどから「内部留保が多すぎる」という指摘(これは間違った指摘なのだが)をされてきた。

確かに、経済産業省経済産業政策局の「第1回サステナブルな企業価値創造に向けた対話の実質化検討会」での発表資料によると、日本企業の総資産に占める現預金の比率は9.7%と、ヨーロッパ6.6%、アメリカ5.9%と比べれば高い。しかしながら、実態を見てみると、内部留保が多いはずの日本企業は資金調達に翻弄されており、中小企業だけでなく大企業も大量の資金調達や融資枠(コミットメントライン)の設定を行っている。

これは、どのように理解すればよいだろうか。その答えは単純で、内部留保が多いといっても、返済予定額や1〜2カ月以内に出入りするコストを差し引くと、すぐに使える現金はそこまで多くないということである。実は、あのトヨタですら、手元の現金は多いが、その分借入も多いため、すぐに自由にできるキャッシュという意味では2兆円程度しかない。トヨタの売上げは24兆円にのぼるから、単純計算で売上げが1カ月分、つまり10%減少すれば、資金的な余裕はなくなることになる。

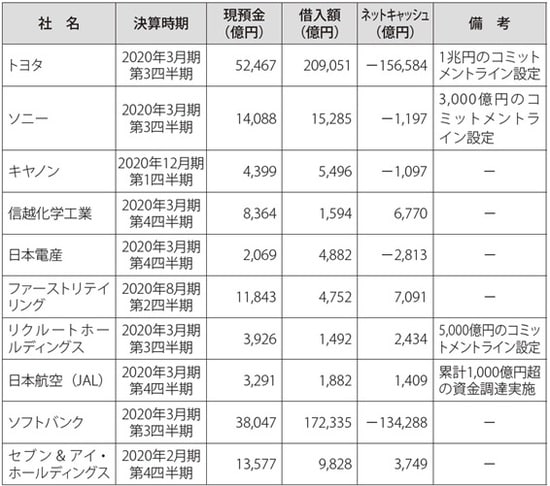

図表1は、各業界を代表するナンバーワン企業がどの程度現金を保有しているかを示したものである。シリコンウェハーや塩化ビニールなどでトップシェアを誇る信越化学工業やファーストリテイリング、リクルートホールディングスなど、ネットキャッシュ状態の企業も存在するが、トヨタはネットデット(現預金から借入金を引いた値がマイナス)状態である(ただし、トヨタは子会社を含めてカーローンやクレジットカードなど金融事業も大きく、多額の金融債権を持っているため、これらを踏まえればプラス状態にはなる)。

トヨタよりもキャッシュポジションの高い企業は当然存在するが、ひとつの例として、日本企業は内部留保が高いから安全だとはならないことがわかるだろう。

他には、「日本企業はリーマンショック以降、自己資本比率を高めている企業が多いから安全ではないか」との指摘もよくされる。この点についても、前掲の経済産業省の資料において、日本の上場企業の2018年の自己資本比率は42.5%で、ヨーロッパ36.3%、アメリカ35.3%と大きく上回っていると示されている。

しかしながら、自己資本比率は安全性の指標とは呼ばれるものの、あくまで、自社の負債と自己資本の比率、つまり長期的な安全性について指摘しているだけで、急に必要なキャッシュを用意できるかどうか、キャッシュを生み出す力が強いかどうかを判断するための指標ではない。

長引く好景気の際は、確かにレバレッジをかけて事業を行うことも必要かもしれないが、欧米ほどレバレッジをかける経営が必要なのかを見直す機会でもある。

そして、「アフターコロナ」以降景気が安定するまでは、内部留保や自己資本比率にも増して、キャッシュの量を重視することが「ニューノーマル」となるであろう。