業者の謳う「高利回り」は、家賃設定を上げただけ

利回りが良いので購入したが、蓋を開ければ空室だらけ。高利回りは嘘だった――そんな話をよく耳にします。

最近では、地主向けではなくて投資家向けの新築アパートも人気がありますが、そういった新築メーカーの収支シミュレーションには、やや甘い部分があります。まず、家賃設定自体を高くして、表面利回りを上げています。新築の場合は、当然ながら全空で、誰も入居していないので家賃をいくらでも高く言えるのです。

また、実際に高くしても、1回目でしたら新築プレミアムがあるので満室になる可能性があります。新築物件には「未入居の新築の部屋に住みたい」という一定のニーズがあり、多少相場よりも高い家賃であっても、新築だからというだけで入居が付きます。しかし一度でも入居したら、それは中古物件です。新築プレミアムは長くは続きません。

最悪のケースでは、竣工して募集したところ、その家賃ではなかなか入居者が付かずに、「結局家賃を下げざるを得なかった」という話もあります。事前の説明で「〇%の家賃が見込める」と聞いていたのが、蓋を開けたら△%を切っていた――そんなことも起こっています。

長期的にはその高い家賃は見込めないにもかかわらず、見込みが甘い数値を見せて、投資家もそれを信じて買ってしまう。それは嘘ではないかもしれませんが、言葉通りに受け取ってはいけないことではあります。

地方の中古一棟物件でよく聞くのは、高利回りに見えて、修繕費やランニングコストがすごくかかるケースです。修繕費はどの物件にもかかるもので、中古物件では必ず起こり得るリスクですが、購入してすぐに給水ポンプ、エレベーターといった高額な設備が壊れたら悲惨です。

また、ファミリー物件では長期入居していた入居者が退去となると、居室が広いこともあり、多額の原状回復費用がかかります。もし、数室が続けて退去してしまえば、数百万円のリフォーム費用がかかることもあります。しかも、直さなければ次の募集ができませんから、その資金繰りは急を要するのです。

このように想定外の出費が続くことで収益を圧迫します。積算評価が高い物件は固定資産税・都市計画税が高く、エレベーターが付いている物件は電気代や保守点検費用が高いものです。それらのコストを差し引いたNOI(営業純利益)で計算した利回りFCRが「真実の利回り」となります。物件を判断する利回りは、表面利回りではありません。真実の利回りであるFCRで判断するようにしましょう。

あえて「真実を言わない」業者が多い

このような話をすると、不動産業界は嘘ばかりと思うかもしれませんが、実は不動産業界において明らかな嘘、騙しというのは、さほど多くありません。

例えば、物件の瑕疵(重大な欠陥)を秘密にしていたりするのは嘘ではなく犯罪です。不動産取引のルールは法律で定められていますから、調査を怠るのも業法違反になるわけです。つまり、嘘で終わるレベルではなく、法を犯すことになってしまいます。売買仲介の業者は、手数料をいただいて仲介業務を行っているわけで、その調査がいい加減であってはいけないのです。

業法違反のような特殊な事例を除けば「嘘」は、そんなに多くないような気がします。嘘というよりは、「真実を言わない」という言い方の方が正しいのかもしれません。

最近よく聞くのは、いくつかの金融機関が使えるのに、それを一切伝えず、ある特定の銀行のみを薦める不動産業者の存在です。本当に不動産投資の利益を考えるのであれば、その銀行はふさわしくないのかもしれない。それにもかかわらず、融資が通りやすい、つまり販売しやすい、ラクをして手数料を稼ぎやすい選択肢のみを提示するのは、良心的ではないと感じます。

もしかして、他の銀行が使えるのを黙っているのではなく、本当に無知で他の金融機関を知らないというケースもあるかもしれません。法人名義についても同じです。有効なスキームを隠しているわけではなく、知識不足、経験値のなさから「知らない」ということもあるのです。

例えば新築区分マンションは、節税している部分を考慮してもトータルの収支としては不動産投資としてなりたたない場合が多いです。

高所得のサラリーマンや医師や弁護士といった方が、不動産で出たマイナスで還付金を受け取るのは、不動産投資の儲けではなくて、あくまで税金が戻ってきたという話です。それを指して「儲かります」というのは、明らかな嘘です。

スナップショットで見れば、節税ができていても、新築区分マンションは値下がり幅が大きく最終的には損をする可能性が高いため、ビデオで出口まで見ていくとマイナスになる可能性が高いです。

その他をあげれば、「見込みが甘い」というのは、ありがちなケースです。新築区分マンションでいえば、利回りの根拠となっているシミュレーションが甘いように思います。区分マンションでは必ずかかる経費、管理費・修繕積立費を計算しないのは、いい加減すぎますが、固定資産税・都市計画税などを入れずに計算している業者は多くいます。

また、地主さん向けの大手アパートメーカーでも多いのですが、収支シミュレーションで家賃が30年経ってもまったく下落しない設定になっていることもあります。新築物件の家賃は相場家賃より高く設定されるのが一般的で、新築家賃は入居者が入れ替われば、下がっていくものです。ましてや、新築・築10年・築20年・築30年のアパートが同じ賃料で貸し出せるのは、まったくもって現実的ではありません。

エリアによって需要と供給のバランスが変わり、下落率も同様です。現在の募集条件と過去の成約事例といったデータを見れば、ある程度の下落率がわかります。30年もの間、ずっと同じ新築家賃で入るようなシミュレーションで立てる業者というのは、見込みが甘すぎます。こういった業者に都合のいいシミュレーションを信じた地主さんが、後に収支が合わなくなった結果、持ち続けられなくなって売却するケースはよくあることで、そういった物件を投資家が購入しているという現実があります。

いくら高利回りでも支出が多ければ赤字になる

さらに積算評価が高くて融資を受けられたという物件にありがちなのは、固定資産税・都市計画税(以下、固都税)が高いということです。税金は必ずかかってくるもので、常識と言っていい部分です。

本来であれば、仲介業者がそれを教えるべきなのですが、物件資料を見せてもらうと、結構、固都税については書かれていないものがあります。特に固定資産税というのは、地方の大型物件の方が高い場合があります。中には、その物件の収益の1カ月分以上になることがあります。

不動産取得税などの話も、しっかり説明していない不動産業者もいるようです。不動産取得税というのは、不動産を買ったときに払う税金ですが、それは購入時にかかるのではなくて、3~4カ月後といったタイムラグがあって請求があります。この存在を知らない方もいるので購入時に伝えるべきですが、想定していない人も多く、あとから慌てる人も少なくありません。いくら高利回りで多くの家賃収入を得られても、それを上回る出費があれば意味がありません。

このように高利回りであっても、儲からない物件は存在します。不動産業者が「この物件は高利回りでお薦めです」という場合では、その家賃が適正なのか、また想定外の出費がないか、物件を維持するためのランニングコストが高額でないか、税金はどれくらいかかるか、しっかり見極める必要があります。

利回り30%でも赤字を垂れ流す物件

不動産投資家にとって、利回りは大きな指標です。「利回り10%の物件が欲しい」といった希望をよく聞きます。利回りが高ければ、多少の難点は目をつぶる――そんな投資家もいるでしょうが、私は利回りだけに囚われるのは危険だと考えます。

これも勉強している投資家であれば引っかからないと思うのですが、区分マンションには管理費・修繕費・積立費などの経費がかかります。地方の区分マンションでは、100万円を切るぐらいの安さで、表面利回りが30%くらい出る物件も見かけます。ところが、蓋を開けてみると、管理費・修繕費・積立費などの方が明らかに高くて、それをカウントすると、毎月マイナスが出てしまうケースもあるのです。地方では家賃が安すぎてしまい、家賃よりも管理費、積立金の方が高いケースも多いのです。だから本当に「タダでもいらない」物件になっています。

また、「こんなに安く購入できる!」とテレビで話題になるような、スキー場や温泉地にあるリゾートマンション物件には、100万円、200万円といった、信じられないくらい安いものがあります。しかし、よく確認してみれば温泉の権利や管理費が極端に高く、毎月管理費で5万円以上もかかる物件がほとんどです。

賃貸に出しても、家賃よりも管理費が高いですし、別荘として持っていて毎月それだけの維持費がかかるなら、そのお金でさまざまな旅館に泊まった方がよほど楽しいでしょう。つまり、これも「タダでもいらない」物件なのです。

ランニングコストというのは、家賃の内の結構な割合を占めてきます。特に区分マンションの場合はそれを計算に入れていないと、本当の赤字物件になってしまいます。そういったことは、もちろん投資家自身もしっかり把握する必要がありますが、売買仲介する不動産業者がしっかり提示するべきです。

購入を煽ることばかりを言って、諸費用・月々の固定費用について、しっかり説明しない業者であれば、そこは「嘘つき」とは言わないまでも良い業者ではありません。ですので、前述の表面利回りではなくFCR(真実の利回り)で物件を判断することをお勧めします。

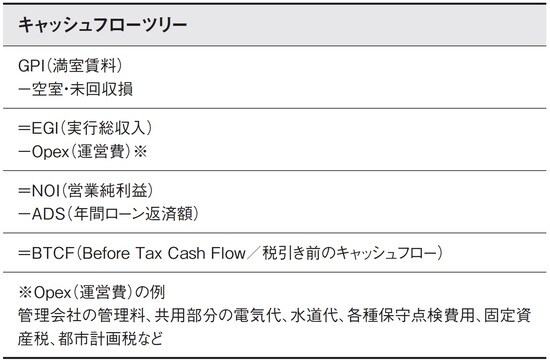

不動産投資の指標で重要なのは「NOI(営業純利益)」

不動産投資で稼ぐ仕組みを考えた場合、やはり一番大事なのは、NOI(営業純利益)です。1年分の満室賃料を、物件価格で割った表面利回りで紹介する業者が圧倒的に多いのですが、実際の収益は、その物件によって違いますから、やはりきちんとシミュレーションする必要があります。

FCRはかかるコストすべてを差し引いて計算した最終的な利回りのことを指します。日本の不動産投資の場合、数あるポータルサイトやそこに掲載されている広告では、表面利回りが掲載されていますが、アメリカなどではFCRで書くのが通常ですし、本当はそれが正しいやり方だと私は思います。

最終的な収益を計算するためには、まず空室を引いて、そして物件によってかかってくるOpex(運営費)も引きます。物件によってそれぞれ違いがあれど、運営費用は必ずかかるものです。ランニングコストの詳細は、区分マンションであれば、管理費・修繕積立費があります。

地方の高積算物件であれば、固定資産税が高くなりがちです。また地方では、草むしりなど管理維持コストも、面積が広いとその分高額になります。また、つい忘れがちなのが、共有部分にかかるコストです。大きな物件であれば、決して馬鹿にできない金額になります。

例えば、共用部分の電気代・水道代と、清掃費と、消防設備点検費用などです。先ほど例に出した、区分マンションの修繕積立金、管理費などというのも運営費です。また、RCの場合、ランニングコストが大きいのはエレベーターです。エレベーターは付いているだけでも電気代がかかりますし、保守点検費用も必要になります。

このように運営費は、物件の種別や築年数によってさまざまです。こういった費用について、きちんと調査を行っていない業者も多いので注意が必要です。

逆に共有部がなければ安くなるため、貸家などは費用がかかりません。他にコストがかからないのは新築木造アパートです。全てが新品ですから修繕費もしばらくはかかってきません。

結局のところ、表面利回りだけで高利回りであっても、あまり意味はありません。実際の収益は何%なのかというところで判断して、物件を選択していくことです。

では、なぜ「表面利回り」という数値が存在しているのかというと、単に指標として分かりやすいからです。もちろん必要な指標ではあります。

また、運営費の部分を、「全体の何割」というように一律で考えて計算している投資家さんも多いようです。運営費については、不動産会社が提示していないパターンが多いので、そうせざるを得ないのかもしれませんが、実際は物件による差が大きいので、あくまでも目安にしかなりません。