\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

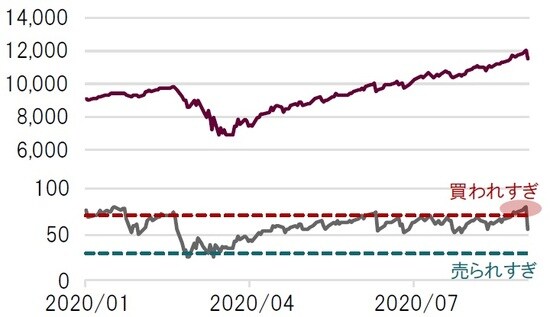

9月3日(木)の米国株式市場は、大型成長株の下落をきっかけとした利益確定売りが広がり、NYダウ指数は前日比2.78%安、S&P500指数は同3.51%安、ナスダック総合指数は同4.96%安となった。大型成長株が下落した要因としては、①アップル/テスラ株式分割による材料一巡、②テスラの増資や大株主の保有縮小、③投資初心者によるパニック売りなどが挙げられる。

過熱感が高まっていた大型成長株

今回の米国株式市場、とりわけナスダックの急落は、複合的な要因が背景にある。まずは、ナスダック総合指数の上位を占めるテスラやアップルが株式分割を8/31に行い、材料一巡感が出ていた中で9/1にテスラが最大50億ドル相当の増資を発表した。そして、翌日9/2にはテスラの大株主である英資産運用会社ベイリー・ギフォードがテスラ株の保有を縮小したことを受けて、テスラ株が連日急落する展開となった。これに「連れ安」するかたちで、9/3は急激な株価上昇で過熱感が高まっていた大型成長株全般に利益確定売りが広がった、という流れだ。そして、その利益確定売りに拍車をかけたのが、投資初心者によるパニック売りだ。

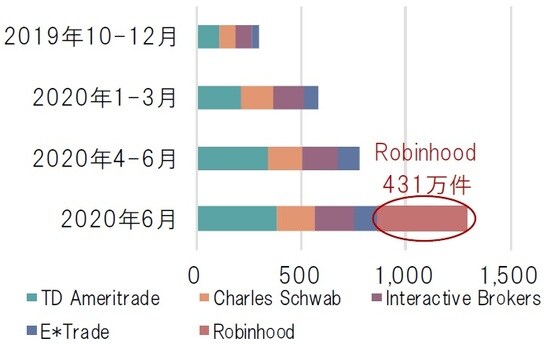

米国ではコロナショック後、新興オンライン証券会社ロビンフッドが急激にシェアを伸ばしており、特に20代~30代の投資初心者が口座開設をしていると言われている。その投資初心者が買い上げてきた大型成長株が一転して下落しはじめたため、パニック的な売りを誘発したと考えられる。

今後のポイントは?米国大型成長株の「一極集中相場」の対処法

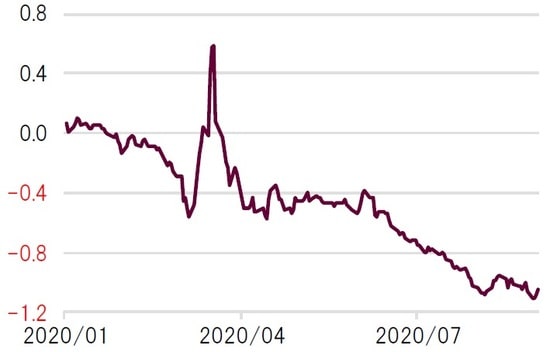

今後のポイントは、①実質金利、②新型コロナワクチンの承認、③巨大IT企業の規制強化だろう。大型成長株の一極集中相場をもたらしたひとつの要因は、名目金利から期待インフレ率を差し引いた実質金利の低下だ。その実質金利は、FRB(米連邦準備制度理事会)による積極的な金融緩和姿勢を反映して低下傾向にあるため、今後も「支援材料」であることに変わりはない。その一方で、②や③は大型成長株にとっては目先リスク要因となりうる。中でも②はすでにFDA(米食品医薬品局)が新型コロナワクチンの緊急承認に向けて準備を進めているため、投資家の注目がアップルやテスラのような大型成長株から(経済活動の更なる再開見通しを受けて)幅広い景気敏感株へシフトする可能性がある。

このように大型成長株にはプラス材料とマイナス材料が入り混じっていることから、今後は米国の大型成長株だけでなく、地域分散や業種分散、スタイル分散(成長株/割安株など)を徹底していくことが重要になるだろう。

出所:各社発表資料、ブルームバーグよりピクテ投信投資顧問作成

Robinhoodは2020年6月のみ開示

出所:各社発表資料、ブルームバーグよりピクテ投信投資顧問作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ナスダック急落の背景と今後のポイント』を参照)。

(2020年9月4日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは