\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

株式を中心とした投資信託で長期投資を行う個人投資家にとっての「悩みの種」は、どの国や地域にどれだけ配分すれば良いのかという「地域別配分」の問題ではないだろうか?この「地域別配分」を巡っては、自国の株式(日本株)の投資比率を高めにする「ホーム・カントリー(自国)バイアス」という、自国偏重の投資バイアスがあるため注意が必要だ。

日本株比率が突出して高い個人投資家

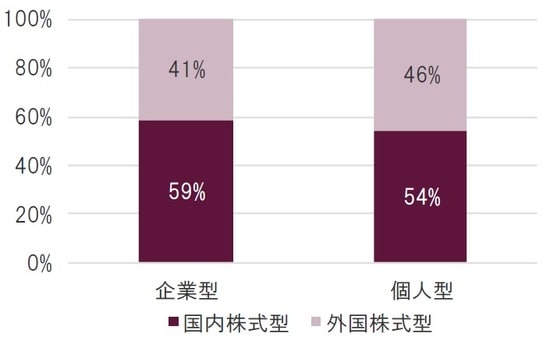

確定拠出年金の運用商品選択状況を見ると、投資信託(株式型)に占める国内株式型の投資比率は企業型で59%、個人型で54%と、外国株式型よりも投資比率が高いことが分かる(図表1)。この状況は、「感覚的」には理解できるが、「理論的」には正しくない。日本に居住する個人投資家にとって、土地勘があり為替リスクが低い日本株の投資比率を高くすることは一見すると合理的であり、むしろ自然な投資行動のようにも感じられる。しかし、ファイナンスの世界では明らかに「過剰投資」になる。

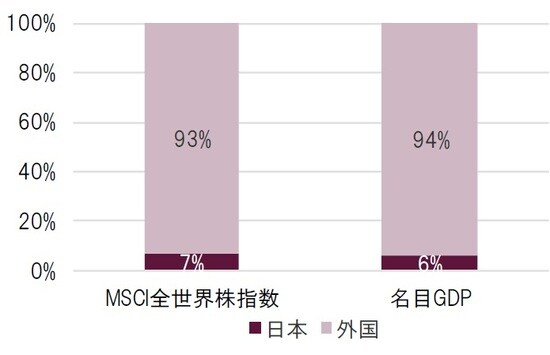

MSCI全世界株指数(先進国+新興国)における日本株の構成比率は2020年7月末時点でわずか7%であり、これは世界の名目GDPに占める日本の名目GDPの割合(6%)とほぼ同水準だ(図表2)。つまり、時価総額や経済規模で見れば、世界における日本のプレゼンスは10%にも満たないことになる。それにかかわらず、個人投資家における日本株の投資比率が過半数を占めているのだから、「過剰投資」と言わざるをえない。

2019年3月末時点

出所:企業年金連合会、世界銀行、MSCI、ブルームバーグよりピクテ投信投資顧問作成

出所:企業年金連合会、世界銀行、MSCI、ブルームバーグよりピクテ投信投資顧問作成

過去10年間のリスク・リターン特性は全世界株に軍配が上がる

このように自国の投資比率が外国よりも高くなる傾向は、「ホーム・カントリー(自国)バイアス」と呼ばれており、実は日本だけでなく世界的に見られる現象だ。しかし、この投資バイアスによって、特に日本における個人投資家のポートフォリオが、(目に見えないかたちで)毀損してしまっている可能性があるので注意が必要だ。

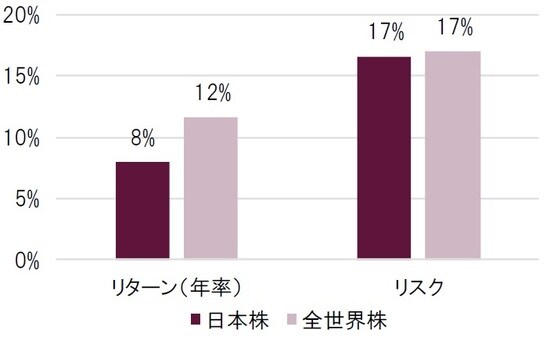

過去10年間のリスク・リターンを計測すると、全世界株のリスクは日本株と大差ないものの、リターン(年率)は長期にわたって日本株を上回っていることが分かる(図表3)。確定拠出年金にかかわらず、日本株を中心に運用してきた個人投資家にとっては、(本来得られたであろう)全世界株における相対的に良好なリスク・リターンを十分享受できなかったことを意味するため、大きな機会損失を被ったことになる。ご自身がホーム・カントリー・バイアスに陥っていないか、いま一度点検してみてはいかがだろうか?

MSCI株価指数はGROSS TOTAL RETURN(USD)を円換算して使用

出所:企業年金連合会、世界銀行、MSCI、ブルームバーグよりピクテ投信投資顧問作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『長期投資でハマりやすい投資バイアスとは?』を参照)。

(2020年8月14日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは