\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

新型コロナ禍の感染拡大ペースは世界的に減速しつつあるが、本当の収束は見えていない。ただ、ポスト・コロナの時代について、社会が「リモート」化するイメージは広がったと言えよう。一方、経済の失速に対応して、主要国は歴史的な財政と金融政策の拡大を図っている。ポスト・コロナはその後始末の時代でもあり、最も手っ取り早い手段がインフレと言えるのではないか。

金融市場:落ち着きを取り戻すが…

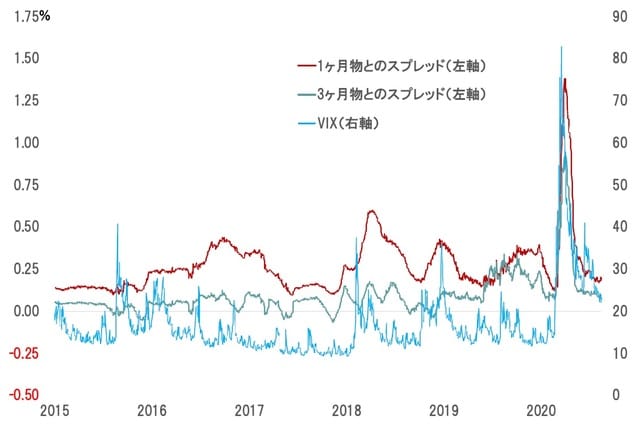

米国の金融市場においてインターバンクの信用リスクを示すLIBOR-OISスプレッドを見ると、3月31日には1ヵ月物が1.380%へ拡大していた(図表1)。ニューヨークなど北東部で新型コロナが猛威を振るい、経済・市場が強い不透明感に覆われていた時期だ。しかし、足下、このスプレッドは0.2%を割り、平時の状態に戻っている。

金融市場が落ち着きを取り戻した最大の要因は、FRBによるゼロ金利政策と量的緩和だろう。2月末に4兆1,586億ドルだったFRBの資産規模は、6月10日には7兆1,689億ドルへ拡大した。わずか3ヵ月強で3兆ドルの増加だ。このリーマンショックを遥かに超えるペースでの流動性供給は、信用不安のみならず、社会不安の抑制に大きく貢献している。

新型コロナの感染状況により、米国景気が今後も影響を受ける可能性は否定できない。一方、成長企業を中心とした株価の堅調さは、リモート化を中心としたポスト・コロナ時代の社会の変化を担う可能性のある企業への期待の下、政策により生み出されたコストの低いマネーが、高いリターンを求めて金融市場を徘徊していることが背景だろう。

リスク:大統領選挙、大胆な政策の後処理

足下のマーケットには、新型コロナ禍以外に2つリスクがあるのではないか。第1は米国の大統領選挙だ。バイデン前副大統領が勝ってもサプライズはないが、同氏の経済政策を市場がどこまで織り込んでいるかは疑問である。民主党の候補者レースでリベラル色を強めた結果、当面のマーケットにはネガティブに作用する可能性のある案が少なくない。

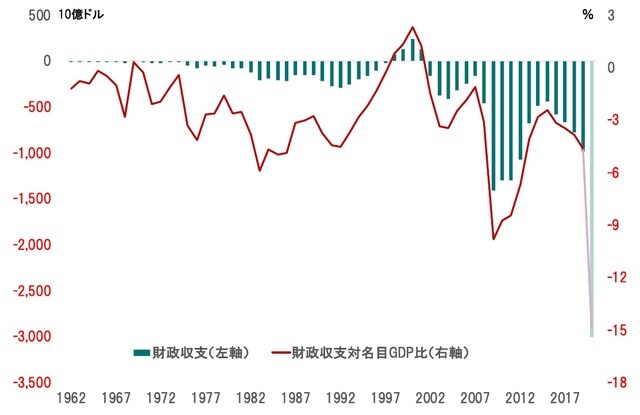

第2は大きく拡大した財政・金融政策が、市場を不安定化させる可能性だ。米国の場合、FRBのバランスシートだけでなく、米国政府の財政赤字も歴史的な規模に大型化している。9月で終わる2020年度の赤字額は、GDPの15%前後に相当する3兆ドル程度になるだろう(図表2)。

経済が正常化しても、歳出の大幅な削減は「財政の崖」の議論を引き起こし、増税への抵抗はさらに強いと見られる。その時、FRBは資産拡大が出来ないため、米国国債の消化はかなり苦労することになるのではないか。

現実的な解決は、インフレタックスかもしれない。通貨の下落で国家債務の実質価値を圧縮する一方、名目ベースでの経済規模を膨らませるのだ。この手法は、意図的か否かは別として、結果的に日本でも採用される可能性がある。

ウォーレン・バフェット氏率いるバクシャー・ハザウェーが、カナダの金鉱会社であるバリック・ゴールドの株を取得したことが米国のメディアにおいて話題になった。「投資の神様」も、異次元の財政・金融政策がもたらす長期的なインフレタックスの可能性に注目しているのではないか。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ポスト・コロナは「リモート」と「後始末」の時代』を参照)。

(2020年8月21日)

市川 眞一

ピクテ投信投資顧問株式会社 シニア・フェロー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは